당신이 창업자라면 VC 주니어에게 피치할 것인가?

지난주 실리콘밸리 스타트업 관련 트위터 피드를 점령한 포스팅이 있습니다. 당신이 창업자라면 VC 주니어(Associates)를 만나 투자를 논의하는 것은 시간 낭비라는 내용입니다. 일주일 만에 백만 뷰를 달성한 해당 트윗에 실리콘밸리 빅보이스들이 의견을 보태며 온라인에서 큰 반향을 불러일으키고 있습니다.

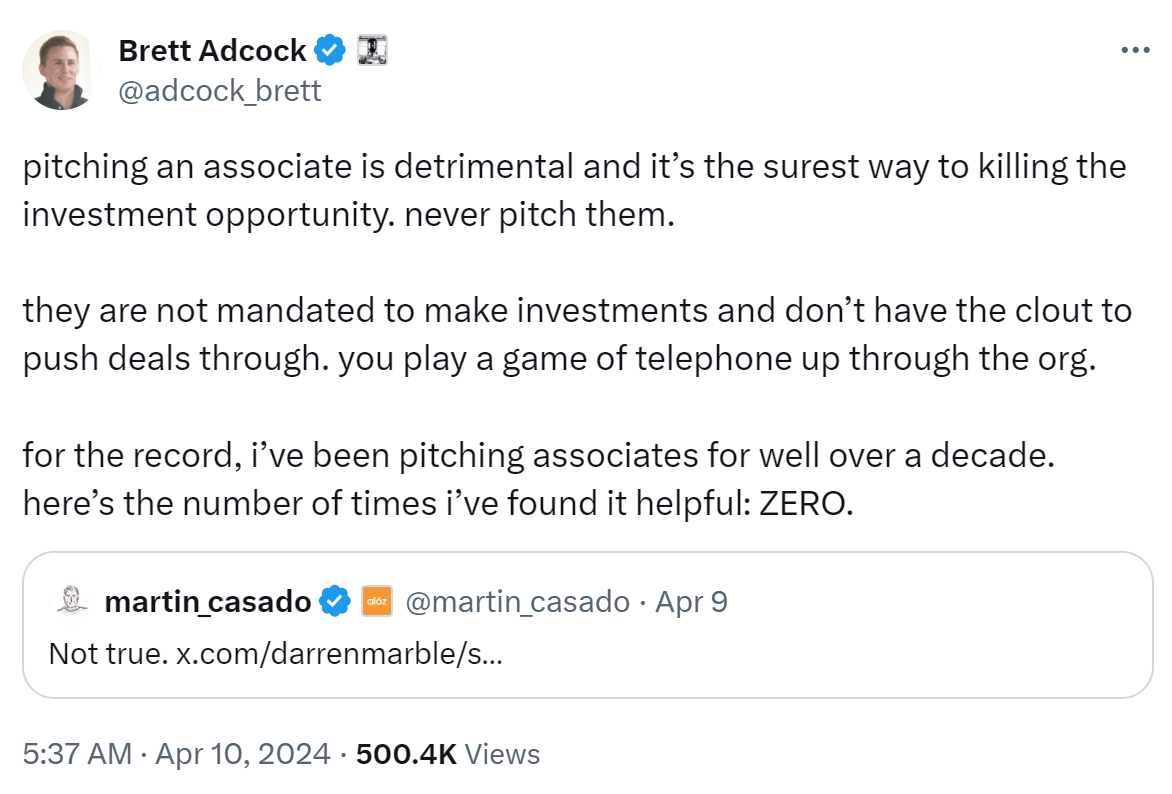

한 달 전 오픈AI의 언어 모델을 적용한 휴머노이드 로봇을 개발, 마이크로소프트, 엔비디아, 오픈AI 등 투자자로부터 9천억 원에 가까운 자금을 조달한 피규어 AI의 창업자 브렛 애드콕은 VC 주니어들에게 피칭하는 것은 오히려 투자 가능성을 낮추는 일이라며 절대 해서는 안되는 일이라고 언급하여 논쟁에 불을 지폈습니다. 10년간 2조 원에 가까운 벤처캐피탈 자금을 조달한 경험에서 우러나온 조언이란 점도 덧붙이면서 말입니다.

우버에 3.5조 원의 가치로 매각된 음식배달 서비스 포스메이츠의 창업자 바스티안은 VC 주니어들이 보내는 이메일이 절대 답변을 해서는 안 된다고 거들었습니다.

그러자 VC 주니어로 커리어를 시작한 투자자들과 창업자들은 자신들이 알고 있는 반대 사례를 거론하며 반박에 나섰습니다. 주니어를 잘 만나 오히려 투자로 이어졌던 이야기, VC 주니어 출신의 성공한 투자자와 창업자들의 이름들이 오르내리며 다양한 논쟁이 이어지고 있습니다.

Box의 창업자 애론은 자신을 믿어준 유일한 VC였던 클라이너퍼킨스의 마문 하미드 덕분에 굉장히 어려웠던 시리즈 B를 마무리할 수 있었고, 마문은 여기에 더해 전설적인 투자자 존 도어를 포함, 현재 클라이너퍼킨스 파트너들은 모두 주니어 VC 출신이라며 자신들을 옹호하고 나섰습니다.

리플링과 제네피츠의 창업자인 파커 콘래드는 누가 주니어 VC로 커리어를 시작했고 주니어들이 얼마나 똑똑하고 일을 잘하는지가 핵심이 아니라고 지적합니다. 문제는 의사결정 권한도 없고 투자할 생각도 없는 주니어 VC들이 경쟁사 정보를 얻고 투자 메모 작성에 참고하기 위해 투자에 관심이 있는 것처럼 접근해 창업자의 시간을 빼앗는 사례가 너무 많다는 것입니다.

어떤 의미인가?

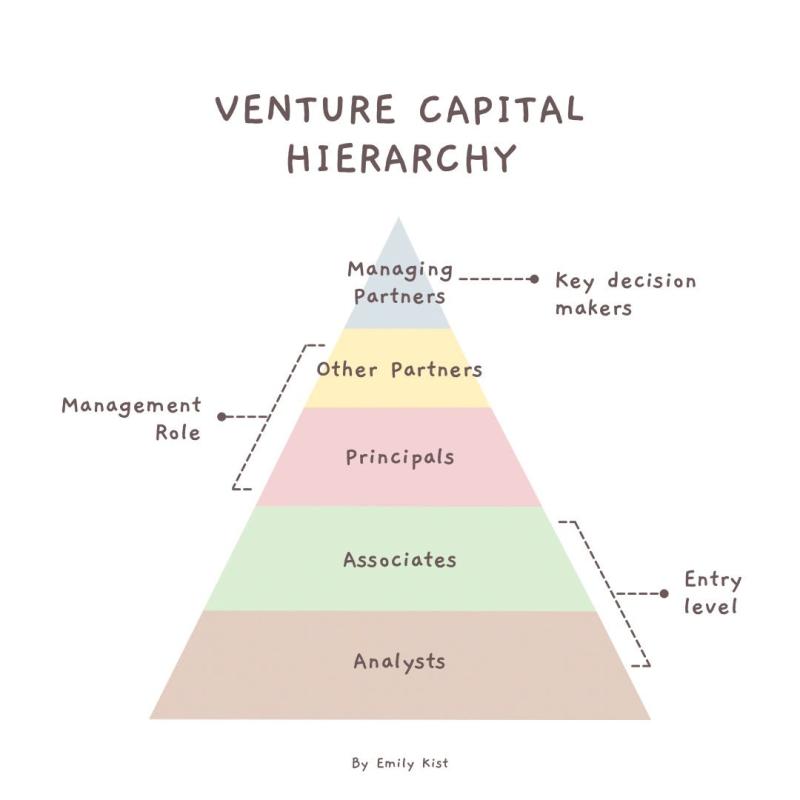

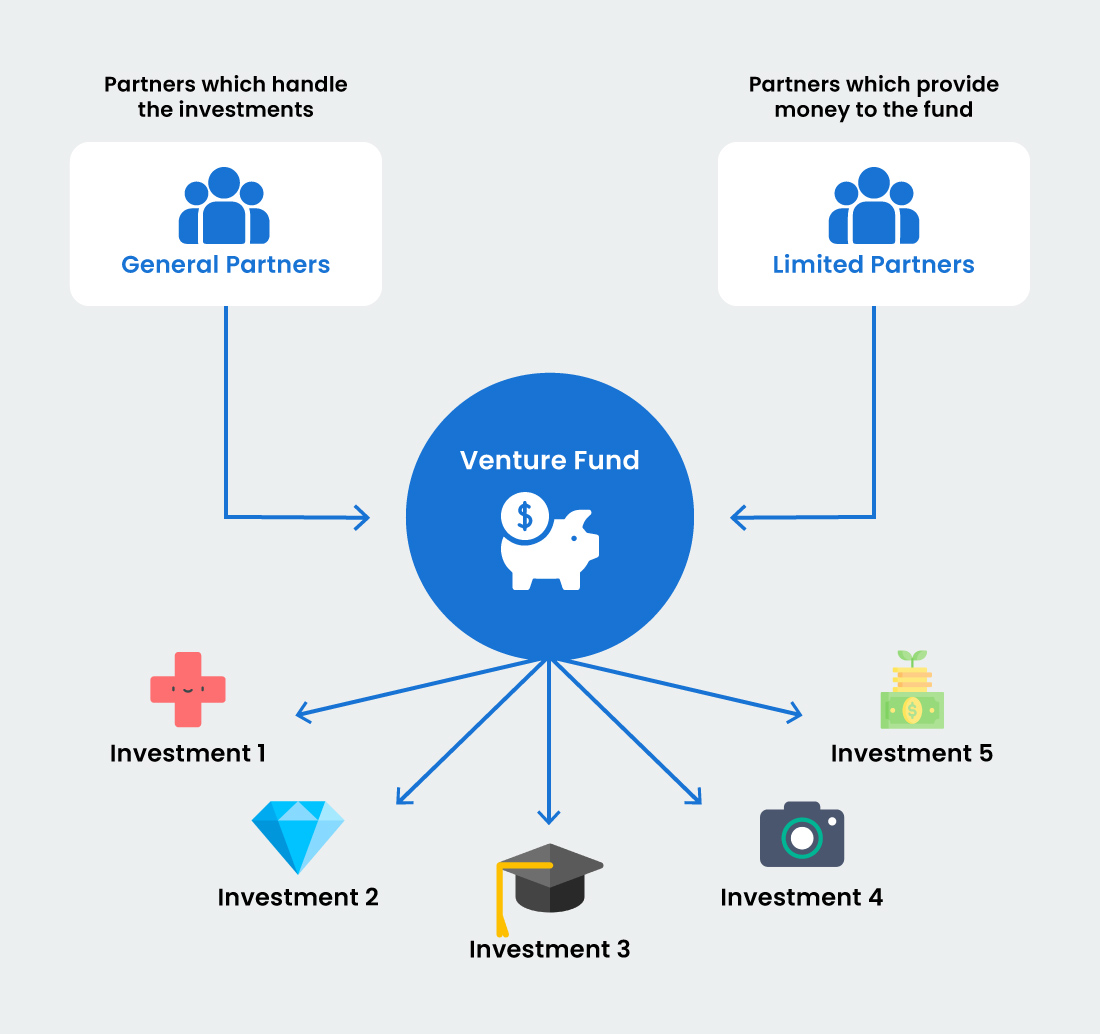

실리콘밸리의 전통적인 벤처캐피탈들에 속하는 IVP, 베세머, NEA와 같은 곳들은 여전히 투자은행이나 사모펀드와 같은 피라미드 조직 구조를 갖추고 있습니다. 일반적으로 파트너십에 참여하는 시니어들이 투자 의사 결정 권한을 가진 반면, 주니어 및 중간 관리자 직급인 애널리스트 (Analyst), 어소시에이츠 (Associates), 프린시펄 (Principal) 등은 파트너들을 지원하며 실사, 인터뷰, 메모 작성 등 투자에 필요한 제반 업무를 지원하는 일을 담당합니다.

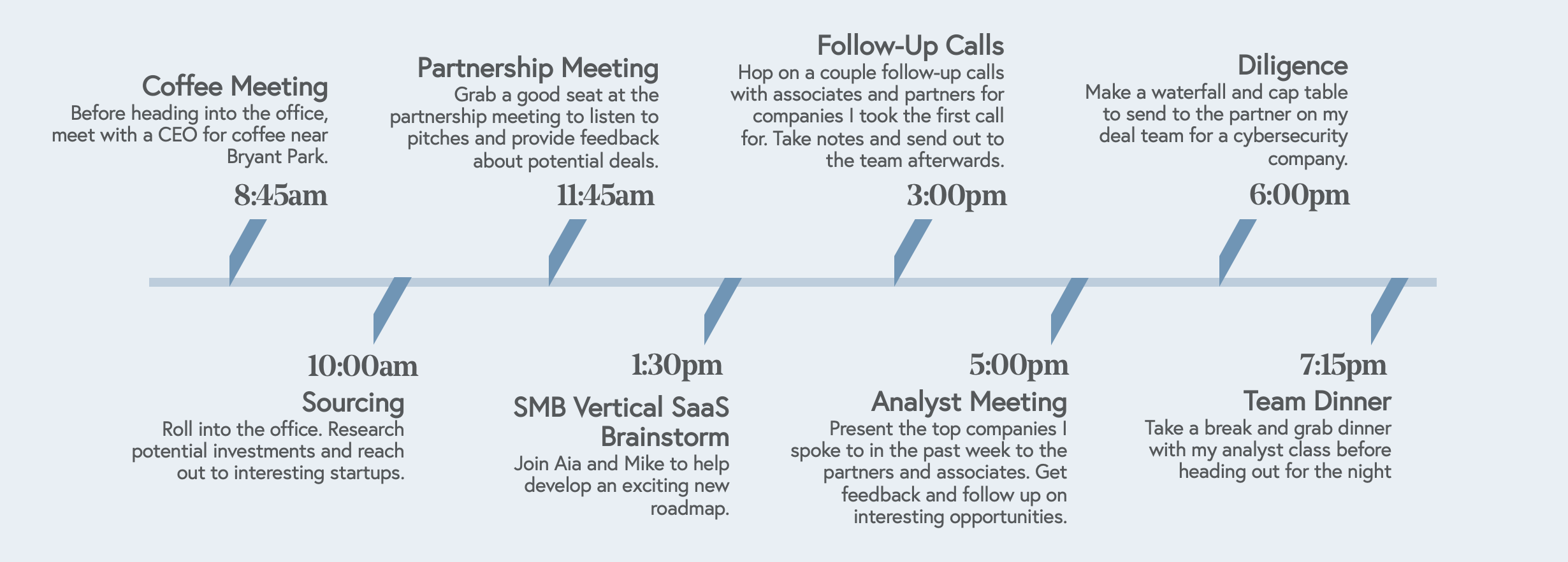

조직에서 사다리를 타고 올라가 파트너가 되고자 하는 주니어들은 자신의 능력을 증명해야 합니다. 파트너가 보지 못하는 투자 기회를 발견하여 딜 발굴 능력을 증명하기도 하며, 기상천외한 방법을 써가며 회사의 평판을 확인하고 경쟁사의 현황을 파악하는 일도 주니어들이 도맡는 일입니다.

특히 실리콘밸리의 야심찬 주니어들은 매우 공격적입니다. 수백 개의 이메일을 뿌리는 콜드콜은 기본이고, 창업자를 만나기 위해 동선을 파악해 주변에서 뻗치기를 하는 일도 부지기수입니다. 알티미터 캐피탈의 주니어는 스노우플레이크의 시리즈 C 펀딩 기회를 얻기 위해 소프트웨어를 직접 돌려보고 에러 리포트를 작성하여 창업 팀의 환심을 샀던 일화도 있습니다.

VC 주니어는 죄가 없습니다. 자신들에게 주어진 일을 열심히 하려고 했을 뿐이라고 항변합니다. 문제는 주니어들을 통해 저인망 쌍끌이 방식으로 신규 회사를 발굴하고, 투자자를 가장하여 경쟁 스타트업의 정보를 탐색하는 일이 일반적인 벤처캐피탈들의 업무 방식일 것입니다. 게다가 이러한 방식이 벤처캐피탈의 투자 과정과 업무 방식을 잘 모르는 창업자들을 현혹하고 시간을 뺏는 결과로 이어진다면 문제라는 것이 경험 있는 창업자들의 공통된 의견입니다.

한 걸음 더 들어가 보면

실리콘밸리 벤처캐피탈들이 VC 주니어에 대한 부정적 시선을 피해가는 방법도 기상천외합니다. 바로 주니어라는 직급을 없애버리는 것입니다. 과거에는 MBA를 졸업하고 벤처캐피탈에 합류할 경우 어소시에이츠나 프린시펄 정도의 직급을 부여하는 것이 일반적이었습니다. 하지만 최근 안데르센호로위츠나 라이트스피드와 같은 대형 벤처캐피탈들은 MBA 졸업생들에게 곧바로 '파트너'라는 직함을 부여하고 있습니다.

모두에게 파트너라는 호칭을 부여하는 직급 인플레가 발생하자 창업자들은 '누가 제너럴 파트너이고 매니징 파트너인지' 물어보는 우스꽝스러 광경도 펼쳐집니다. 산전수전을 다 겪은 창업자라면 투자 과정에서 '의사결정권한'을 가진 사람과 대화하는 것이 가장 확실하면서 효율적인 방법이란 점을 알기 때문입니다.

핵심은 결국 투자자들과 창업자 간의 정보 비대칭입니다. 대부분의 벤처캐피탈은 투자 관심 영역과 평균적인 투자 금액, 투자 의사 결정 과정 등을 투명하게 이야기하지 않습니다. 좋은 투자 기회를 놓치지 않기 위해서는 다양한 가능성에 열려있어야 하기도 하며, 투자 과정에서 최대한 많은 정보를 확보하고 협상에서 우위를 점하기 위해서는 내부 의사 결정 과정을 공개하지 않는 것이 절대적으로 유리하기 때문입니다. 이러한 투자사들의 '모호한' 접근 방식에 대한 반감과 VC 주니어들의 '들쑤시고 다니는' 행위에 대한 불신이 광범위하게 존재하다 보니 별것 아닌 것처럼 보이는 트윗에 모두가 열을 올리고 있는 것입니다.

국내 환경은 어떨까?

벤처캐피탈을 만날 때 파트너이냐 아니냐가 쟁점이 되는 이유는 실리콘밸리 벤처캐피탈에서 파트너들이 가지는 권한과 힘이 그만큼 막강하기 때문입니다. 파트너십을 기반으로 운영되는 펀드의 특성상 LPA에 이름이 올라가는 제네럴 파트너(General Partner)는 그야말로 회사의 주인이자 의사결정자이자 모든 투자의 가장 큰 이해관계자입니다.

회사가 펀드 운용사가 되고 그 회사가 상장사가 되기도 하는 국내 벤처캐피탈은 상황이 조금 다릅니다. 회사의 대주주야 어디든 존재하지만 창업자들이 마주하는 국내 벤처캐피탈리스트들은 직위를 막론하고 대부분 '직원'들입니다. 물론 임원을 만나느냐 차장을 만나느냐에 따라 투자 심의의 결과가 달라질 수도 있고 하우스마다 분위기도 다르지만, 소위 (업계 용어로) 조직의 윗선을 타고 찍어 누를 수 있는 상황이 아니라면 대부분의 경우 결과는 대동소이합니다.

실리콘밸리의 환경을 경험한 투자자들은 국내 벤처캐피탈의 주니어가 권한과 책임 측면에서 훨씬 자유도가 높은 직군이라고 언급합니다. 파트너가 되기 위해서 최소 6 - 7년은 시키는 일을 하며 경험을 쌓아야 하는 실리콘밸리 주니어와 달리 국내 벤처캐피탈의 주니어들은 업무 2 - 3년 차만 되어도 자신의 딜을 발굴하기 위해 외부 미팅을 다니고, LP 대응을 위해 기관과 협업하는 것이 일반적이기 때문입니다.

베세머벤처파트너스에서 6년 간 경험을 쌓고 독립해 Ubiquity Ventures를 설립한 수닐 나가라즈는 베세머에서 일하는 동안 회사의 LP를 만날 기회가 거의 없었다고 언급한 바 있습니다. 회사의 LP 네트워크 또한 파트너들의 자산일 뿐 아니라 대형 하우스에서 LP 대응은 주니어의 업무가 아니기 때문입니다. 수평적 문화로 유명한 실리콘밸리의 벤처캐피탈이 여전히 수직적 조직 구조를 유지하는 반면 수직적 피라미드 구조에 힌 국내 벤처캐피탈들이 오히려 주니어에게 폭넓은 권한을 부여한다는 점에서 이번 해프닝은 세상의 모든 직업에는 명암이 존재한다는 교훈을 다시금 확인할 수 있었던 흥미로운 사례입니다.