오늘은 가업승계를 앞둔 기업 CEO들이 주목해야 할 세법 개정 소식에 대해 심도 있게 살펴보려 합니다.

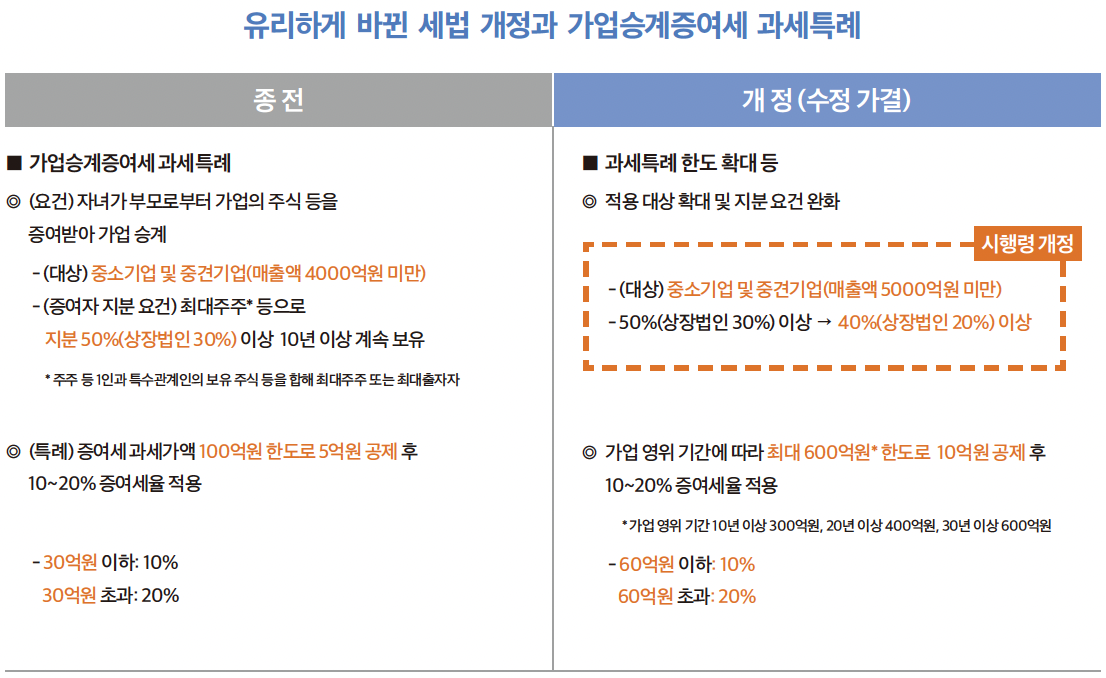

최근 정부는 경제 활력 제고와 기업의 세대교체 지원을 위해 가업승계 관련 세제를 대폭 개편하고 있습니다. 가업상속공제의 경우 공제 한도가 600억원까지 늘어났고, 가업승계증여세 과세특례는 공제금액 확대와 함께 세율 적용 구간이 합리화되는 추세입니다.

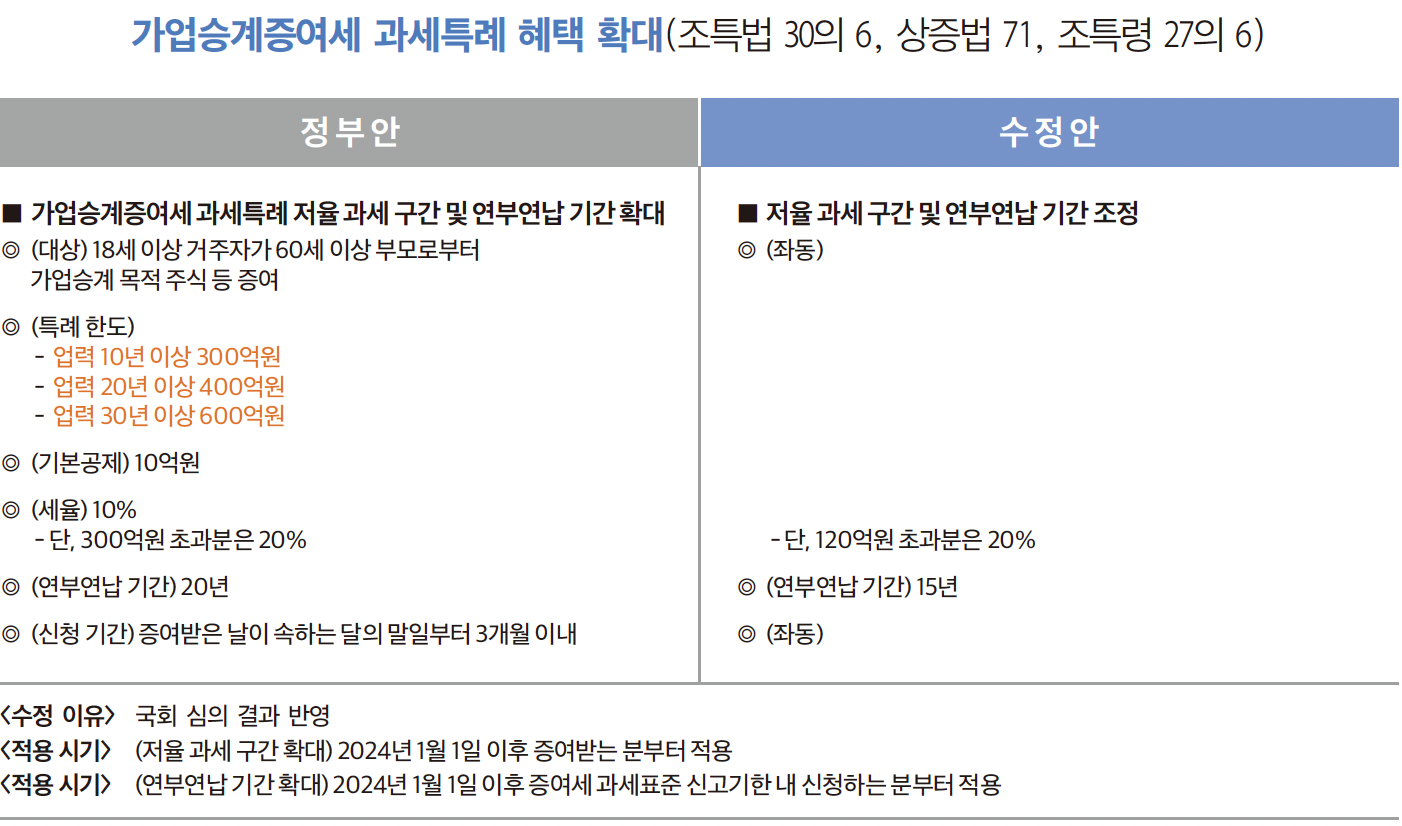

구체적으로 보면 2022년까지만 해도 가업승계증여 시 5억원 공제에 30억원 이하 10% 세율이 적용되었다면, 2023년부터는 공제액이 10억원으로 증액되고 60억원 이하 구간의 세율도 10%로 인하되었습니다. 게다가 내년부터는 10% 세율 적용 구간이 120억원까지 확대되고 연부연납 기간도 현행 5년에서 15년으로 대폭 늘어날 예정입니다.

전문가들은 이러한 세법 개정이 가업승계에 대한 부담을 크게 완화해 기업 승계 활성화에 기여할 것으로 내다보고 있습니다. 실제로 개정 효과를 시뮬레이션 해 보면 상당한 세액 절감이 기대됩니다. 주식 수 13만주, 주당 가치 100만원, 사업무관자산 비율 20%인 기업의 경우 2022년 대비 2023년 가업승계증여 세액이 4억 가량 줄어들고, 2024년에는 7억 이상의 추가 절감 효과가 있는 것으로 분석됩니다.

그러나 성공적인 가업승계를 위해서는 세법 활용을 넘어 체계적이고 전략적인 접근이 요구됩니다. 기업별로 처한 상황과 여건이 다른 만큼 일률적인 적용보다는 정밀한 진단을 토대로 최적화된 승계 로드맵을 설계하는 것이 관건입니다.

먼저 기업 특성에 대한 깊이 있는 이해가 선행되어야 합니다. 업종과 업력, 재무구조, 지배구조 등을 면밀히 분석하여 현재의 상황을 진단하고 미래의 불확실성에 대비하는 것이 출발점이 될 것입니다. 이를 토대로 절세와 지배력 강화, 전략적 의사결정 등의 관점에서 최적의 승계 방안을 모색해야 합니다.

일례로 가업승계증여세 과세특례의 경우 향후 세법 개정의 수혜 가능성과 기업 상황 등을 고려하여 분할증여 등의 전략적 의사결정이 요구됩니다. 10% 세율 적용 한도 내에서 자녀에게 순차적으로 증여하는 한편, 사후관리 요건을 충족해 복수의 자녀에게 혜택을 부여하는 등의 세심한 설계가 뒤따라야 하는 것이죠.

아울러 가업승계에는 승계 이전의 사전준비 못지않게 승계 이후의 경영 안정화 방안 마련도 중요합니다. 후계자 교육을 비롯해 기업지배구조 개선, 가족헌장과 가업승계협의회 운영 등 다각도의 승계 거버넌스 구축이 병행되어야 합니다. 자칫 일회성 이벤트로 그치지 않고 기업의 지속가능한 성장으로 이어지기 위해서는 장기적 관점의 승계 로드맵 하에 후계자와 기업 경쟁력 제고에 심혈을 기울여야 할 것입니다.

최근 트렌드를 보면 중견·중소기업 오너들의 고령화가 가속되면서 가업승계에 대한 관심이 최고조에 이르고 있습니다. 학계와 컨설팅 업계에서는 단순 증여나 상속, 경영권 이양을 넘어 기업가치 제고와 지배구조 선진화로 이어지는 '지속가능한 기업승계 모델'에 대한 논의가 활발합니다. 정부의 세제 지원 확대도 이러한 인식 전환과 맞물려 향후 가업승계 활성화에 기폭제가 될 것으로 기대됩니다.

물론 제도적 보완도 지속되어야 할 것입니다. 일각에서는 가업상속공제 적용 범위를 중견기업까지 확대하고, 업종 변경 등에 대한 규제를 합리화할 필요가 있다는 목소리가 나옵니다. 가업승계 지원 정책이 대기업 위주로 흘러가지 않도록 중소기업 맞춤형 정책수단 마련도 요구되는 대목입니다.

이처럼 정책·제도의 개선과 병행하여 기업 스스로의 혁신과 내실 다지기 노력이 조화를 이룰 때, 가업승계는 비로소 기업의 새로운 도약과 지속성장의 출발점이 될 수 있을 것입니다. 가업을 잇는 여정에 마음을 모아주시길 바라며, 저희는 '가족기업 생태계 조성을 위한 가업승계 정책연구'와 'All-in-One 승계 솔루션 제공' 등을 통해 여러분의 그 길에 변함없는 동반자가 되겠습니다.

Today, we delve into the recent amendments to the tax laws that CEOs on the cusp of business succession should pay close attention to.

The government has been substantially overhauling the tax system related to business succession to boost economic vitality and support generational shifts in enterprises. The deduction limit for the inheritance tax deduction for family businesses has increased to 60 billion won, and the special taxation for gift tax on business succession is seeing an expansion in deduction amounts and a rationalization of tax rate brackets.

To be specific, until 2022, a 5 billion won deduction was applied to gifts for business succession, with a 10% tax rate for amounts up to 30 billion won. However, starting from 2023, the deduction amount has been raised to 10 billion won, and the tax rate for amounts up to 60 billion won has been lowered to 10%. Furthermore, from next year, the bracket for the 10% tax rate will be expanded to 120 billion won, and the installment payment period will be significantly extended from the current 5 years to 15 years.

Experts predict that these tax law revisions will considerably alleviate the burden on business succession and contribute to the revitalization of corporate succession. Simulations of the revision effects show substantial tax savings. For a company with 130,000 shares, a per-share value of 1 million won, and a non-business asset ratio of 20%, the gift tax for business succession in 2023 is expected to decrease by approximately 4 billion won compared to 2022, with an additional reduction effect of over 7 billion won anticipated in 2024.

However, successful business succession requires a systematic and strategic approach that goes beyond the utilization of tax laws. As the circumstances and conditions faced by each company differ, a precision diagnosis should form the basis for designing an optimized succession roadmap, rather than a uniform application.

First, a deep understanding of the company's characteristics must precede any action. A thorough analysis of the industry, business history, financial structure, and governance will serve as the starting point for diagnosing the current situation and preparing for future uncertainties. Based on this, the optimal succession plan should be sought from the perspectives of tax reduction, strengthening control, and strategic decision-making.

For instance, in the case of the special taxation for gift tax on business succession, strategic decisions such as split gifting should be made considering the possibility of benefiting from future tax law amendments and the company's situation. This involves sequentially gifting to children within the 10% tax rate limit while fulfilling post-management requirements to extend benefits to multiple children, requiring meticulous planning.

Moreover, in addition to pre-succession preparations, establishing post-succession business stabilization measures is equally crucial. This should be accompanied by the construction of multi-faceted succession governance, including successor education, improvement of corporate governance structure, operation of family charters, and business succession councils. To ensure that the succession does not end as a one-off event but leads to the company's sustainable growth, it is essential to devote efforts to enhancing the competitiveness of successors and the company under a long-term succession roadmap.

Recent trends show that interest in business succession is at its peak as the aging of owners of medium-sized and small businesses accelerates. In academia and the consulting industry, discussions are active on a "sustainable corporate succession model" that goes beyond simple gifts, inheritance, or transfer of management rights to enhancing corporate value and advancing governance structure. The government's expansion of tax support, coupled with this shift in perception, is expected to catalyze the revitalization of business succession.

Of course, institutional improvements must continue. Some voices argue for the need to expand the scope of inheritance tax deductions for family businesses to include medium-sized enterprises and rationalize regulations on business type changes. It is also necessary to prepare policy measures tailored to small and medium-sized enterprises to ensure that business succession support policies do not flow mainly to large corporations.

When policy and institutional improvements are harmonized with companies' own innovation and efforts to solidify their foundations, business succession can truly become the starting point for a company's new leap and sustainable growth. We hope that you will unite your hearts in the journey of continuing the family business.

https://brunch.co.kr/@familyoffice/16

Coffee chat with me?

https://calendly.com/jaehonglim or https://whattime.co.kr/jaehong

✍️ Do you agree with me?

♻️ Reshare if this hits home.

댓글

의견을 남겨주세요