“이제 법인을 세워야 할 때가 됐는데 지분 논의를 어떻게 해야 할지 걱정이에요.. 서로 상처받지 않고 이야기 나눌 수 있는 방법이 있을까요?”

법인 설립을 앞둔 스타트업 대표 B

안녕하세요, 스타트업 창업가들의 고민에 대한 인사이트와 액션 아이템을 전해 드리는 구글에 안나오는 스타트업 인사이트 : “구스”의 북극곰입니다.

지분, 지혜롭게 분배할 수 있는 방법은 없을까요?

- 공동창업자들과 지분을 어떻게 나눠야 할까?

- 현재 지분 비율이 향후 회사에 어떤 영향을 미칠까?

공동창업자들이 법인을 설립할 때 또는 새로운 공동창업자를 회사에 데려올 때 지분율을 결정해야 하는데 이때 창업자들 사이에 많은 갈등이 발생할 수 있습니다.

이번 아티클에서는 국내외 VC들이 선호하는 지분 비율, 실제 스타트업 대표자들의 지분 희석 사례 그리고 지분을 나누기 위해 공동창업자들이 알아야 하는 인사이트를 정리해 보았습니다. 이 아티클을 읽는 창업가들이 더는 지분 분배 때문에 고통받지 않고 회사 경영에만 집중할 수 있기를 바랍니다.

목차

- 국내외 VC들은 Co-Founder에게 어떤 지분 비율을 추천할까?

- 대표자가 지분을 더 많이 가져야 하는 이유

- 공동창업자들과 지분을 1/N로 나눠야 하는 이유

- 대표자 지분 가이드라인

- 지분을 나누기 전 생각해 봐야 할 것

- 지분 구조를 결정한 후, 주주 간 계약서를 꼭 작성하세요!

- 초기 직원에게 지분을 어떻게 나눠주어야 할까?

- 지분 논의는 언제 해야 할까?

1. 국내외 VC들은 Co-Founder에게 어떤 지분 비율을 추천할까?

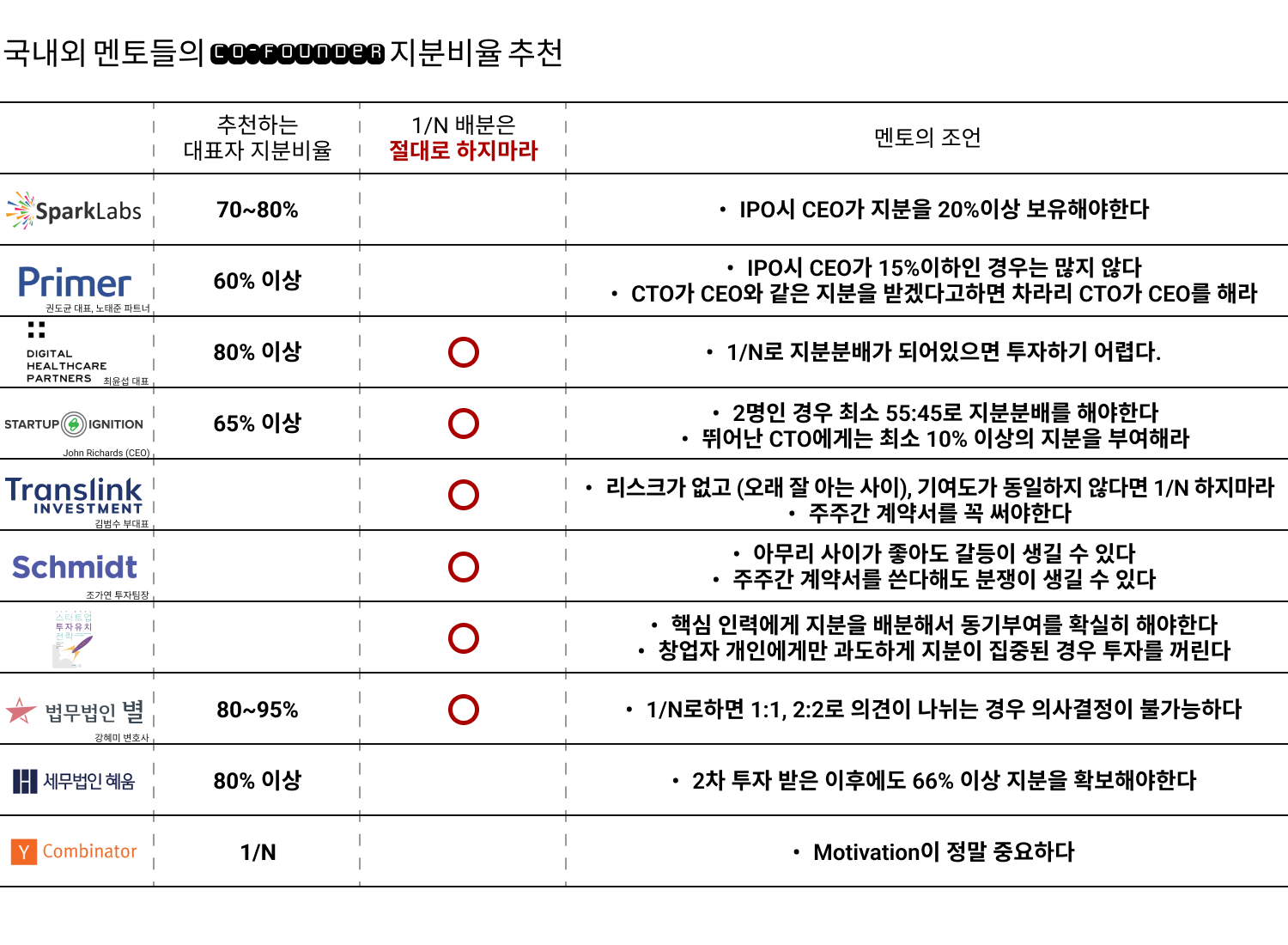

위 그림은 10명의 초기 스타트업 전문가들이 생각하는 이상적인 대표자 지분율에 관한 표입니다. 국내외 전문가 6인은 평균적으로 대표자의 지분율이 75% 이상 되어야 한다고 조언합니다. 또한 공동창업자의 지분 분배 방식으로 1/N을 선택해서는 안 된다고 말한 분들도 6명이나 되죠. 국내 투자자뿐 아니라 다수의 초기 스타트업에 투자한 Startup Ignition Ventures 대표 John Richards 역시 대표자의 지분율이 65% 이상 되어야 하며, 1/N 배분은 안 된다고 주장합니다.

법무법인과 세무법인은 스타트업에서 발생하는 다양한 문제들을 많이 경험하기 때문에 초기 투자자들보다 상대적으로 대표자 지분율에 대해 보수적으로 접근하는 경향이 있습니다. 이들은 80% 이상, 최대 95%까지 대표자가 지분을 가져야 안전하다고 이야기합니다.

반면 해외의 전문가들은 조금 다른 이야기를 합니다. 절반 정도의 미국 기업은 공동창업자 지분을 1/N로 나누고 있다고 하며 Y-Combinator 역시 지분을 1/N로 나누는 것을 권장합니다.

그렇다면 각 지분 비율이 갖는 장점은 무엇일까요? 현재 기업의 상황/계획에 따라 유리한 지분 구조가 다를 수 있습니다. 본문에 들어가기 전, 자신의 회사를 생각하며 아래 질문에 답변해 보세요. 아래 질문에서 1번을 많이 선택한다면 2. 대표자가 지분을 더 많이 가져야 하는 이유를, 2번을 많이 선택했다면 3. 공동창업자들과 지분을 1/N로 나눠야 하는 이유를 읽어보세요.

A. 의사결정 구조를 어떻게 가져갈 것인가?

- 대표자에게 의사결정권을 몰아줄 것이다

- 공동창업자 모두가 동등한 의사결정권을 가질 것이다

A. Exit 전략은 무엇인가?

- 국내/코스닥에 상장할 것이다

- 해외 상장 혹은 M&A를 할 것이다

A. 대표자의 기여도는 어느 정도인가?

- 아이디어, 사전준비, 경력, BM 설정 등에서 대표자의 기여도가 높다

- 공동창업자들의 기여도가 비슷하다

A. 대표자를 제외한 공동창업자들이 생각하는 Exit 시점은?

- 적당한 시점에 Exit을 하고 싶다

- 끝까지 함께할 것이다

2. 대표자가 지분을 더 많이 가져야 하는 이유

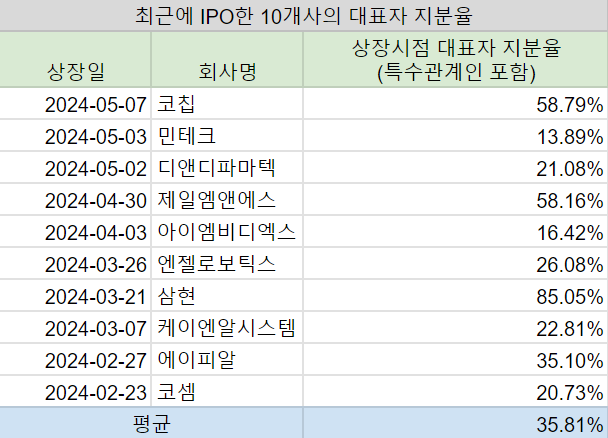

1. 코스닥 IPO 가능성을 높이기 위해

- 실제로 최근 IPO에 성공한 10개 기업을 보면 대표자가 평균 35.81%의 지분을 보유하고 있었고, 가장 적은 지분율을 기록한 민테크조차 대표자가 13.89%의 지분을 보유하고 있었습니다. 만약 2명의 공동창업자와 각각 33.3%씩 지분을 나눈다고 했을 때, 대표자는 이미 앞에서 계산한 평균에도 못 미치는 지분을 가지게 되는 셈입니다.

2. 공동창업자들 간 의견 충돌 시 대표자에게 더 많은 의사결정권을 주기 위해

- 사공이 많으면 배가 산으로 갑니다. 공동창업자들 간 의견이 갈렸을 때 이를 일치시키는 데 시간을 많이 소요한다면, 스타트업에 가장 중요한 "타이밍"을 놓치게 될 수 있습니다. 민주주의 방식의 의사결정은 결과적으로 아무도 만족시키지 못하는 결과를 낳을 수 있습니다.

- 대표자에게 충분한 의사결정권이 없으면 대표자가 자신의 역할을 제대로 수행하기 힘듭니다. 대표자는 회사의 방향과 비전을 24시간 고민하고 제시할 수 있어야 합니다. 만약 고민한 방향대로 회사를 이끌 수 없다면, 24시간 해야 하는 대표자의 고민이 멈추게 될 수도 있지 않을까요?

3. 대표자의 경영권을 지키기 위해

- 대표자의 지분율이 낮으면 대표자 해임, M&A 등 회사의 중대사가 대표자의 의사와 상관없이 이루어질 수 있습니다. 예를 들어, 투자자와 공동창업자가 주주총회에서 2/3 이상의 지분을 확보해 대표자를 해임한 뒤 "대표자 해임 시 지분을 반환"하는 주주 간 계약 조건에 따라 지분을 모두 매각시켜버리는 최악의 상황이 생길 수도 있습니다.

- 복수의결권 주식으로 대표자의 경영권을 지킬 수도 있습니다. 그러나 복수의결권 제도는 발행 조건이 1) 직전 투자금액 50억 원 이상 2) 법인 설립 시점부터 30% 이상의 주식을 지닌 최대주주 3) 주주총회 3/4 이상 찬성 4) 기존 투자자들의 동의를 요구하는 등 매우 까다롭기 때문에 모든 스타트업 대표자들이 복수의결권 주식으로 경영권을 지키기는 어렵습니다.

- 주주총회 특별결의 (참석 주주 2/3 이상 찬성) 및 일반결의 (참석 주주 1/2 이상 찬성)에 관한 자세한 설명은 공동 창업자 지분 배분, 어떻게 해야 할까를, 복수의결권에 관한 자세한 설명은 벤처확인종합관리시스템을 참고하세요.

4. 공동창업자가 중간에 이탈하는 경우를 대비하기 위해

- 회사의 방향성에 대한 의견이 달라서 공동창업자들이 사업 도중 이탈하는 경우를 많이 볼 수 있습니다. 이때 공동창업자의 지분이 대표자와 균등한 경우에 많은 지분이 외부로 유출되는 상황이 발생할 수 있고, 이로 인해 회사는 투자를 받지 못하거나 주주총회를 제대로 진행하지 못하는 등 사업 운영이 어려워질 수 있습니다.

- 대표자가 다수의 지분을 갖는 것이 공동창업자 이탈 시 회사에 미치게 되는 영향을 줄일 수 있는 방법 중 하나입니다.

5. 공동창업자들에게 오히려 좋다!

- 만약 공동창업자가 1/n의 지분을 가지게 된다면 투자 계약서의 이해관계인으로 함께 묶일 수 있습니다. 현재 벤처투자조합에 한해서 이해관계인의 연대책임이 금지되어 있지만, 개인투자조합이나 신기술사업 투자조합 등은 연대책임을 물게 할 수 있습니다. 따라서 1/n의 지분을 갖게 되면 더 큰 리스크를 떠안게 되는 것입니다.

- 최대주주가 되면 지분을 팔기가 매우 어렵습니다. 최대주주인 대표자가 지분을 팔면 시장에서는 대표자의 창업에 대한 진정성을 의심하게 됩니다. 예전 카카오페이 대표이사도 지분 판매 이후 먹튀 논란이 일었지요. 이처럼 대표자는 지분을 많이 가지고 있어도 팔 수가 없으니 경제적 자립을 이루었다고 보기 어렵습니다. 그러나 2대주주, 3대주주인 공동창업자들은 지분 판매에서 대표자보다 자유롭습니다. (대표자보다 공동창업자가 더 부자입니다!)

- IR을 통해 자금을 유치하는 것은 대표자의 역할입니다. 그러나 만약 공동창업자가 대표자와 동일한 지분을 가지고 있다면, 투자자들은 IR 시에 공동창업자가 어떤 사람인지를 더욱 알고싶어 할 것입니다. 지분율이 높을수록 회사에 더 많은 기여를 한다고 생각하기 때문이죠. 따라서 공동창업자는 매 IR마다 대표자를 따라나서며 자신의 업무에 쏟아야 하는 시간을 잃게 될 수도 있습니다.

3. 공동창업자들과 지분을 1/N로 나눠야 하는 이유

그러나 모든 스타트업들이 대표자에게 지분을 몰아주어야 하는 것은 아닙니다. 1/N 분배가 좋다고 이야기하는 VC나 창업가들도 분명히 존재합니다. 특히 Y-Combinator가 그러한데요. 어떤 이유에서 1/N 분배를 권유하는 것일까요?

1. More Equity = More Motivation

- 창업을 하게 되면 업무에 주 80시간 이상을 쏟으면서도 월급은 구경해 보지도 못할 것입니다. MVP가 개발되고 첫 펀딩을 받은 이후에야 생활을 영위할 수 있을 정도의 월급을 받겠지요. 그래서 공동창업자들은 회사가 성장했을 때 지분을 통해 보상받을 것을 생각하며 최선을 다할 것입니다. 그러나 창업자들의 기여도가 비슷함에도 지분 분배가 공평하지 못하다면 상대적 박탈감에 휩싸일 수 있습니다. “저 사람은 지분을 많이 보유하고 있으니까 나보다 더 열심히 일해야 돼”라고 생각하는 순간, 일에 대한 동기부여가 많이 떨어질 수 있습니다.

- Y-Combinator는 이렇게 이야기합니다.

Almost all startups fail. The more motivated the founders, the higher the chance of success. Getting a larger piece of the equity pie is worth nothing if the lack of motivation on your founding team leads to failure.

Michael Seibel @ Y-Combinator

- 결국, 지분 분배의 궁극적 목표는 공동창업자들의 주인의식 함양 및 동기부여일 것입니다.

2. 나스닥 상장, M&A는 대표자의 지분율이 크게 중요하지 않다

- 나스닥에 상장한 기업의 상당수 (60%)는 IPO 시점에 창업자가 더 이상 CEO가 아니었습니다. 미국은 창업자가 아닌 전문경영인을 고용하여 사업을 이끌어 가는 경우가 많고, 특히 이사회의 권한이 강력하여 투자자들이 회사가 더 잘될 수 있도록 C-Level 인재를 데려와 성장시킬 수 있기 때문입니다.

- M&A 또한 대표자의 지분율이 적어도 주주총회 특별결의를 통과시킬 수 있을 정도만 되면 가능합니다. (다만, 대표자가 1/3 이상의 지분을 확보하지 못하면 적대적 M&A의 방어가 어렵습니다.)

3. 대표자의 독단적인 의사결정을 막기 위해

- 공동창업자들이 동의하지 못했음에도 대표자의 독단으로 사업 방향이 결정될 경우 회사의 업무 효율이 낮아지고, 서로에 대한 불신이 생길 수 있습니다. 그렇기 때문에 공동창업자들이 동일한 지분율을 갖게 되면 자연스럽게 팀은 서로의 의견을 충분히 존중하는 의사결정 구조를 가지게 됩니다.

4. 지분 분배 때문에 고민할 필요가 없다

- 대표자가 더 많은 지분을 갖기 위한 설득하는 과정에서 공동창업자들이 느끼는 상대적 박탈감이 없습니다. 따라서 회사는 풀고자 하는 문제와 해결책 마련에 더욱 집중할 수 있습니다.

5. 1/N 분배를 선호하는 투자자들도 있다 (단, 국내는 거의 없음)

- 핵심인력 (CTO 등)의 이탈을 막고, 공동창업자들이 서로를 얼마나 중요하게 생각하는지를 알 수 있게 하는 지분 구조입니다.

- Y-Combinator는 이렇게 말합니다.

If you don’t value your co-founders, neither will anyone else. Investors look at founder equity split as a cue on how the CEO values his/her co-founders. If you only give a co-founder 10% or 1%, others will either think they aren't very good or aren't going to be very impactful in your business. The quality of the team is often one of the top reasons why an investor will or won’t invest. Why communicate to investors that you have a team that you don’t highly value?

Michael Seibel @ Y-Combinator

4. 대표자 지분 가이드라인

위에서 설명한 두 가지 지분 분배 방식 중 어느 쪽을 선택하던, 스타트업을 운영하다 보면 투자를 받게 되는 시점이 옵니다. 이때 잊지 말아야 할 것은 1) 투자자들이 “펀드 만기 안에 투자금을 회수할 수 있도록” 도와야 한다 2) 투자 라운드를 돌 때마다 “지분이 희석된다"라는 점입니다.

스타트업의 가장 대표적인 Exit 전략은 IPO 또는 M&A인데 패스트트랙아시아 박지웅 대표님은 M&A Exit은 목표가 되어서도 안되고 될 수도 없다고 말합니다. 왜냐하면 M&A는 거래이기 때문에 사고 싶은 상대가 무조건 존재한다고 말할 수 없기 때문이죠. 그렇기에 M&A가 이루어지지 않는다면 IPO를 하는 방향으로 회사가 성장할 텐데요, 위에서 설명했듯이 코스닥 상장을 위해서는 대표자 지분이 20% 이상이 권장되기 때문에 지분 희석에 유의하여 초기 지분율을 설정해야 합니다.

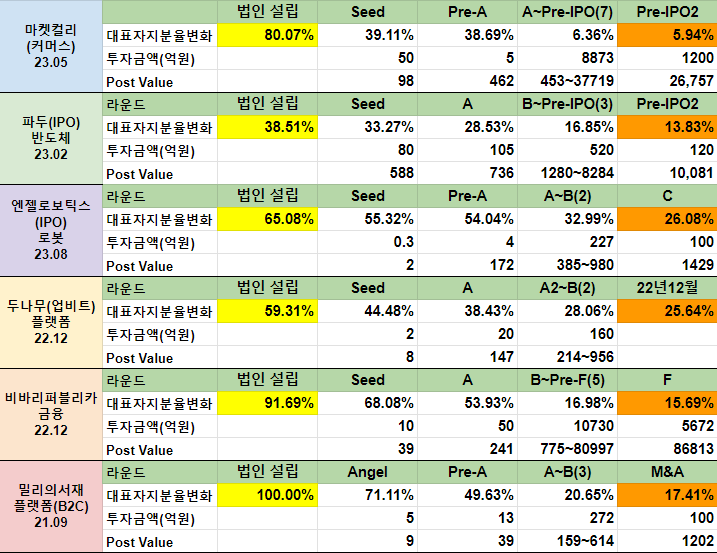

이에 IPO를 했거나 앞둔 국내 대표적인 유니콘 기업들의 초기 대표자 지분율을 역추적해 보았습니다. 아래 표를 참고하여 초기 지분율을 설정해 보세요.

*모든 지분 구조 추정은 1) 기업공시 2) 법인등기부등본 3) 뉴스 기사 4) The VC 등 투자 라운드 현황 소개 사이트를 참고하여 추정하였습니다. 법인 설립 시점의 지분율은 현재 공시된 대표자 지분율에서 역산하여 계산한 것으로 파두, 엔젤로보틱스, 두나무의 법인 설립 시점 대표자 지분율은 알려지지 않은 대표자의 지분 판매에 의해 실제보다 낮게 계산되었을 가능성이 높습니다. 기업명 하단의 날짜는 주황색으로 표시된 대표자 (특수관계인 포함) 지분율의 측정 시점을 의미합니다. 또한 오른쪽에서 두 번째 행의 괄호 안 숫자는 생략된 투자 라운드의 횟수를 의미합니다.

우리는 위 표에서 세 가지 사실에 주목해야 합니다. 1) 마켓컬리의 대표자 지분율이 5.94%까지 떨어졌고 Seed 투자 때 50% 이상의 지분 희석이 일어났다. 2) 파두의 대표자 지분율은 38.51%로 시작해 13.83%로 희석되어 IPO에 성공했다. 3) 반면 토스의 대표자 지분율은 Series F 라운드에서 15.69%로 희석되어 파두와 비슷하지만 설립 시점 대표자 지분율은 91.69%였다.

이 사실을 토대로 얻을 수 있는 인사이트는 아래와 같습니다.

1. 회사의 유형에 맞게 투자 유치 계획과 초기 대표자 지분율을 설정해라

- 마켓컬리는 초기 자본지출이 큰 물류 회사였습니다. 따라서 초기 자본을 얻기 위해 50% 이상의 지분 희석을 감수하고 투자를 받았죠. 그러나 이때의 지분 희석으로 인해 낮아진 대표자의 지분율은 마켓컬리의 IPO에 발목을 잡고 있습니다.

- 토스는 플랫폼 기업으로 의도된 적자를 통해 성장하는 기업입니다. 이를 위해 총 8번, 누적 1조 5천억 이상의 펀딩을 받았습니다. 그로 인해 91%였던 대표자 지분율이 15.69%로 희석되게 되죠.

- 반면 엔젤로보틱스와 파두는 기술 중심의 회사이기 때문에 부가가치가 높고, 많은 초기 자본지출이나 시장 선점을 위한 마케팅, 운영비용이 필요하지 않았습니다. 따라서 대표자의 낮은 초기 지분율에도 지분 희석을 최소화하여 상장시 지분율로 인한 문제가 생기지 않았습니다.

- 정리하면, 만약 회사가 초기 자본을 많이 지출하거나 투자를 많이 받아 의도된 적자로 성장해야 한다면 대표자는 초기 지분율을 많이 확보해야 합니다. 반면, 기술 중심의 회사이거나 영업이익을 사업 초기부터 발생시킬 수 있다면 공동창업자들에게 지분을 적절히 분배해도 괜찮을 것입니다.

2. 설립 시점 대표자 지분율은 평균 70%가 넘었다

- 글의 서두에 언급한 국내외 전문가들이 추천한 설립 시점 대표자의 지분율은 평균 75%였습니다. 국내 대표 기업 6개의 설립 시점 대표자 지분율 추정치 또한 평균 70% 이상이었습니다.

3. 대표자와 공동창업자들 간 지분율 차이는 점점 줄어든다

- 공동창업자 입장에서 대표자에게 지분을 몰아주는 결정을 내리면 당장에 지분율 차이가 많이 나는 것처럼 보이지만 Exit 시점의 지분율 차이는 미미할 수 있습니다. 신주 발행에 따른 지분 감소는 보유한 지분율에 %로 감소합니다. 처음에 대표자와 지분을 80% : 20%로 나누었다고 하더라도 Exit 시점에는 약 90%의 희석이 일어나 지분율이 8% : 2%가 되어있을 수도 있습니다.

- 투자를 받을수록 대표자의 지분 희석은 더 크게 일어납니다. 그러니 작은 회사의 지분을 많이 갖는 것보다 기업가치가 큰 회사의 지분을 적게 갖는 것이 더 낫지 않을까요?

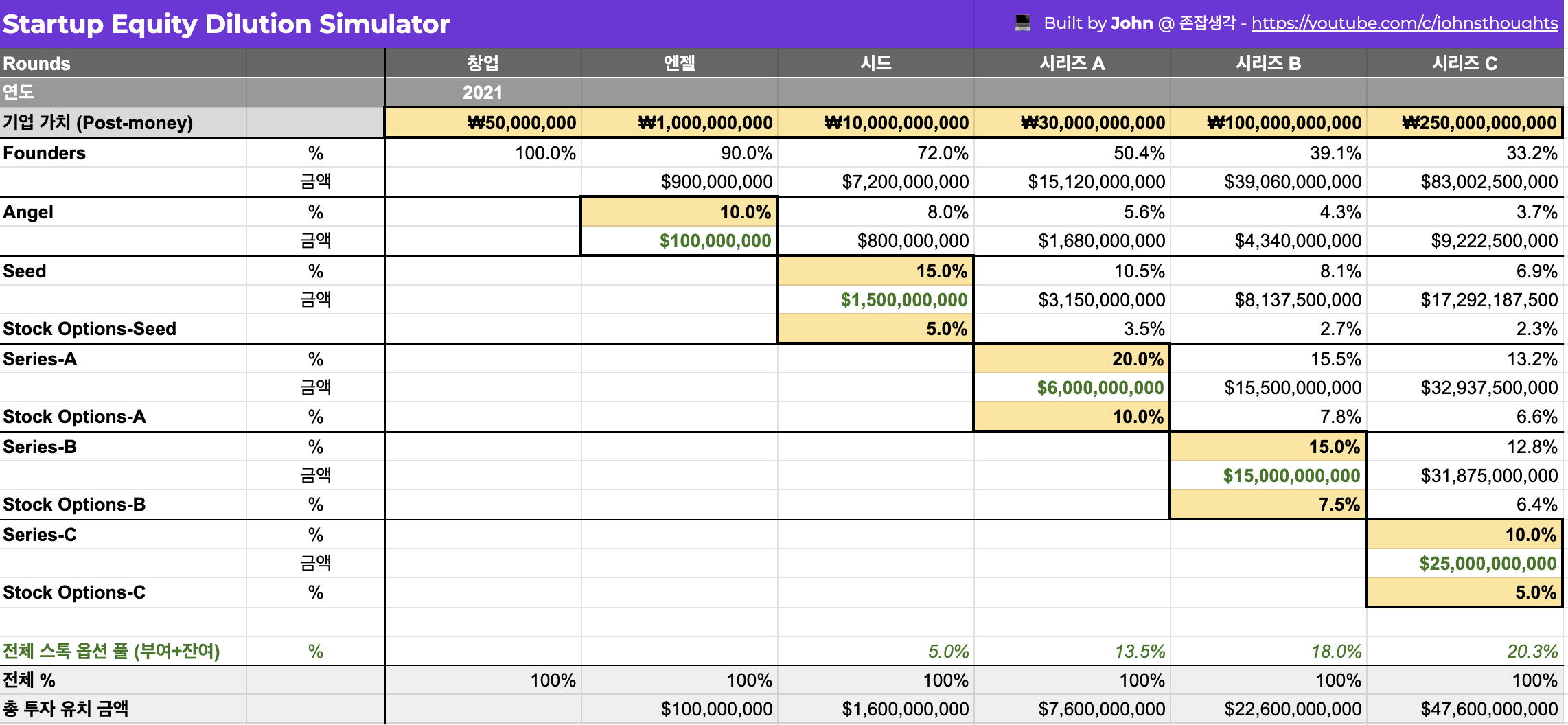

여전히 지분 구조를 결정하는 것이 어려우실 수 있기에 지분율을 계산하는 데 도움이 되는 도구들을 공유해 드립니다. 아래 도구들의 도움을 받아 대략적인 지분 구조를 결정해 보세요.

- Foundrs는 창업자들의 역할, 기여도 등을 입력하면 로직에 따라 지분율을 계산해줍니다.

- 위와 비슷한 구글 스프레트시트도 있습니다.

- 김동신 센드버드 대표님이 지분 희석 시뮬레이터를 공유해 주셨습니다. 유튜브 정보란의 스프레드시트를 참고해 대표자의 초기 지분율이 최소 몇 퍼센트 이상이어야 IPO 시점에 20% 이상의 지분율을 확보할 수 있을지 계산해 보세요. 아래의 멋진 스프레드시트를 사용할 수 있습니다!

5. 지분을 나누기 전 생각해 봐야 할 것

지분 구조를 결정해 국세청에 신고하게 되면 더 이상 돌이킬 수 없습니다. 그전에 아래의 질문들에 스스로 답을 해보시길 바랍니다.

- 공동창업자가 지금 시점에 꼭 필요한가?

- 공동창업자가 회사가 성장해나가는 향후 10년 혹은 그 이상 중요한 역할을 수행할 수 있는가?

결국 지분을 나누는 것보다 중요한 것은 누구와 함께 일할 것인가입니다. 위 두 가지 질문에 망설임 없이 답변할 수 있을 때 지분 논의를 시작하세요.

6. 지분 구조를 결정한 후, 주주 간 계약서를 꼭 작성하세요!

주주 간 계약서는 나중에 문제가 생겼을 때 감정적인 소모 없이 사전에 약속한 내용대로 처리할 수 있기에 잡음이 생기는 것을 막을 수 있을 뿐만 아니라 계약서를 작성하는 것만으로도 불미스러운 일이 생기지 않도록 나쁜 마음을 억제하는 효과를 냅니다. 그렇기 때문에 지분을 나누기 전 아래를 참고하여 꼭 주주 간 계약서를 작성하세요.

1. Vesting과 Cliff 조항을 추가하세요

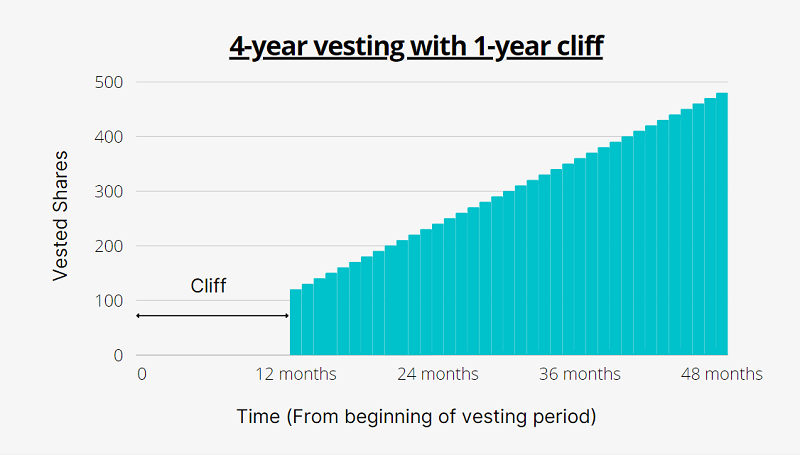

- 해외 VC들은 Vesting 4년에 Cliff 1년을 일반적인 경우로 소개합니다. Vesting은 지분을 n년의 기간에 걸쳐 받게 되는 것을 의미하고, Cliff는 m년이 채워지기 전에 이탈하게 될 경우 지분을 하나도 받지 못하는 것을 의미합니다. 따라서 Vesting 4년에 Cliff 1년을 계약하게 되면 위의 그림처럼 지분을 받게 됩니다.

- 대부분은 법인 설립 시점에 지분을 미리 받고 특정 시점에 나가게 될 경우 Vesting 조항에 따라 받을 수 있는 지분만 귀속하고 나머지는 다른 공동창업자가 액면가에 매수할 수 있도록 하는 계약을 체결하게 됩니다.

- 이 조항은 공동창업자가 중간에 나갈 경우 회사의 지분이 외부로 빠져나가는 것을 막을 수 있으면서도 창업자들의 노고를 인정해 주는 조항입니다. 이때 Vesting 기간은 자유롭게 정할 수 있습니다. Vesting 6년에 Cliff 3년을 설정할 수도 있겠죠?

2. 우선매수권 조항을 추가하세요

- 공동창업자가 제3자에 지분을 판매하고 나가려 하는 경우 경영권에 문제가 생길 수 있습니다. 이때 해당 주식을 남은 공동창업자들이 우선 매수할 수 있는 권리를 가져야 합니다. 남은 공동창업자들이 어떤 비율로 지분을 매입할지 사전에 정할 수 있습니다.

만약 지분율 나누는데 의견을 좁히지 못했다면 공동창업자들의 지분율과 의결권을 다르게 설정해 공동창업자들이 동일한 자본소득을 얻을 수 있는 방법도 있습니다. 법무법인 디라이트의 안희철 변호사님의 글에서 아래 세 가지 방법을 소개합니다.

- 대표자와 공동창업자들이 동일한 지분을 갖되, 대표자가 모든 의결권을 갖도록 공동목적보유확약을 계약할 수 있습니다. 대표자와 공동창업자들이 모든 안건을 공동으로 의결하겠다고 말한다면 코스닥 상장 시 공동창업자들의 지분을 묶어서 평가해 줄 수도 있습니다.

- 이면계약을 통해 실제 지분과 주주 명부상 지분을 다르게 표시할 수도 있습니다. 그러나 투자 유치 시에 사실과 다른 진술을 할 수 없기 때문에 투자를 받지 못하게 될 수 있습니다.

- 주주 간 계약을 통해 추후 Exit 시 대표자가 다른 공동창업자보다 많이 얻은 자본소득을 양도하도록 계약할 수 있습니다. 그러나 많은 증여세를 내야 합니다.

7. 초기 직원에게 지분을 어떻게 나눠주어야 할까?

지분 분배는 공동창업자들 사이에서만 일어나는 일이 아닙니다. 회사에 들어오는 직원들, 외부의 고문에게도 지분을 부여할 수 있습니다. 이때 신주 발행, 지분 양도, RSU (설명), 스톡옵션 등의 방식이 활용되는데요. 어떤 기준으로 얼마를 주어야 합당할까요?

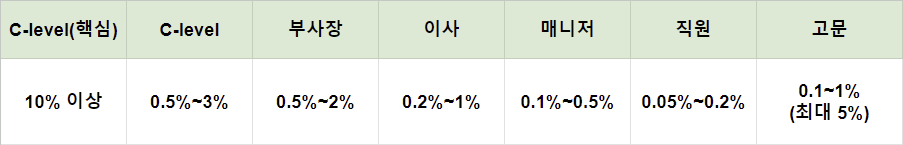

배기홍 대표님 (스트롱벤처스), 권도균 대표님 (프라이머), 최윤섭 대표님 (디지털 헬스케어 파트너스), John Richards 대표 (Startup Ignition Ventures)의 조언을 정리하면 위의 표와 같습니다. 초기 직원에게도 지분을 나눠주어야 그들이 주인의식을 가지고 일할 수 있습니다. Y-Combinator의 조언인 “어떻게 동기부여를 잘 할지 고민하는 대표가 좋은 대표다”를 항상 잊지 말아야 합니다. 그러나 주의해야 할 사항이 두 가지 있습니다.

1. 새로 들어온 직원에게 적절한 월급을 준다면 절대 낮은 가격에 스톡옵션을 주면 안 됩니다

- 그들은 스톡옵션을 받게 되는 날 퇴사하며 지분을 판매해 자본소득을 올릴 수 있습니다. 코스닥 상장사 A는 신입 직원에게도 자사주를 저렴한 가격에 살 수 있도록 했다가 상장 당일 신입 직원들 대부분이 퇴사해버리는 문제를 겪었습니다. 적절한 가격에 스톡옵션을 부여하고 직원의 노력을 통해 스톡옵션의 가치가 올라간다고 동기부여 해주세요.

2. 정말 필요한 인재를 데려오기 위해 스톡옵션을 아끼세요

- 스타트업이 스톡옵션을 발행할 수 있는 풀은 정해져있습니다. 미리 스톡옵션을 부여했다가 정작 중요한 인재를 데려오고자 할 때 충분한 스톡옵션을 부여하지 못할 수 있습니다. 스톡옵션 풀을 늘리기 위한 정관 변경 등은 까다로운 주주 설득 과정이 필요합니다.

8. 지분 논의는 언제 해야 할까?

Silicon Valley Bank에서는 지분 분배를 아래와 같이 표현합니다.

Avoid that situation, or worse, by discussing equity splits early, fully and openly.

Silicon Valley Bank

공동창업자들이 자신의 비전에 충분히 동기부여되었다면 가능한 한 빨리, 마음을 터놓고, 솔직하게 지분 분배를 논의하세요.

마치며..

기업이 창업부터 IPO 하기까지 평균 13년이 걸린다고 합니다. 창업을 하고 지분을 나눈 이후에는 13년 동안 회사를 더 열심히 운영해야 하고, IPO 이후에도 회사가 제대로 성장할 수 있도록 계속 노력해야 합니다. 그렇기 때문에 지금 당장 눈앞의 지분율을 따지는 것이 아니라 성장할 미래의 모습을 생각하며 지분 논의를 마무리지으시기를 바라겠습니다.

뉴스레터를 구독하시는 모든 창업가분들께서 어려운 시기를 견뎌내고 조금 더 나은 세상으로의 한 발자국을 만들어 내시기를 진심으로 기원하며, 구글에 안나오는 스타트업 인사이트도 꾸준히 창업자분들의 고민을 하나씩 해결해 드릴 수 있는 인사이트 가득한 뉴스레터가 되도록 항상 노력하겠습니다.

여러분의 로켓을 우주까지 싣고 가는 추진체 같은 뉴스레터가 되겠습니다. 감사합니다. 🚀

설문조사 ← 뉴스레터 주제 선정을 위한 설문을 받고 있습니다. 설문을 참고하여 뉴스레터를 작성할 예정이니 많은 참여 부탁드립니다:)

인스타그램 ← Entrepreneur’s Advice라는 시리즈로 성공적인 창업자들의 피와 살이되는 조언들을 릴스로 업로드 하고 있습니다. 팔로우 하시고 종종 들러주세요. 재밌어요!

![[인사이트 #1] Pivot, 하느냐 마느냐 그것이 문제로다의 썸네일 이미지](https://cdn.maily.so/a4xdg4dbhkigzp751gw1an5xwwhj)

의견을 남겨주세요

탈퇴한 사용자

댓글이 삭제되었습니다

의견을 남겨주세요

Anna

한국과 외국에서 지분에 대한 의견이 이렇게 나뉘는 이유가 뭔지 궁금합니다. CEO에게 지분을 몰빵해야 투자자들이 안심할 수 있는 분위기가 한국만의 분위기라면 분명 시간이 지나면 미국 기준으로 우리나라도 바뀌지 않을까 싶은데요, 이 차이에 대해서도 분석해 주시면 좋을 것 같습니다. 그리고 대표가 많은 지분을 가져야 한다는 것은 투자시 팀 구성원이 누구인지를 중요시 여긴다는 많은 투자자들의 이야기와 상충되는 것 같은데 이것을 어떻게 해석해야 할지 모르겠네요. 창업기업에서 팀원이 중요하며 혼자 창업하는 회사는 믿을 수 없다는 관점은 외국 투자자들의 관점인 걸까요. 대표 혼자 창업하고 나머지는 모두 직원으로 구해와도 괜찮은건지 궁금합니다.

구글에 안나오는 스타트업 인사이트

1. CEO에게 지분을 더 많이 주어야 한다는 의견은 한국만의 분위기는 아닙니다. 본문의 startup ignition Ventures의 John Richards도 대표자가 지분이 더 많아야 한다고 이야기했으며 실리콘밸리 스타트업 생태계에서도 같은 이야기를 하는 이들도 있습니다. 다만, 본문에서 말씀드렸듯이 코스닥에서 대주주의 지분율을 중요하게 생각하는 것과 나스닥 및 미국 이사회의 특성상 대표자의 지분을 덜 중요하게 생각하는 차이가 말씀하신 국가적 분위기로 받아들일 수 있을 것 같은데요. 코스닥의 대주주 시각이 완화되고 있는 추세이기도 하지만 섣부르게 판단하기는 힘들 것 같습니다. 2. 대표자가 지분을 많이 갖더라도 팀 구성이 좋을 수 있으며 반면에 공동창업자가 지분을 고르게 나눠도 팀 구성이 나쁠 수 있습니다. 대표자가 많은 지분을 가지는 것을 선호하는 VC들이 팀 구성원까지 중요하게 생각하는 것은 상충되고 불가능한 요구를 한다기보다는 그런 회사를 더 투자하고 싶어하는 것 같습니다. 왜냐하면 팀 구성이 좋으면 당연히 회사가 잘 성장할 수 있음을 의미하고 대표자가 지분을 많이 가지고 있으면 본문의 장점들을 가지게 되기 때문이죠. 또한 단순히 지분율과 팀원의 이력만 보는 것이 아니라 팀이 어떤 스토리를 거쳐 구성되었는지, 지분은 어떻게 나누었는지 그 과정에 모두가 납득하였는지 등을 함께 고려합니다. 3. 혼자 창업하는 회사는 믿을 수 없다는 관점은 본문에 적혀있지 않은 내용입니다. 스타트업 투자유치 가이드 315페이지에 "창업자 개인에게만 과도하게 지분 등 인센티브가 집중된 경우 피한다"라는 의견이 적혀있습니다만 이것이 모든 VC의 의견이라고 볼 수는 없으며 공동창업과 1인창업에 대한 의견은 구글링을 해봐도 사람들마다 다른 것 같습니다. 이 역시 스타트업이 속한 산업과 맥락을 고려해야합니다. 1인 창업이더라도 기하급수적인 성장을 보여줄 수 있다면 Why not? 오히려 직원을 적절하게 고용하고 스톡옵션 등으로 그들을 동기부여 한다면 이것이 더 현명한 선택일 수도 있지 않을까요?

의견을 남겨주세요

스템프틴

비공개 댓글 입니다. (메일러와 댓글을 남긴이만 볼 수 있어요)

의견을 남겨주세요