안녕하세요, 오늘 처음으로 정식으로 메일리를 통해 뉴스레터를 보내는데요, 앞으로도 좀 더 읽기 쉬운 포맷으로 많은 분들에게 도움이 되는 글을 쓸 수 있도록 노력하겠습니다! :)

모두들 아시다시피 현재 미국에서는 코로나 확진자가 엄청 많아지고 있는데요, 주위에도 많은 사람들이 코로나에 확진되었습니다. 와이프도 몸이 안 좋아져서 검사를 해보니 다행히 음성으로 나와서 단순한 감기로 판명된 해프닝도 있었구요. 앞으로도 여러분들 모두 조심하시길 바라겠습니다!

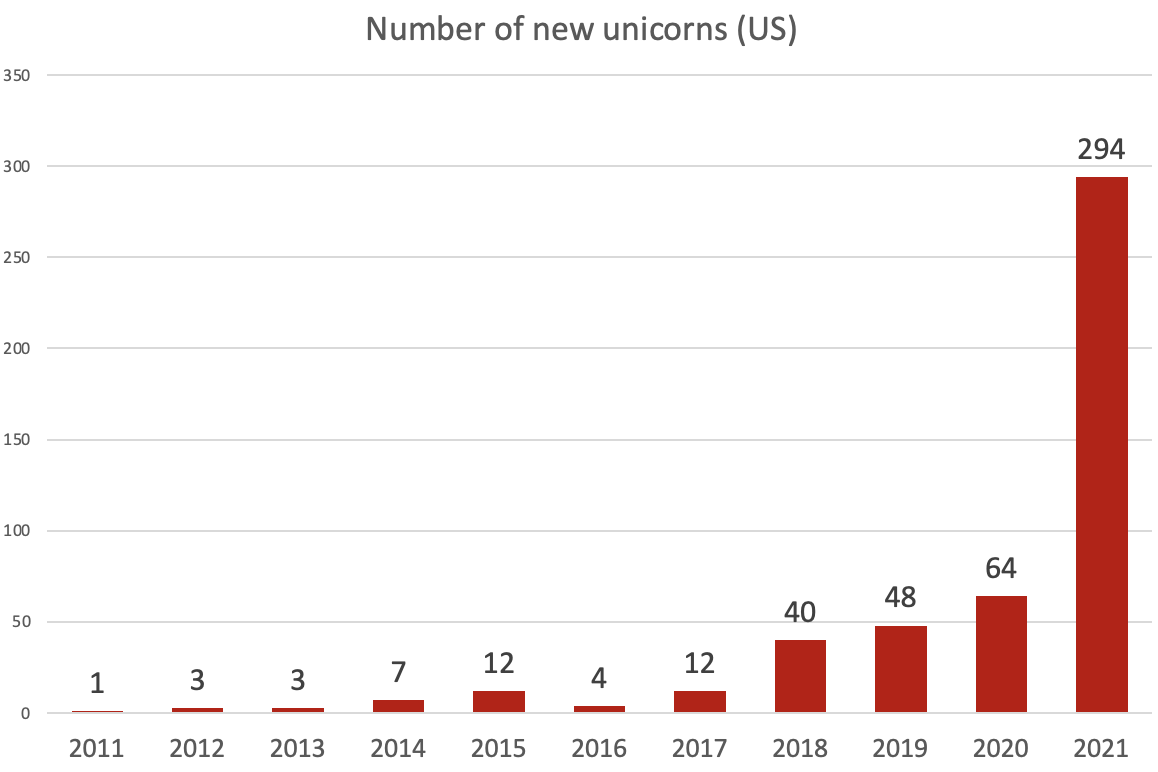

2021년 미국에서는 294개의 유니콘이 탄생했다. 불과 1년 전에는 64개였다. 단순하게 보면, 2020년에 비해 4배가 넘는 유니콘이 2021년 탄생한 것이다. 간단한 계산을 위해, 2020년, 어떠한 펀드의 투자처의 1%가 유니콘이 되었다고 가정하면, 2021년에는 투자처 기업의 4%가 유니콘이 되었다. 그 펀드가 100개의 스타트업에 투자를 했다고 한다면, 2020년에는 1개사만이 유니콘이 되었던 것이, 2021년에는 4개 사가 유니콘이 된 것이다. 이는 무엇을 의미하는 것일까. 그것은 VC펀드의 포트폴리오 구축 전략에 흥미로운 시사점을 줄 가능성이 있다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

우선, 포트폴리오 구축에 관해서는 「펀드 리터너(Fund returner)」라는 개념을 이해할 필요가 있다. 이것은, 투자처 기업이 $1B(약 1조 원), 혹은 유니콘으로 엑시트를 했을 경우, 그 단일 투자로부터 펀드의 사이즈와 동일한 금액을 회수하기 위해서, 그 투자처 스타트업의 주식을 얼마만큼 보유할 필요가 있는가, 하는 개념이다.

예를 들어 100억 원 펀드의 경우, 펀드 리터너는 유니콘 단계에서 그 스타트업의 1%를 보유하는 투자처이다. 이 투자처 기업이 1조 원의 평가액으로 상장할 경우, 펀드는 이 투자처 기업의 1%, 즉 100억 원 분을 갖고 있으므로 이 투자처로부터의 리턴이 펀드 규모와 같은 액수가 된다. 즉, 펀드 리터너인 것이다. 한 가지 주의할 점은, 자금 조달 라운드가 시드로부터 후기 스테이지로 이동함에 따라 지분이 희석되기 때문에, 최초 투자 시 펀드는 1% 이상을 보유할 필요가 있다.

이는 VC가 어느 정도의 밸류에이션으로 어느 정도의 지분을 확보해야 하는지를 결정하는 중요한 척도이며, 모든 투자 안건이 펀드의 리턴을 노릴 수 있도록 투자를 하는 것이 중요시되어 왔다. 예외는 항상 있고, 여러 가지 투자 전략에 따라 상황이 다를 수 있지만, 펀드 리터너가 될 가능성이 낮은 안건에 투자를 하는 경우는 흔치 않다. 아무리 매력적인 안건이라도, 최초의 시드 라운드에서 0.1%밖에 지분을 얻을 수 없다면, 그만큼 펀드 리터너가 되지 않을 가능성이 높아지며, 기회비용이 발생해 버린다. 똑같은 돈을 펀드 리터너가 될 가능성이 높은 스타트업에 투자하면 그만큼 전체적으로 높은 리턴을 얻을 수 있는 가능성도 높아지기 때문이다.

그러면 다시 유니콘 수의 증가 이야기로 돌아가 보자. 같은 100억 원의 펀드가 있고 그 펀드가 100개의 스타트업에 투자를 했을 경우, 2020년에 유니콘이 된 곳은 1%에 해당하는 1곳뿐이므로 펀드 리터너의 룰에 따라서 투자한다면 각 투자처의 1% 이상의 지분을 노릴 필요가 있다.

하지만 2021년에는 100곳 중 4곳이 유니콘이 되었다. 즉, 같은 펀드라도, 4개의 투자처를 합쳐서 펀드 리터너를 만드는 것이 가능해졌기 때문에, 각 투자처마다 단지 0.25%의 지분을 목표로 하면 되는 것이다. 당연히 0.25%의 투자는 1%의 투자보다 난이도가 낮기 때문에, 예전보다 쉽게 펀드 리터너를 만들 수 있게 된 것이다.

이것은 VC의 포트폴리오 구축 방식에 영향을 줄 가능성이 있다. 0.25% 투자가 1% 투자보다 쉽지만, 그럼에도 불구하고 '좋은' 리턴을 얻을 기회가 충분히 생겼기 때문이다. 그렇기 때문에, 0.25%의 지분만을 노리는 펀드가 늘어나는 것도 상상하기 어렵지 않다.

그러나 우리가 잊지 말아야 할 점은 이 트렌드는 1%의 보유비율을 가진 펀드는 보다 더 높은 리턴을 만들 수 있다는 점이다. 100개 투자처 중 유니콘의 수가 1에서 4개로 증가했으므로, 잠재적인 리턴도 4배가 될 수 있다는 말이다. 단순히 '좋은' 리턴이 아니라 '너무 좋은' 리턴을 만들어 낼 수 있을 가능성이 있다는 것이다.

모든 펀드가 1%를 목표로 해야 한다고 주장하는 결코 아니다. 또한 여기서 제시한 숫자는 예시에 불과함으로 실무와는 거리가 있다. 그러나, 중요한 것은 벤처 캐피털 펀드에 있어서, 소싱과 포트폴리오 매니지먼트는, 완전히 다르다는 것이다. 보통 소싱 능력만이 주목받기 쉽지만, 포트폴리오 매니지먼트도 그만큼 중요한 항목이다. 과거 기사 '#42 벤처투자 포트폴리오 구축: 집중형 vs 분산형'에서도 설명을 했듯, 포트폴리오 구축에는 여러 가지 전략이 있고, 특별히 어떤 전략이 정답이라는 것은 없다. 덧붙여서 나는 다양한 전략의 펀드에 출자를 했다.

많은 유니콘이 탄생한 2021년은, 포트폴리오 구축에 대해 그다지 깊게 생각하지 않는 펀드들도 만족스러운 퍼포먼스를 낸 경우가 있었다. 그러나, 마크로 트렌드가 어떻게 변할지 모르는 상황에서 10년에 걸친 투자를 하는 벤처 캐피털 펀드로써, 항상 포트폴리오 구축 전략에 대해 진지하게 생각하고 실행하지 않는 한, 지금과 같은 경쟁이 격렬한 벤처 시장에서 다른 펀드보다 경쟁력을 갖기는 쉽지 않을 것이다.

References :

· The Complete List Of Unicorn Companies by CBInsight - https://www.cbinsights.com/research-unicorn-companies

댓글

의견을 남겨주세요