안녕하세요 구독자님! 주간 실리콘밸리는 경제, 테크, 스타트업, 부동산, 재정적 자유, 비지니스에 관한 정보들을 함께 토론하면서 제가 배워가는 목적으로 운영되고 있습니다. 그 과정에서 여러분들도 함께 배워나가시면 더 좋을 것 같습니다. 본 커뮤니티의 모든 내용은 개인적인 의견이며 투자에 대한 조언이 아닌 전반적인 트렌드와 그에 대한 의견들입니다.

평일 매일 실리콘밸리 시간으로 아침 6시 (서울 밤 10시)에 세계 각국에 계신 패널분들과 1시간동안 최신 뉴스를 읽고 녹음과 기사모음을 뉴스레터로 보내드립니다.

실리콘밸리 스타트업 트렌드와 VC 동향에 실밸과 한국에 계신 VC + 스타트업 관계자 분들과 매주 서부시간 토요일 저녁 6시(서울 일요일 오전 10시) 에 정기세션을 갖고 있습니다. 정기적으로 창업자분들을 초대해 이야기를 들어보고 다함께 대화할수있는 세션을 가지려고 합니다.

솔직히 지난 2주동안 너무너무 바빴습니다! 기본적으로 일이 너무 바빴었는데 동시에 재미있는 행사도 했었고 그 전주에는 집 거래를 마무리하느라 정신이 없었습니다.

그래서 지난주 뉴스레터는 쓸시간이 너무 모자랐는데 일단 제가 집을 판 이유에 대해서 어느 정도 정리를 해두었지만 일단 더 정리해서 완전히 이사를 한 후에 보내드리려고 합니다. 사실 전에 클하에서 집을 판 이유와 과정을 말씀드릴때 오랜만에 또 라이브로 150명에 가까운 분들이 들어오셔서 실시간으로 들어주시는 바람에 제가 가격이나 수익같은 정보를 다 풀어버려서 리플레이를 남기진 못해서 아쉽긴하네요. 대신 곧 뉴스레터에 정리해서 보내드릴게요!

오늘은 그동안 바빠서 놓친 두가지 이야기들을 통해 살짝 보이는 시장이야기를 좀 해보려고 합니다.

Instacart IPO 이거 맞아?

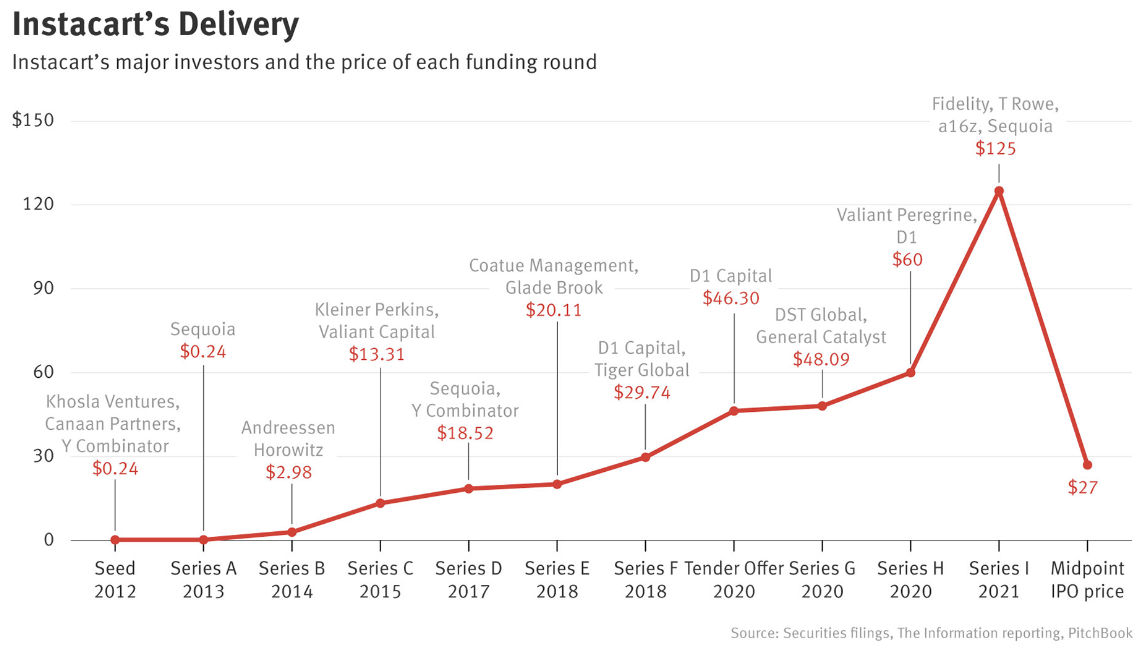

일단 인스타카트가 IPO를 했는데 아직까지는 그 결과가 그렇게 좋아보이진 않습니다. Lock-up이 걸려있지 않는 주주들이 매도하고 있고 새로운 투자자는 들어오지 않은 모습때문이 아닐까 예상되는데 워낙 대형 VC들이 많이 투자한만큼 승자와 패자에 대한 분석이 다양하고 관련해서 재미있는게 많아서 한번 정리해봤습니다. 다만 숫자는 많은부분이 the information의 추측에 가까우니 재미로 봐주시면 좋겠습니다.

일단 위의 큰그림을 보면 Series F까지는 아직까지는 손해는 안본걸로 보입니다. 제일 피해가 큰 곳은 2021년에 피델리티와 T Rowe로 보이구요ㅠㅠ 관련해서 위의 기사에 나온 정보를 엑셀로 정리해봤습니다.

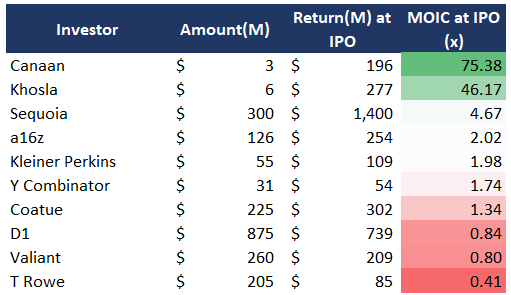

이렇게 보니 Canaan과 Khosla가 잘 찾았고 Sequoia가 정말 잘 투자해서 많이 번 것으로 보이네요. a16z나 KP는 그래도 급이 있는데(아직 있나...?) 2x는 솔직히 좀 실망스런 성적이긴하지만 또 규모가 큰만큼 큰돈을 넣고 2x정도만 하겠다는 전략이라면 그럴수도 있겠다 싶으면서도 좀 기대에 못미치긴 하네요. YC가 의외로 별로이고 그 아래 헤지펀드 출신들(Coatue, D1, Valiant, Tiger)은 물론 당연히 슬픈 성적입니다. General Catalyst, DST는 손해를 본걸로 보이는데 그 규모 정보가 공개되어있지는 않네요.

여기까지만 해도 재미있는데 여기서 그치지않고 여러번 투자한 VC들 위주로 조금만 더 깊게 살펴보면 당연히 더 재미있겠죠?

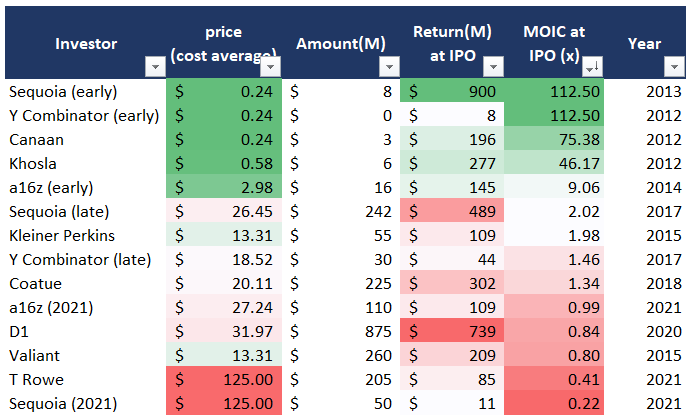

이렇게 보면 누가봐도 압도적으로 Sequoia가 정말 잘한 투자로 보입니다. 이건은 Michael Moritz의 투자로 알고있는데 초반에 투자한것도 좋지만 특히 $8M정도로 사이즈 있는 금액을 초기에 쏴주는게 대단한것 같습니다 (참고로 2021년즈음에 모리츠는 인스타카트의 IPO를 추진했고 CEO의 반대로 무산되었다고 합니다). 당시 Sequoia의 펀드사이즈가 피치북에 의하면 $575M정도였으니 뭐 그럴수도 있지싶기도 한데 말이 쉽지 저런 초기에 하기가 쉽진 않으니까요. 2017년의 투자도 $242M정도로 큰 사이즈인데도 2x정도 나와줬으니 초기투자가 아니라 follow-on으로써는 의미있다봅니다. 다만 2021년의 투자가 0.22x가 되면서 좀 아쉬운 부분이 있는데 요즘 펀드가 워낙 크니까 $50M정도는 우습나 싶기도 하고 이때가 Doug Leone와 모리츠가 은퇴할쯤이라 내부적으로 조직도 너무 커지고 최근에 보여준 약점들이 이미 존재하지 않았나라는 생각도 드네요.

Khosla도 후반부에 물타기를 해서 cost basis가 올라갔지만 $6M정도로 큰 규모를 투자했고 (당시 펀드규모 $300M) 좋은 성과를 낸 것으로 보입니다. 이거 한방으로 펀드 원금은 다 벌었네요. 비노드의 베팅이 제대로 들어간거같다는 생각입니다. 성격이 괴팍하기로 유명하지만 실력 하나는 대단한 것 같습니다.

YC같은 경우는 초반 엑셀러레이터에 선정한건 좋았지만 후반부 투자가 약간 아쉬운 부분이 있네요. YC Growth닫은 이유가 이런 부분인가 싶기도하구요. 물론 Growth는 본인들과의 성향차이로 스스로 떠났다는 이야기도 있습니다.

조금 실망이라고 했던 a16z의 경우도 2014년에는 좋은 타이밍에 의미있는 $16M을 넣었지만 2021년에 광풍을 이기지못하고 휩쓸려가면서 아직까지는 큰 손해는 아니지만 2년동안 수익을 못낸 상황입니다. 이미 IPO를 해버린만큼 그것 자체가 브랜드 이미지에도 그렇고 큰 손해이긴 하네요.

그래서 어쩌라고?

VC들의 세대교체인가? 아닌가?

Sequoia나 a16z같은 전통의 명가들의 2021년 투자를 보면서 다양한 생각이 듭니다. 아주 똑똑한 사람들일텐데 (1) 펀드사이즈가 크다보니 management fee가 충분히 높아서 성과보다는 빠르게 돈을 다 투자하는데 집중한다, (2) 커진 펀드사이즈를 유지하기위해 너무 많은 인원을 고용했고 내부 문화나 value가 무너져버려서 최근에 조인한 많은 투자인력들이 본인들의 성과를 위해 무리한 투자를 집행한다 ,(3) VC의 성공 공식에만 너무 골몰한 나머지 자본시장의 큰 흐름의 변화를 놓쳤다, 정도가 제가 생각하는 2021년 이익실현보다 투자를 많이한 VC들의 문제점이 아닐까 생각합니다.

지금부터 더 중요한건 과연 이 VC들이 (1) 2021년의 실수로부터 배우고 처음부터 다시 차근차근 시작할수있을지 아니면 (2) 실수따위 훌훌(?) 털어버리고 여전히 큰 AUM에 취해, 투자만 하면 오르는 시장의 기억에 취해, 본인들의 실력을 과대평가하고 또 위험한 베팅을 할지인데 인공지능 투자시장을 보면 개인적으로는 2021년에 실패한 많은 VC들의 행동은 후자(2)에 가깝다는게 제 생각입니다.

역시 early가 짱이야? 글쎄.

결과만 놓고보면 역시 early 투자가 최고야! 라고 생각도 들 것 같습니다. 틀린 이야기는 아니고 이때문에 많은 VC들이 초기투자 특히 seed/Series A로 몰리고 있는데 기본적으로 early 투자의 난이도가 훨씬 높다는 점도 고려해야한다고 생각합니다. 당연히 좋은 투자건을 발굴하기도 쉽지않고 초기이다보니 리스크를 엄청 많이 쓴다는 부분도 반영해야한다는거죠.

최근 투자건들을 분석해보면 2021년에 후기투자가 집행된 건들이 많이 보이면서 후기 투자 자체가 별로라는 인식이 좀 퍼진다는 느낌도 있는데 개인적으로는 이건 그냥 타이밍의 문제라고 생각합니다. 후기 투자 회사들이 IPO에 가까워졌기때문에 2021에 미친 가치로 투자받은 회사들이 더 많은 관심과 공격을 받기때문에 돋보이는것 뿐이지 이미 버티다버티다 돈이 떨어진 2021년에 초기투자를 받은 회사들의 다음라운드가 돌아오기 시작했고 많은 predatory한 다운라운드와 파산이 슬슬 보이고 있기때문에 곧 초기투자에도 찬바람이 불어올거라고 생각합니다. 그래서 저는 오히려 지금이 IPO가 3~5년정도 남은 최고의 회사들에게 후기투자를 적절한 가격으로 하기가 좋은 시절이라고 생각하고 초기 회사들에 대한 기대가 무너질때 (보통 주식이 많이 떨어지고 몇년후...) 초기투자가 매력적이지 않을까 기대하고 있습니다.

다만 실리콘밸리의 초기투자 자체는 세상 최고의 VC들이 주력으로 삼는 부분이고 실패에 대한 리스크가 큰 만큼 높은 난이도에 대한 각오는 충분히 있어야되는 것도 잊지 말아야합니다.

Airtable 또 230명 정리해고

노코드 데이터베이스회사인 Airtable이 지난주 직원 230명 (27%) 정리해고를 하면서 올해 들어 두번째의 레이오프를 했습니다. 회사의 CEO는 본인이 2021년 미친시절에 주변의 말에 너무 흔들렸고 이번에 또 이런결정을 내리게 되었다며 본인의 잘못을 인정하고 직원들을 위해 재기하겠다는 마음가짐을 보여준만큼 이런 힘든시기를 이겨내길 응원하도록 하겠습니다.

개인적으로 이 프로덕트를 처음봤을때 깔끔하고 인터페이스가 맘에 들었지만 결국은 코딩을 노가다로 대체하고 시간이 지나면 다루기도 탈출하기도 힘든 데이터베이스라고 판단하고 더 커지기전에 회사에서 이 툴을 다 걷어내버리고 excel + SQL + Tableau로 대체해 기억이 납니다. 앞으로는 어떤식으로 더 발전할지 기대가 됩니다. 이와 관련해서 우리 주실밸 평일 아침세션중에 Mike님이 제보해주셨는데 다들 아실만한 CB Insight의 Anand Sanwal이 재미있는 분석을 내놓았습니다.

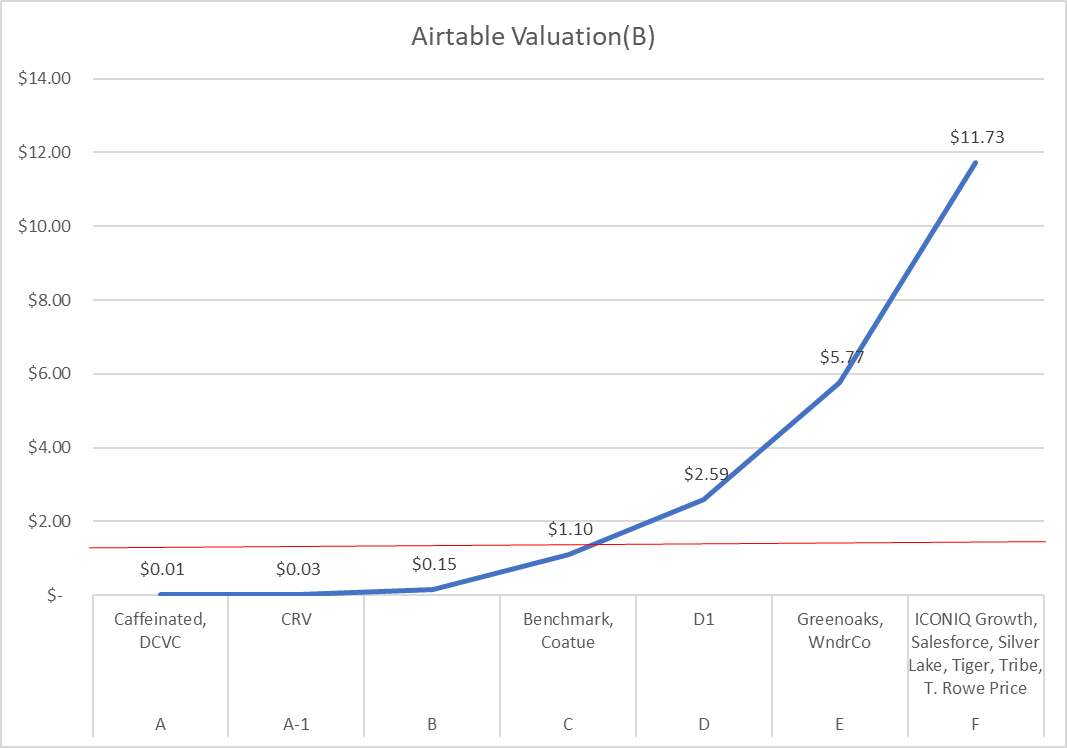

짧게 요약을 하자면 경쟁사로 여겨지는 Monday, Asana, SmartSheet을 기준으로 봤을때 Airtable은 2021년의 가치의 5%정도인 $0.6B밖에 되지 않고 이때문에 $1.1B에 투자했던 VC들은 현재 손해를 보고 있는 중이라는 결론입니다. 위의 표를 보시면 제가 좋아하는 CRV, 서울에서 더 유명한 DCVC, 잘하는거같은데 뭔가 복잡한 Caffeinated등은 다행히 저렴하게 투자했고 현재 손해보는 중인 곳으로는 제가 좋아하는 Benchmark(흑흑), 헤지펀드출신의 Coatue, D1, Greenoaks, Tiger, 그리고 인스타카트로도 폭망한 T.Rowe Price등등이 보이네요.

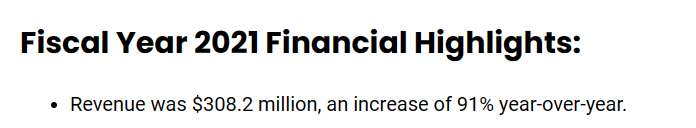

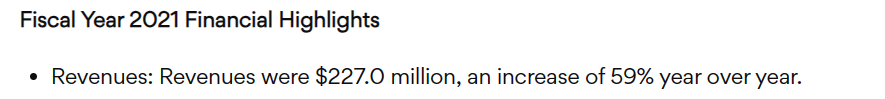

이런 상황의 이유를 살펴보면 Airtable의 매출 규모가 경쟁사들에 비해 적은데도 불구하고 성장속도가 훨씬 느리며 동시에 해당 시장자체의 multiple이 줄어들었기때문이라고 합니다. 2021년 가치와 현재 매출기준 Airtable의 multiple이 78x정도로 생각되는데 이는 아래표와 같이 경쟁사에 비해 황당하게 높은 반면에 연간 매출 성장은 14%로 경쟁사들에 비해 한참 낮은 상황입니다.

| Company | Multiple | YoY Growth |

| Airtable | 78x | 14% |

| Monday | 13x | 69% |

| Asana | 7x | 45% |

| SmartSheet | 8x | 39% |

따라서 경쟁사들과의 멀티플 및 성장세를 비교를 봤을때 지난번 라운드의 5%정도가 가치로 적당하다는 판단이죠. 매정하긴하지만 어느정도 설득력이 있는 분석인데 여기서 제가 정말 재미있었던건 Airtable의 멀티플이 2021년 12월 기준으로 봤을때는 생각보다 황당하지 않다는점입니다.

일단 Monday.com만 한번 보겠습니다. Airtble의 $12B 라운드인 2021년 12월을 기준으로 주가는 지금의 두배로 생각하고 Market Cap은 $15B정도로 보겠습니다.

그렇다면 매출 멀티플은 50x정도가 되는데 지금의 13x보다는 78x가 덜 이상해보이는 상황이었던 거죠.

뭔가 아쉬우니까 아사나는 좀더 극적으로 보겠습니다. 12월 클로징이면 사실 11월에 다 프로세스는 마쳤을테니까라는 그럴듯한듯 그럴듯하지 않은 핑계로 최고점인 11월기준으로 볼게요.

매출은 230밀리언정도고 $137는 $17의 8배정도니까 당시 market cap은 $30.4B정도네요. 그렇다면 짜잔하고 132x가 나옵니다. 이정도면 "오 Airtable이 78x면 싼데?"가 되는겁니다. 느낌상 "보수적으로 Asana의 멀티플을 절반만 잡아도 66x로 2008년도에 만들어진 고전 project management 소프트웨어인 Asana에 비해 최신 no-code로 무장한 무궁무진한 응용가능성를 가진 Airtable의 78x는 적정한 가격입니다!!!"라는 말도 어딘가에서는 나왔을거라고 봅니다

그래서 어쩌라고?

제발 분위기 파악 좀 하자

개인적으로는 2021년 같이 너무나도 비정상적이고 과열된 시장에서는 한발 물러서서 관망하는것도 나쁘지않다고 생각합니다. 솔직히 저도 실리콘밸리 한가운데서 2021년을 보내면서 "이건 뭔가 잘못되었다"라는 생각을 매일하면서 그 상황으로부터 어떻게 이익을 볼지에 대한 고민이 정말 많았던 기억이 납니다.

또 한가지는 비정상적인 시장, 의미있는 외부효과, 혹은 시스템의 변곡점이라고 생각할때는 그저 목표회사나 경쟁사들의 상황을 스냅샷으로볼게 아니라 좀 더 큰그림에서 시장의 흐름과 섹터의 전망을 다양하게 볼 필요가 있다는 생각입니다.

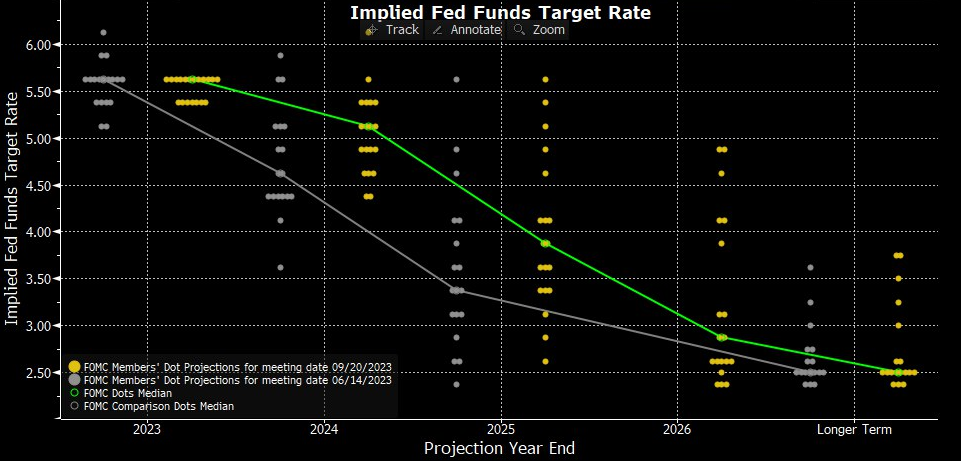

지난 15년동안 투자하기만하면 오르고 항상 좋았던 매크로때문에 매크로는 볼 필요도 없던 시장은 (한동안은) 끝났다고 생각하고 주실밸 폭락이들이 늘 외치던 금리의 Higher for Longer를 연준이 선언한 상황에서 어쩌면 구조적인 인플레이션으로 인해 그동안 투자업계에서 당연시 여겨지던 것들이 달라질수도 있다는 생각도 한번쯤은 해보는게 좋지않을까 합니다. 높아진(높을...?) 금리로 인해 국채나 private credit을 통해 벌수있는 수익을 두고 굳이 다른 고위험 자산군(PE,VC)에 투자할 이유가 있을까 싶은 시대이기도 하니까요. 수익이 조금 더 높더라도 쓰는 리스크를 반영한다면 사모/벤쳐군이 앞으로도 유행하고 유리할까요?

마지막으로 내가 백날 잘해봤자 시장이 망가지면 아이고 의미없다라는 이야기는 아래 스트라이프관련 글에서도 참고하실수 있습니다!

2021년에 돈 안벌었으면 진짜 큰일났다

이 멀티플의 변화들과 금리 점도표를 보면서 든 생각은 앞으로 우리가 익숙한 IPO시장이 돌아오려면 시간이 한참 걸릴거라는 생각이 듭니다. 솔직히 제가 농담처럼말한 잃어버린 10년은 과장(제발!!!)이지만 과연 2024년에는 IPO시장이 돌아올수있을까라는 질문에는 저는 "아닐 확율이 더 높아보인다" 그리고 "지금 상황으로 볼때는 2025년마저도 펀딩시장이 돌아올지 장담할 수 없다"라는 느낌입니다. 2024년은 5%대로 유지되고 2025년말까지 4%에 가까운 금리가 유지된다면 VC들의 펀드레이징은 여전히 쉽지않을 것이고 (당장 2024년 budget도 유지 혹은 줄어들 것으로 보임) 그러면 시장이 여전히 얼어있을수도 있을거라는 생각이 듭니다.

물론 이 모든건 시장이 지금과 같다는 전제와 외부(대부분 정부)의 강제적인 개입이 없다는 전제하이고 내년 대선으로 인해 어떤 외부 효과가 발생한다면 지금의 양상은 당연히 달라질수도 있겠죠. 다만 미국 정부 부채도 역대급을 갱신하고 있는 상황인데다 중국과의 관계 그리고 사우디와의 관계악화로 인한 오일/인플레 리스크, 상업부동산 및 회사채등 여러가지 문제들이 사방으로 점점 쌓여가면서 정책적으로 운신의 폭이 줄어들게되면 앞으로 발생할 상황에 대한 컨트롤을 잃는 상황이 오지않을까에 대한 고민도 어느정도 필요하다고 생각합니다.

오래 뉴스레터를 쉬어서 그런지 너무 말이 많았네요. 매번 말씀드리지만 제 뉴스레터는 제 개인적인 공부이자 나중의 복기를 위한 기록이고 틀린부분이 있다면 언제든지 알려주시면 감사히 배우도록 하겠습니다. 틀려도 주실밸에서 틀리고 진짜로 돈이 걸린 일에서 틀리지말자가 제 모토입니다 ㅎㅎㅎ

앞으로는 뉴스레터도 좋지만 아침 세션에서 더 말을 많이하도록 하겠습니다. 샌프란시스코 시간 아침 6시 (화목일 고정, 월수금 유동적) 서울시간 밤 10시에 뵙겠습니다. 관심있으신분들은 아래 링크를 이용해주세요!

의견을 남겨주세요