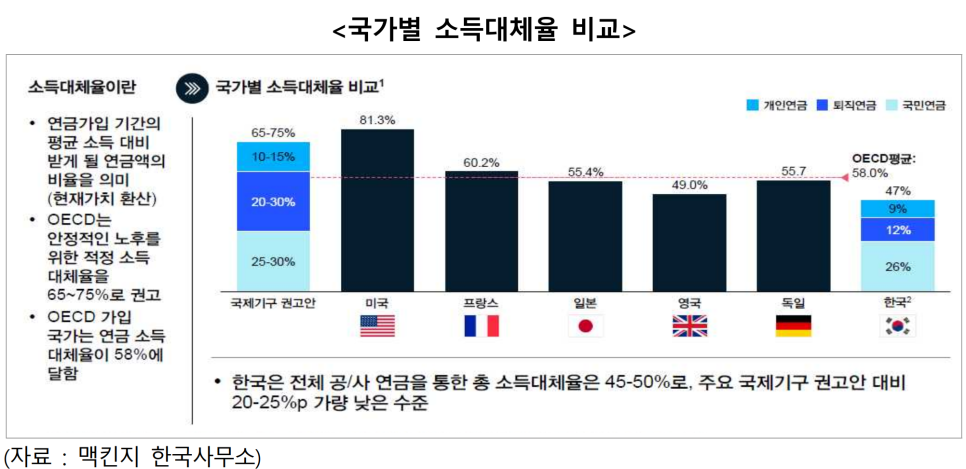

얼마 전 한국 생명보험협회 등 40개 협회로 구성된 국제보험협회연맹(GFIA)이 글로벌 컨설팅사 맥킨지에 의뢰해 실시한 ‘글로벌 보장격차 연구보고서’에 따르면 공적·사적연금을 합쳐 연금 소득대체율을 국가별로 비교·분석한 결과, 한국의 3층 연금제도의 소득대체율은 약 47%로 나타났다. 이는 OECD 권고치 대비 20~25%포인트 이상 낮은 수준이다. 소득대체율은 연금 가입 기간의 평균 소득 대비 받게될 연금액의 비율로, 은퇴 후에 은퇴 전 대비 어느 정도의 생활 수준을 유지할 수 있는지를 나타내는 척도이다. 저출산·고령화로 연금 가입인구 대비 퇴직자 비율은 점차 늘고 있어, 이런 추세가 가속화될 수 이는 우려가 나온다.

우리나라 소득대체율 47%에 불과

OECD는 안정적인 노후를 위한 적정 소득대체율을 65∼75% 수준으로 보고, 이를 회원국에 권고하고 있다. 현재 OECD 회원국 평균 소득대체율은 약 58%다. 미국의 연금 소득대체율이 81.3%였으며, 프랑스 60.2%, 독일 55.7%, 일본 55.4% 등이었다. 그러나 한국의 연금 소득대체율은 47%로, 예를 들어 직장에 다닐 때 월 평균 100만원을 벌었다면 은퇴 후 받는 연금은 월 47만원에 불과하다는 의미다. 이는 OECD 권고치 대비 20~25%p, OECD 평균(58%) 대비 11%p 낮은 결과로, 한국인들의 노후 자금이 다른 나라에 비해 많이 부족하다.

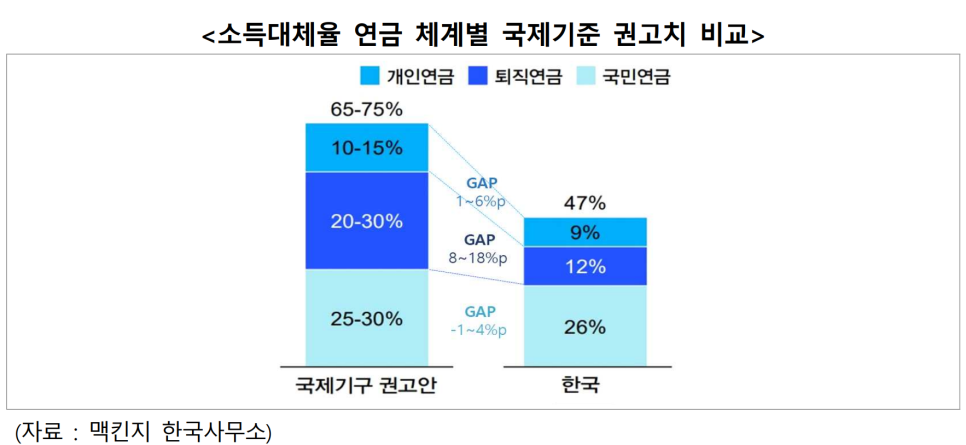

한국, 연금 보장 격차 문제 심각

한국의 소득대체율을 연금 체계별로 분석한 결과, 국민연금(공적연금)이 26%로 가장 큰 비중을 차지했다. 반면 사적연금인 퇴직연금은 12%, 개인연금은 9%에 불과했다. 국민연금 소득대체율은 OECD 권고 수치(25∼30%)에 부합했으나 퇴직연금(20∼30%), 개인연금(10∼15%)은 권고 수치에 한참 미달했다.

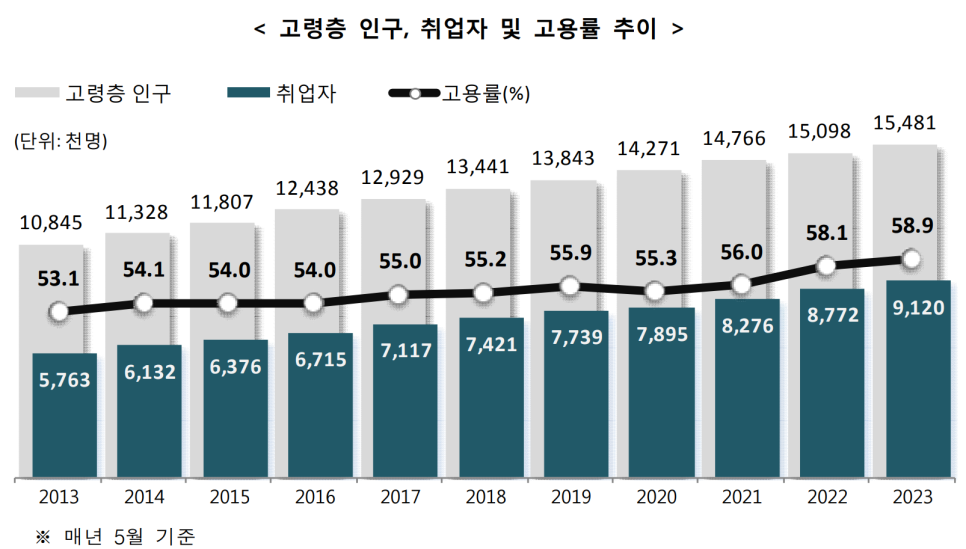

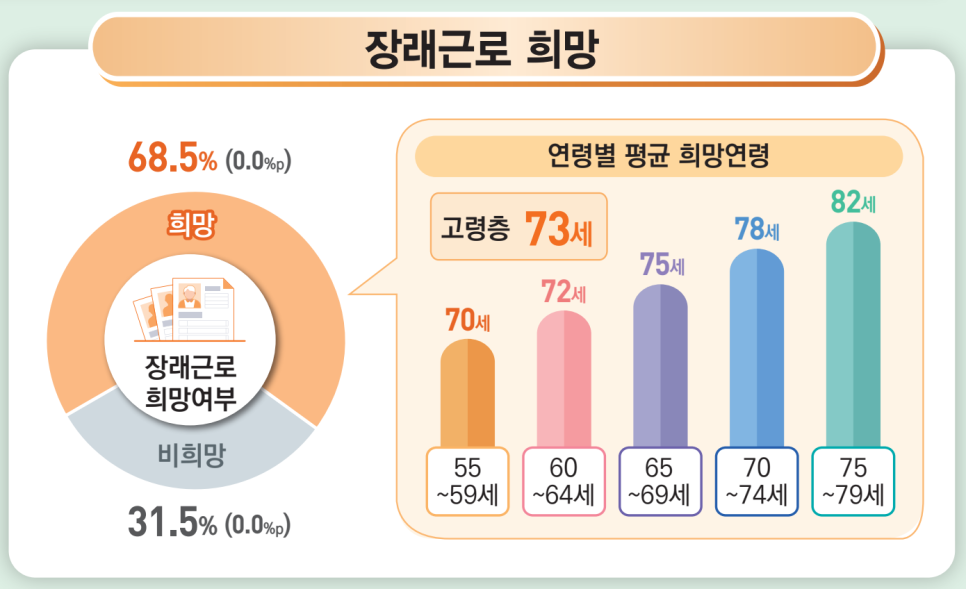

평균 49.3세 은퇴, 노인 10명 중 7명 "73세까지 일하고 싶다"

이

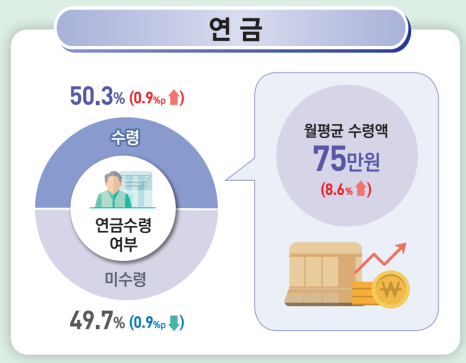

연금, 관리하고 투자 좀 신경 쓸껄

연

바쁜 직장인의 연금자산 투자, 혼자서 고민하지 말자

연금 자산을 투자할 때는 매우 복잡한 의사결정 과정이 필요하다. 자신의 소득, 자산, 건강상태, 은퇴까지 남은 기간 등을 살핀 다음 경제환경과 증시 동향까지 종합적으로 고려해 투자자산을 고르고 그 비중까지 결정해야 한다. 이런 과정을 모두 거친 후에야 포트폴리오를 구성할 수 있다. 포트폴리오를 구성한 다음에도 여러 가지 할 일이 남아있다. 투자하고 있는 자산이 제대로 운용은 되고 있는지, 필요할 경우 그 때 그 때 상품을 교체하는 리밸런싱도 필요하며, 적립 시기와 인출 시기에 따른 운용 방식도 바꿔줘야 한다.

또한 연금은 장기로 운용되는만큼 어떤 위험이 생길지 모르므로 분산 투자가 중요하다. 한 국가, 한 종류의 위험자산에만 집중 투자할 경우 지나치게 높은 변동성을 가지게 돼 장기적 성과가 떨어진다. 국내 주식에만 투자했을 경우와 해외 선진국 주식에 분산 투자할 경우 변동성 변화를 살펴보면 10년을 투자할 경우 글로벌 분산 투자로 인해 변동성이 절반 가까이 줄어드는 것을 확인할 수 있다.

연금자산은 장기투자와 분산투자가 필수이며, 이를 제대로 운용하기 위해서는 전문가의 도움을 받는 것이 필요하다. 바쁜 현대인들에게 이 모든 일들을 알아서 한번에 할 수 있는 사람은 그리 많지 않기 때문이다. 그만한 능력을 갖췄다하더라도 현실적으로 대부분의 직장인들이 연금 자산 관리에 충분한 시간을 쏟을 여유를 가지긴 힘들다. 이처럼 시간 여유가 충분치 않은 바쁜 직장인들은 연금 자산을 관리하고 투자할 때 전문가에게 도움을 받아야 한다.

![[vol.4] 디폴트옵션 본격 도입된 퇴직연금 300조 시장! 미국 ETF를 투자한 퇴직연금 수익률 가장 우수의 썸네일 이미지](https://cdn.maily.so/c2x9yibtvex0ps90ncqw6jbw6gra)

![[vol.6] 2023 세법 개정안, 달라질 내 연금 세제 혜택은? (ft. 연금저축/IRP 연금 수령 분리과세 기준금액 상향 조정)의 썸네일 이미지](https://cdn.maily.so/6deri6j4x3v8u2t9ske39kbgy8fn)

의견을 남겨주세요