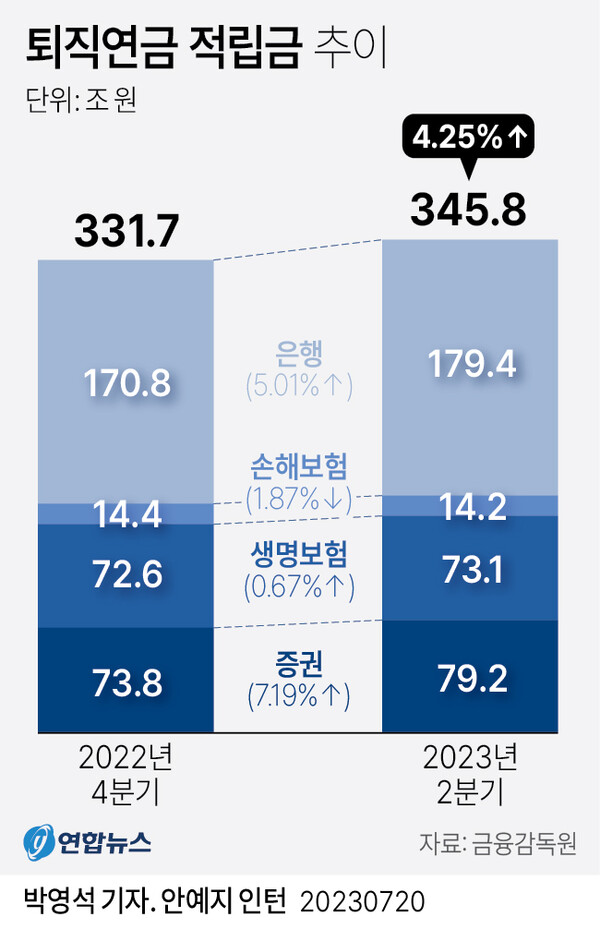

국내 퇴직연금 적립금, 345조 돌파

금융권 퇴직연금 적립금이 6개월만에 14조원 넘게 증가했다. 금융감독원 공시에 따르면, 국내 전 금융권의 퇴직연금(DB·DC·개인형IRP)적립금은 지난 6월 말 기준 345조8140억원으로 집계됐다. 이는 지난해 말(331조7240억원)보다 14조900억원(4.25%) 증가한 규모다.

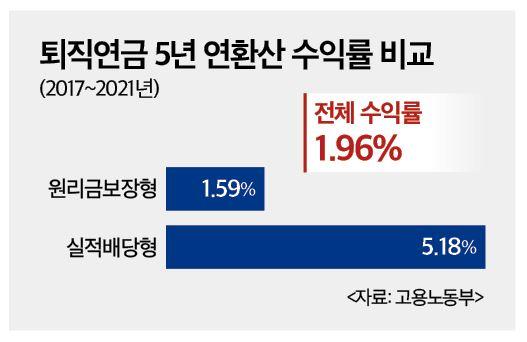

하지만 고령화 추세와 맞물려 매년 급증하는 퇴직연금 운용 규모에 비해 낮은 수익률은 여전히 해결 과제로 남아있다. 미국, 영국, 호주 등 연금 선진국들의 퇴직연금 자금은 적극적으로 운용돼는 데 반해 국내 퇴직연금 자금은 정기예금 등 낮은 이자율 위주의 원리금 보장형 상품에만 돈이 묶여있기 때문이다. 지난해 기준금리가 연이어 인상되면서 원리금 보장형 상품의 수익률은 소폭 상승했지만 수익률은 여전히 평균 2~3%대에 그쳤으며, 원리금 비보장형도 5~6%대에 불과해 노후 준비 수단으로 여전히 미흡하다. 이같은 낮은 퇴직연금 수익률을 개선하기 위해 지난 1년간 시범 운용됐던 디폴트옵션(퇴직연금 사전지정운영제도)이 7월 12일부터 본격적으로 시행되면서 그동안 방치되다시피 했던 퇴직연금에 대한 가입자들이 관심도 높아지고 있다.

디폴트 옵션 수익률, 1.42%에 불과

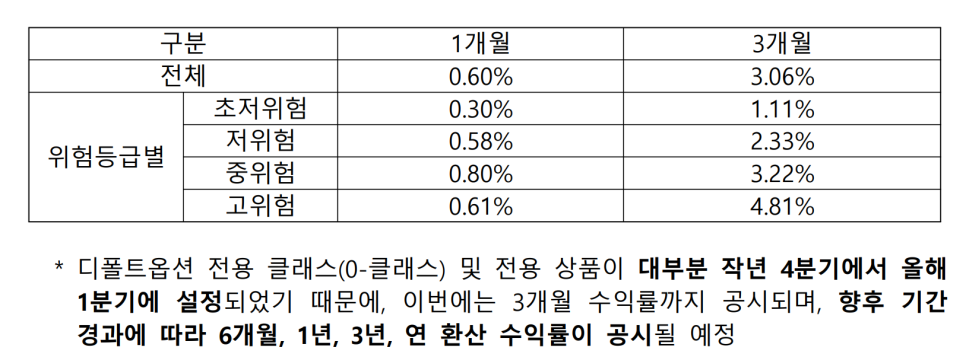

디폴트옵션 제도는 DC형과 IRP 가입자가 거래하는 퇴직연금 사업자가 제공하는 상품(또는 포트폴리오)을 지정해 주면 자동으로 매수 및 운용해 주는 편리한 제도이다. 그러나 지난 1년간의 시범 운영 기간 동안 디폴트옵션의 효과가 당초 기대만큼 발휘되지 않았다. 디폴트옵션에도 대부분 원리금이 보장되는 초저위험 상품에만 집중되었기 때문이다.

올해 3월말 기준 국내 41개 금융기관이 실제 판매·운용 중인 135개 상품을 분석한 결과, 전체 디폴트옵션의 평균 수익률은 1.42%(각 위험도별 적립금을 반영한 가중평균 수익률, 산술평균 수익률은 3.06%)에 불과하다. 참고로 고용노동부에 따르면 2017~2021년 5년간 퇴직연금의 평균 수익률은 연 1.96%였다. 디폴트옵션 상품의 위험유형별로는 초저위험은 1.10%, 저위험 2.33%, 중위험 3.22%, 고위험 4.81%로 위험도가 높을수록 수익률이 높았다. 하지만 가입자가 선택한 유형은 초저위험에 집중됐다. 고용노동부에 따르면 올해 1분기 디폴트옵션에 가입해 적립된 퇴직연금 규모는 약 3013억원 으로, 이 중 초저위험에 몰린 적립금 규모는 2544억원으로 전체 3013억원 중 84.4%에 이르렀다.

퇴직연금 수익률 개선을 위해 디폴트옵션을 도입키로 했지만, 기준금리도 못 넘는 여전히 낮은 수익률로 사실상 물가상승률을 고려하면 오히려 자산이 줄고 있는 셈이다. 원리금 보장형에만 치중된 국내와 달리 다양한 투자자산을 적극 운용하고 있는 영국, 호주, 미국 등의 최근 5년간 퇴직연금 수익률은 연 7~9%대로 매우 높은 수준이다 (영국 9.8%, 호주 8.0%, 미국 7.4%).

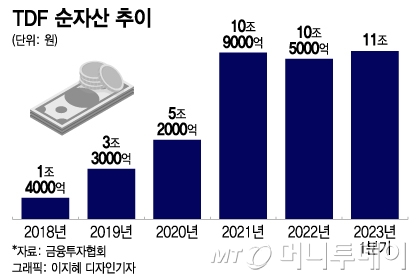

TDF, 내 노후 책임질 수 있을까

디

퇴직연금 투자자, 미 ETF 수익률 가장 우수

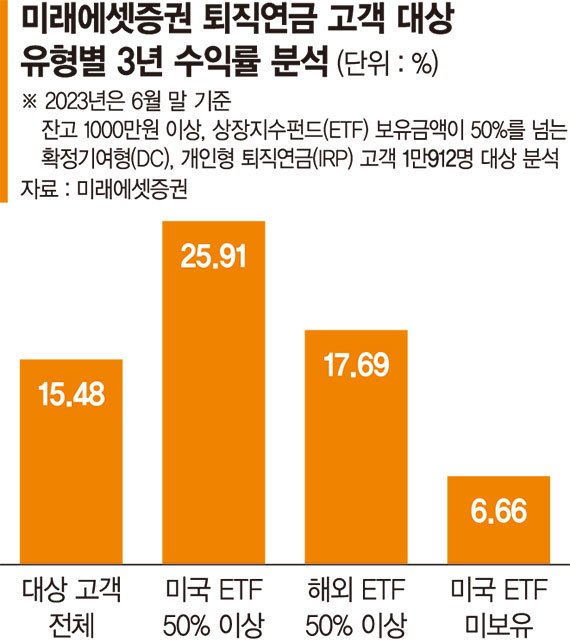

연금 투자에 대한 투자자들의 관심이 지속적으로 높아지고 있는 가운데, 미국증시에 투자하는 ETF가 높은 수익률로 투자자들의 마음을 사로잡고 있다. 특히 퇴직연금을 미국에 투자해 25%가 넘는 고수익을 올린 투자자들이 늘어나는 양상이다.

미래에셋증권에 따르면 해당 증권사의 3년 이상 운용, 잔고 1000만원 이상, ETF 보유 금액이 50% 이상인 퇴직연금 DC 및 IRP 고객 1만 912명의 최근 3년 수익률을 분석한 결과 6월말 기준 미국 ETF를 50% 이상 보유한 고객의 수익률이 25.91%로 나타났다. 미국을 포함, 해외 ETF에 50% 이상 투자한 고객의 수익률도 17.69%로 높게 나왔다. 반면, 미국에 투자하지 않은 고객의 수익률은 9.56%로 대상 고객 전체 평균치(15.48%)보다 낮았다. 동기간 미국 S&P500지수는 44% 올라 유럽 유로스톡스(EuroStoxx)50 지수 36%, 코스피 22%, 중국 상해 종합지수 7% 등 다른 국가 지수보다 수익률이 월등히 높았다. 미국 증시는 전 세계 시가총액의 40%를 차지하고, 마이크로소프트(MS), 엔비디아(NVIDIA) 등 4차산업혁명을 이끌어가는 빅테크 기업들을 포함해 다양한 글로벌 1등 기업이 상장돼 있고, 높은 자기자본이익률(ROE)과 이익 안정성, 적극적인 주주환원 정책으로 수익률 제고 차원에서 최적의 투자 대안이 될 수 있다. 또 챗GPT로 시작된 인공지능(AI) 열풍으로 인공지능(AI) 및 반도체 산업의 성장에 대한 기대가 커졌고, 미국 연방준비제도(Fed)의 공격적인 금리인상 사이클이 막바지인 점도 미국증시의 상승 랠리를 이끌었다.

한편, 국내에 상장된 해외 ETF를 IRP, 연금저축과 같은 연금계좌에서 투자하면 세액공제에다 과세이연 및 저율과세, 손익통산과 종합과세의 회피를 통한 절세 등의 이점도 누릴 수 있어 좋은 투자안이 되고 있다. 연금계좌에서 해외 ETF를 투자하면 연금의 과세 방식을 따르게 된다. 일반 위탁 계좌에서 매매 차익과 분배금이 발생하면 즉시 배당소득세가 원천징수되지만 연금계좌에서는 매매차익이 발생해도 바로 과세하지 않고 최종 인출을 할 때까지 과세가 지연된다. 이 경우 투자 수익을 다시 재투자할 수 있기 때문에 복리 효과를 누릴 수 있다. 운용기간 중 발생한 이익과 손실을 통산해 주는 것도 장점이다. 일반 위탁 계좌에서 ETF에 투자했을 경우 다른 상품과 손익을 통산하지 않고 수익이 실현되는 즉시 과세되지만 연금계좌에서는 이익과 손실을 통산하고 남은 금액에 과세하기 때문에 세 부담을 덜 수 있다.

(출처: http://www.ilemonde.com/news/articleView.html?idxno=17398)

![[vol.3] 소득 공백기 연금자산 인출 전략 (2) - 소득 공백기에 유용한 연금계좌, 퇴직연금 먼저 개인연금 먼저?의 썸네일 이미지](https://cdn.maily.so/kigl6yq4csbmw7xmir53dtq2wree)

![[vol.5] 한국인의 연금 소득, 은퇴 전 소득의 절반도 안돼의 썸네일 이미지](https://cdn.maily.so/50q1wfkqogeoegr0ii1v42f7n357)

의견을 남겨주세요