💡안녕하세요, 다양한 연금 정보를 제공하는 인모스트 연금레터 에디터 입니다. 오늘은 ETF 연금투자에 대해 많은 분들이 궁금해 하시는 꿀팁 질문들을 모아두었습니다. 함께 알아볼까요?✨

Q. 연금계좌에서 주식비중을 최대한 높게 투자할 수 있는 방법은 없을까요?

💡채권혼합형 ETF를 활용해 보세요!

현행법상 퇴직연금이나 개인연금 등 연금계좌에서는 국내종목이든 해외종목이든 개별 종목 투자는 불가능해요.

하지만 주식형 ETF를 통해 개별종목에 투자하는 효과를 낼 수 있어요. 특히 퇴직연금에서는 전체 자산의 30%를 안전자산 혹은 비 위험자산으로 채워야 하는데요. 주식 비중이 40% 미만인 ETF는 안전자산으로 분류돼요. 이 때 채권혼합형 ETF를 활용하면 퇴직연금의 위험자산 한도를 지키면서 주식형 비중을 최대한 높게 투자할 수 있어요.

예를 들어 위험자산인 주식형 ETF에 70%, 안전자산인 TIGER 테슬라채권혼합Fn에 투자했다고 가정해보면, TIGER 테슬라채권혼합은 테슬라와 국채의 비중이 3:7이므로, 글로벌 핵심 성장주에 80% 투자하는 효과를 낼 수 있어요.

Q. 연금 수령을 시작하고도 ETF에 투자를 계속할 수 있을까요?

💡네! 가능합니다.

단, 연금 수령 시에는 연금 계좌 내 현금만 수령 가능하기 때문에 연금계좌 내 수령하고자 하는 수령액만큼의 현금이 없고 ETF만 있을 경우 연금 수령이 불가능합니다.

예를 들어 매월 100만원씩 연금을 받고 싶다면, 100만원을 현금화시켜놔야 합니다.

Q. 내가 보유한 퇴직연금 등 전체 연금자산을 확인할 수 있는 방법이 있을까요?

💡금융감독원 연금포털에서 확인가능해요!

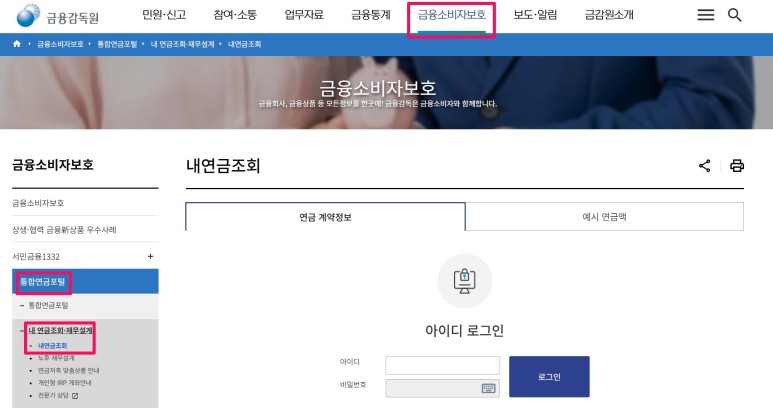

여러 증권사, 은행 등에 뿔뿔이 흩어져있는 내 연금자산들은 금융감독원 연금포털 시스템에서 확인이 가능합니다.

자세한 방법은 다음과 같아요.

① 금융감독원 통합연금포털 접속(https://www.fss.or.kr/fss/lifeplan/lifeplanIndex/index.do?menuNo=201101) > 금융소비자보호 > 통합연금포털

② 내 연금조회/재무설계 > 내 연금조회 > 가입/로그인 후 ‘내연금조회’에서 적립금이 운용·관리되고 있는 금융회사명, 연금 상품명, 적립금액 등 조회 가능

단, 가입 후 3일 후부터 정보 확인이 가능해요.

퇴직연금의 경우 DB형은 사업장 단위로 적립금이 관리되기 때문에 해당 금융사로 연락해야 더 정확한 조회가 가능해요. 또한 만약 직장 폐업 등으로 퇴직연금을 받지 못했다면 해당 서비스를 통해 자신의 미청구 적립금 정보를 확인할 수 있으며, 금융회사로 연락해 연금 수령절차를 밟아 연금을 되찾을 수도 있어요!

Q. 내 퇴직연금의 부담금은 자동으로 ETF에 투자되나요?

💡자동으로 불가합니다. 별도로 운용지시를 해야 해요.

DC형 퇴직연금을 도입한 회사에서는 매년 근로자 임금의 12분의 1 이상에 해당하는 돈을 근로자의 퇴직연금 계좌로 이체해 주는데, 이를 부담금이라고 해요. 회사에 따라 부담금을 1년에 한 번 이체해 주기도 하고, 매달 나눠서 이체해 주는 곳도 있어요. 근로자는 부담금이 이체될 때마다 이를 어디에 투자할지 결정해야 하는데요.

이 때 연금사업자인 금융사가 부담금이 이체되는 날 내가 사전에 정한 ETF를 자동으로 사주면 안 될까요? 일반 펀드는 이런 방식으로 자동 매수를 할 수 있도록 서비스해 주지만, ETF는 그렇게 할 수 없어요.

일반 펀드는 하루 동안 하나의 기준가격으로 거래를 하지만, ETF는 거래가격이 시시각각 변하기 때문인데요. 따라서 ETF를 언제 얼마에 사고팔지는 퇴직연금 가입자인 내가 직접 결정해야지, 금융회사가 임의로 정할 순 없어요. 따라서 퇴직연금 가입자는 부담금이 퇴직연금 계좌로 이체되는 날을 잘 기억하고 있다가 운용지시를 별도로 해야 해요.

Q. 나의 퇴직연금의 위험자산 비중을 어떻게 확인할 수 있나요?

💡직접 금융사에서 확인 가능합니다.

퇴직연금 내 위험자산 비중은 사용하고 계시는 금융사 어플에서 손쉽게 확인 가능합니다.

금융사 별 확인 방법은 약간의 차이가 있으나, 일반적으로 연금계좌 현황 또는 퇴직연금 잔고 내 위험자산 비중을 확인할 수 있습니다.

Q. 위험자산 한도가 70%에 도달했다는 알람을 받았는데, 어떻게 해야하나요?

💡무조건 매도해야 하는 것은 아니기 때문에, 비중 조절 여부를 선택하시면 됩니다.

퇴직연금 감독 규정 상 위험자산으로 분류되는 주식/주식혼합형 ETF는 최대 70% 까지 투자 가능해요.

그런데 보유하고 계신 주식/주식혼합형 ETF의 가격이 올라서 보유 비중의 70%를 초과할 수 있어요. (물론, 금리 상승 등으로 채권 가격이 하락해 계좌 내 안전자산 평가액이 낮아져서도 발생할 수 있어요)

위험/안전자산 비중은 매수했던 원금 기준이 아닌 평가금액 기준으로 산정하고 있기 때문인데요.

이 경우 이용하고 계신 증권사에서 '위험자산 한도 비중 초과' 알림을 보내주는데요. 반드시 평가금액 기준으로 위험자산 비중을 70% 한도에 맞추워 매도하지 않으셔도 돼요. 위험자산 투자한도 초과 안내는 계좌 내 위험/비위험 자산의 리밸런싱의 필요성을 안내해주는 것으로 안내를 받았다고 해서 무조건 비중을 줄여야 하는 것은 아니기 때문에, 이대로 유지하는 것도 가능해요!

단, 위험자산이 70% 초과한 상태에서는 이 비중을 낮추기 전까지는 주식형 ETF 추가 매수는 제한될 수 있으니 참고해주세요!

💡오늘은 연금투자에 대해 많은 분들이 여쭤보시는 궁금증에 대해 해결해보았습니다. 다음 레터에서도 연금 및 자산관리에 대한 유익한 정보를 들고올테니 다음 레터도 기대해 주세요!

![[vol.22] 연금의 모든 세제혜택 총 정리하기, 납입시-투자시-수령시!의 썸네일 이미지](https://cdn.maily.so/kzbor2921wdst1llmfgzqnpjrqgn)

![[vol.24] ISA 총정리 1편 - 올해 ISA에 주목해야 하는 이유(ISA 가입 500만명 돌파)의 썸네일 이미지](https://cdn.maily.so/x3sf7btzzssa4sqk5je3o7ecbobj)

의견을 남겨주세요