내 집에 살면서 연금도 받는 '주택연금'

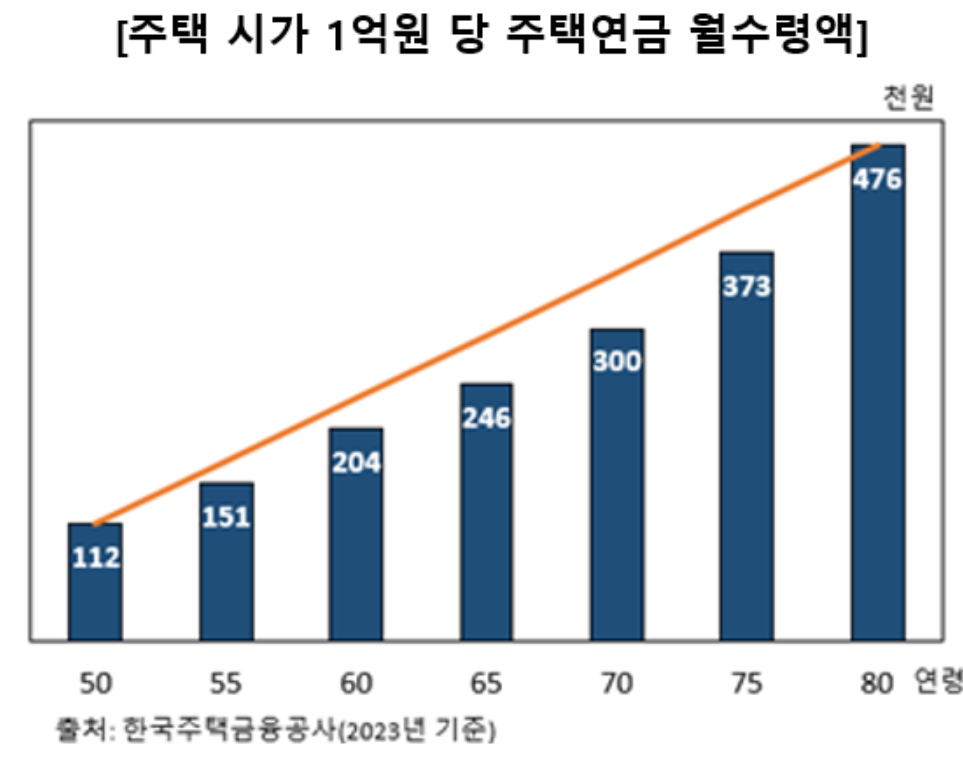

공시지가 9억 원 이하인 주택을 소유하고 있으면서 부부 중 한 사람이 55세 이상이면 한국주택금융공사에 신청하여 매월 일정액을 주택연금으로 수령할 수 있다. 주택연금은 우리나라에서는 연금으로 불리지만 보유주택에 평생 거주하면서 매월 일정액의 대출을 받고 만기에 일시상환하는 역모기지대출이다. 한국주택금융공사는 매년 초 1년 동안 적용될 주택 가격별 주택연금 수령액을 고시하고 있다. 한국주택금융공사는 부부 중 연소자가 100세까지 생존한다고 가정하여 주택연금 월수령액을 산정한다. 옆에 그림은 주택연금을 신청할 때 연령별(부부 중 연소자 기준) 주택연금 월수령액을 보여 준다. 50세에 주택연금을 신청하면 주택 가격(시가) 1억원당 매월 11만 2천 원을 주택연금으로 수령하고 70세에 신청하면 월수령액은 30만 원으로 증가한다.

생각보다 적은 주택연금 월 수령액, 왜?

주택연금에 대한 설문조사 결과를 보면, 주택연금 수령액이 생각보다 낮아서 주택연금 신청을 주저하는 분들이 있다. 위에서 설명한 것처럼 주택 시가 1억원을 기준으로 50세에 주택연금을 신청하며 월 11만 2천원을 수령하니까 100세까지 50년 동안 받을 경우 총수령액은 6,720만원이다. 현재 주택가격이 1억원인데 미래 50년 동안 수령하는 금액이 6,720만 원이다 보니 주택연금이 매력적이지 않다고 생각하는 것이다.

다만 이것은 주택연금의 대출이자 지급방식에 기인한 오해라고 할 수 있다. 대출이자는 매월 주택연금을 수령할 때마다 계산되어 대출잔액에 가산된다. 주택연금 신청할 때 발생하는 초기보증률(주택 시가의 1.5%)되 연보증료 0.75%도 월복리로 계산되어 대출잔액에 가산된다. 다시 말하면, 주택연금의 대출금리와 보증료는 월복리로 계산되어 주택연금을 상환할 때 대출금과 함께 상환되는 것이다. 복리 효과는 기간이 길수록 눈덩이처럼 커져서, 주택연금을 빨리 신청할수록 월복리로 계산되는 주택연금 이자(보증료 포함)가 급증하면서 주택연금으로 받을 수 있는 금액은 기하급수적으로 감소한다. 보증료와 대출이자율을 합산한 실질비용이 연 3%라고 한다면, 50년 후 깊아야 하는 주택연금 대출원리금은 원금 6,720만 원과 대출이자 8,840만원을 더한 1억 5,560만 원이다. 이론적으로 보면 정기적으로 대출이자를 미리 지급하는 방식과 만기에 상환하는 것은 동일하지만, 월복리 효과로 인하여 체감상 주택연금 월수령액이 적다고 느끼는 것이다.

최대한 나중에 신청해야 유리

주

소득 공백기에 유용한 연금계좌, 퇴직연금 먼저 개인연금 먼저?

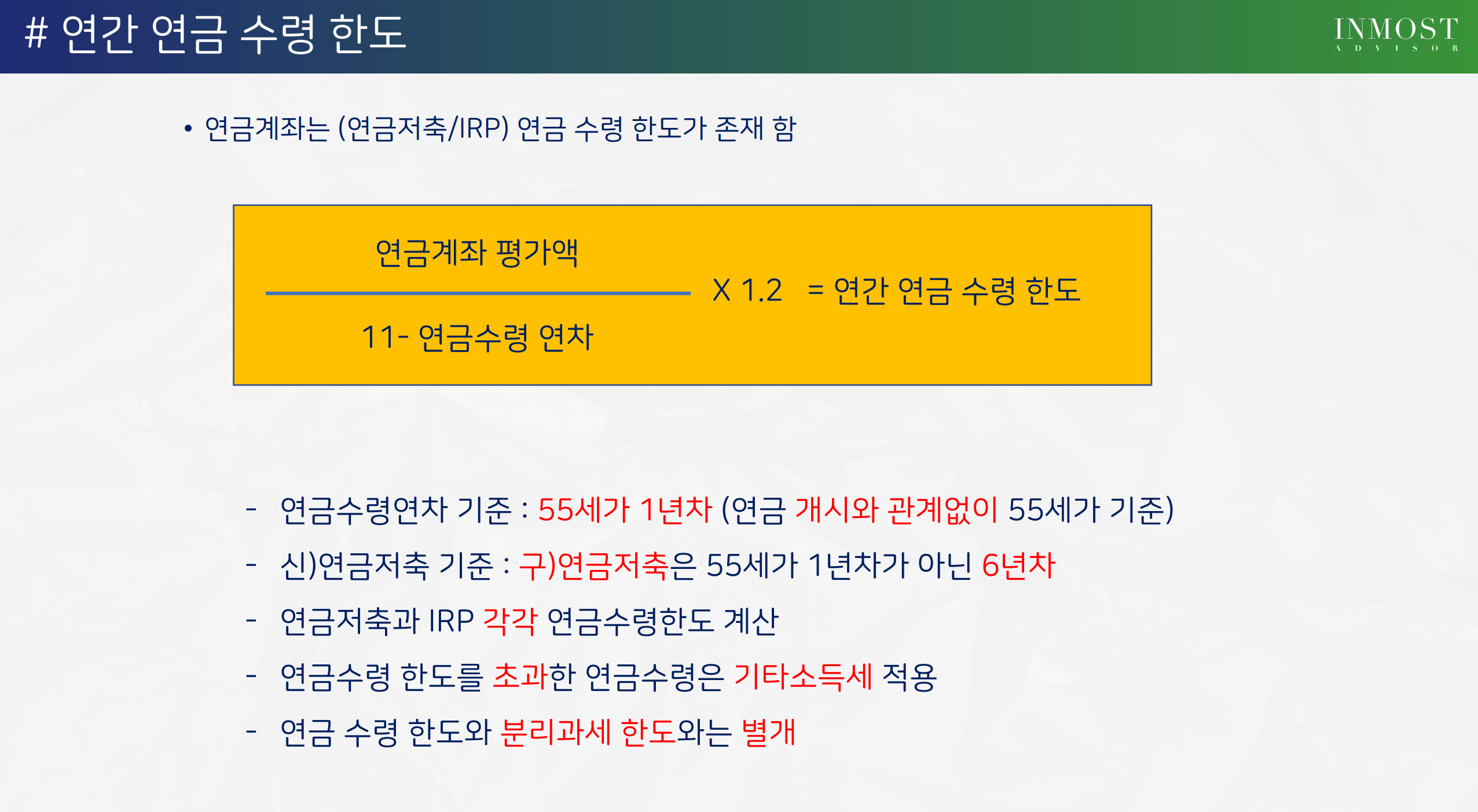

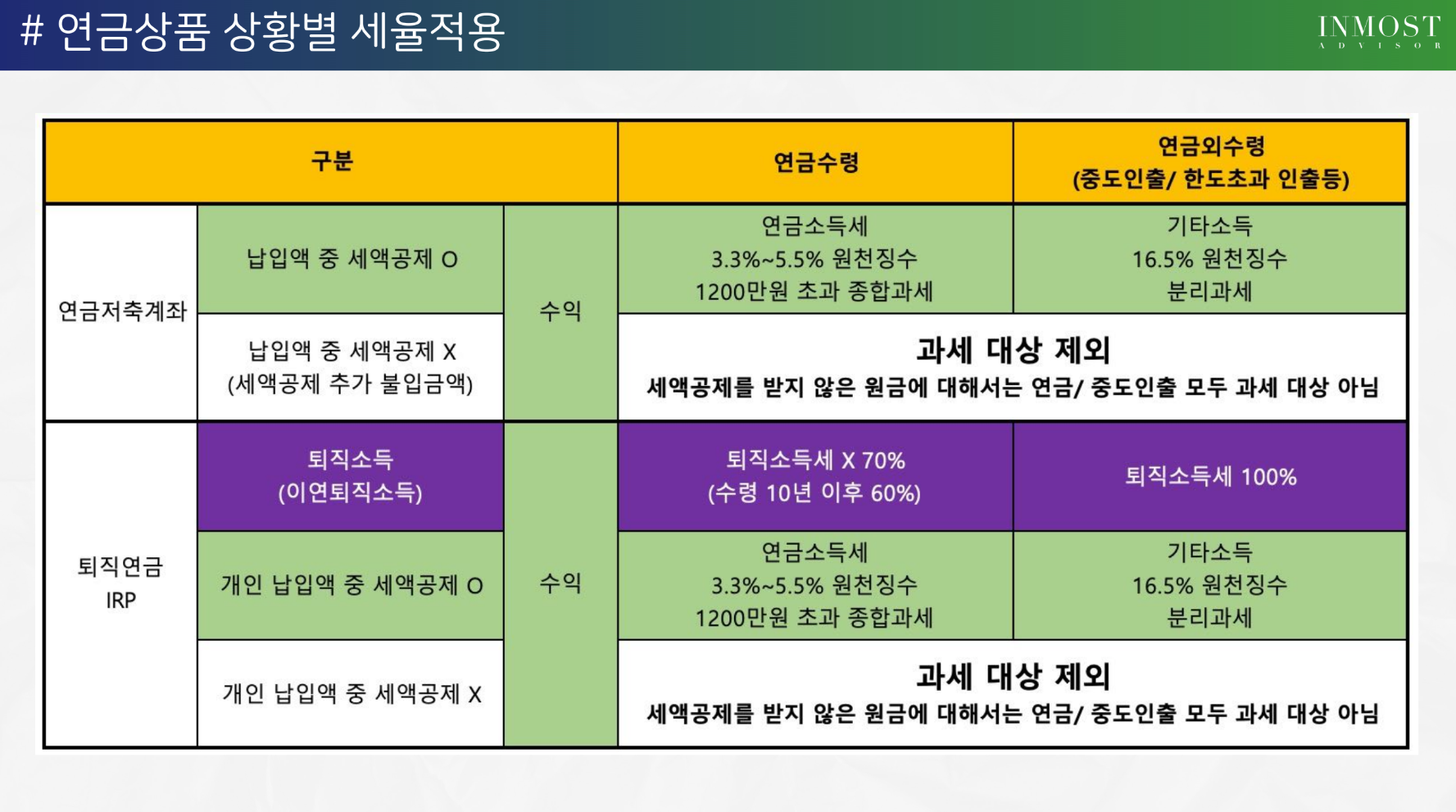

퇴직연금은 55세 이후 연금으로 인출할 때 퇴직소득세를 납부한다. 연금수령액과 수령시기는 연간 연금 수령한도내에서 가입자가 정할 수 있다. 연금수령한도는 연초(첫 해는 연금수령 신청일)의 적립금 평가액을 (1 1-연금수령연차)로 나눈 값에 1.2를 곱하여 산출한다. 연금수령연차란 연금개시 신청일 이후 경과한 연수다. 2013년 2월 이전에 가입한 개인연금계좌는 5년 이상에 걸쳐 연금으로 수령하기 때문에 첫 해의 연금수령연차는 6년이 된다. 퇴직연금에서 처음으로 연금을 수령한 이후 10년 이내에 인출할 경우 퇴직소득세의 70%만 납부하고 10년을 초과하여 인출하는 금액은 퇴직소득세의 60%만 납부한다. 퇴직소득세의 40%가 절감되기 시작하는 10년은 연금을 처음 수령한 시점부터 가산되기 때문에 실제로 연금을 수령하지 않더라도 55세 이후 가급적 빨리 연금수령 신청을 하고 1만원이라도 인출하는 것이바람직하다.

개인연금계좌의 세액공제를 받은 개인부담금과 운용 수익(이하 '개인연금'이라 한다)은 55세부터 연금수령한도내에서 인출하면 낮은 세율이 적용된다. 연금수령한도 산정식은 퇴직연금과 동일하다. 퇴직연금과 달리 개인연금의 세율은 인출 시점의 연령에 따라 결정된다. 개인연금의 분리과세 세율은 69세까지 인출하면 5.5%, 70~79세에 인출하면 4.4%, 80세 이후 인출하면 3.3%이다. 개인부담금은 인출 시기를 늦출수록 세율이 감소하기 때문에 퇴직소득보다 나중에 인출하는 것이 절세측면에서 유리하다. 한편, 연간수령액이 1,200만원을 초과하는 경우 국민연금과 합하여 종합과세된다.

![[vol.2] 소득 공백기 연금자산 인출 전략 (1) - 조기 국민연금보단 연금계좌 먼저의 썸네일 이미지](https://cdn.maily.so/or8a2odnzcja4h9rqj9o1atetqt3)

![[vol.4] 디폴트옵션 본격 도입된 퇴직연금 300조 시장! 미국 ETF를 투자한 퇴직연금 수익률 가장 우수의 썸네일 이미지](https://cdn.maily.so/c2x9yibtvex0ps90ncqw6jbw6gra)

의견을 남겨주세요