💡안녕하세요, 다양한 연금 정보를 제공하는 인모스트 연금레터 에디터 입니다. 연말 정산을 마무리하며 세금에 대한 많은 분들의 관심이 뜨겁게 느껴지는 요즘입니다😀 지난 연금레터에서는 연금이 가진 세액공제를 소개해드렸는데요, 예고드린 것처럼 오늘은 연금계좌가 가진 진짜 힘! <과세이연>을 소개시켜드리려고 합니다. 특히 이번 레터에서는 일반 운용과의 차이점 뿐만 아니라, 높은 이자/배당/사업 소득으로 인해 절세 방법이 필요한 종합소득과세 대상자의 사례도 가져왔으니 주목해주세요 🥰

'과세이연'이 무엇이길래 이렇게 거듭 강조하는 걸까요?

과세이연이란 말 그대로 세금을 내는 시기를 뒤로 미뤄준다는 겁니다.연금 저축 계좌가 아닌 일반 계좌의 경우, 해외주식형 펀드/ETF에 투자를 하면 매도할 때마다 발생한 이익에 대해 15.4%의 배당소득세를 내야 하는데요.

배당소득세는 바로 원천징수되기 때문에 배당소득세를 차감한 세후 이익만이 계좌에 남게 됩니다 🥺 따라서 이익이 많아지는 만큼 세금으로 인한 수익 누수도 많아지게 되죠.

하지만 연금저축은 이러한 부분에 대해 걱정할 필요가 없습니다❗상품을 매도했을 때 바로 과세하지 않기 때문입니다.

연금저축은 투자하는 동안 몇 번을 매도하더라도 이익에 대해 세금을 매기지 않고, 인출(만 55세 이후 연금 수령)할 때만 세금을 징수합니다. 즉 과세를 인출 시점까지 연기해주는 것인데요. 이처럼 과세를 늦춰주는 것을 '과세이연'이라고 합니다.

예를 들어, 연금저축 계좌에서 해외주식형 펀드를 매매할 때는 당장 15.4%의 배당소득세를 내지않고, 이연돼서 만 55세 이후 연금으로 수령할 때 세금을 내게 되죠. 이 때 내는 세금은 '연금소득세'라고 합니다.

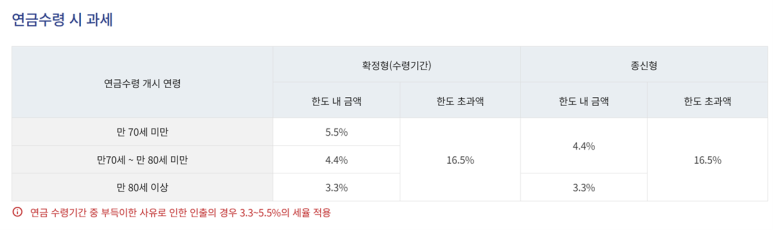

더욱이 15.4%가 아닌, 한 해에 1500만원까지 연금으로 받아가는 경우 3.3~5.5%로 낮을 세율의 연금소득세를 내게 됩니다.

즉, 빨리 받아갈 수록 더 세금을 많이 내고, 80세 이후 연금을 늦게 받아갈수록 세금을 적게 내는 구조입니다.

이렇게 당장의 배당소득세(15.4%)가 아니라 나중에 연금소득세(3.3~5.5%)로 늦게 세금을 내면, 세금도 아끼고, 세금으로 냈어야 하는 돈을 쥐고 있으면서 재투자해 굴릴 수까지 있으니 연금처럼 장기간 운용하는 자산은 과세이연 혜택이 더욱 커지겠죠?

그럼 과세이연에 따른 효과에 대해 사례를 통해 알아볼까요

사례 1. 세금 재투자 효과

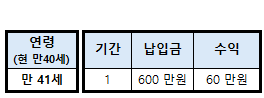

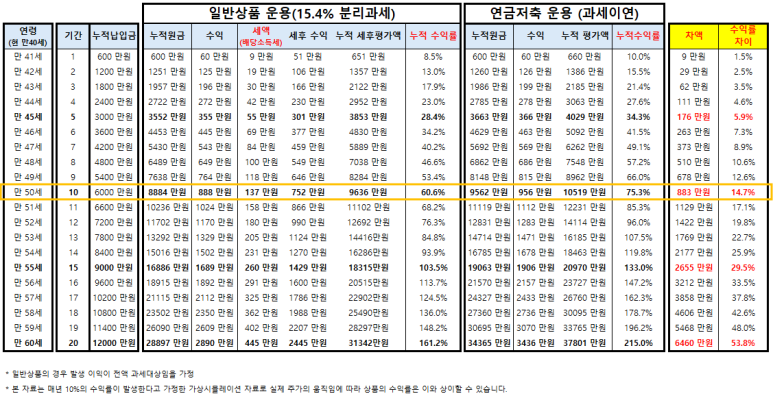

현재 만 40세인 김연금씨는 <일반 계좌>와 <연금계좌>에 각각 600만원씩 투자하여 10%의 수익이 발생했습니다.

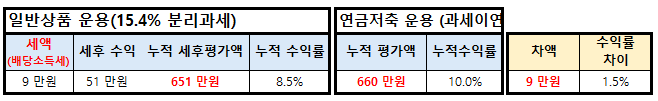

일반계좌와 연금계좌 모두 수익은 60만원이 발생했지만, 일반계좌의 경우 수익의 15.4%(60만원*15.4%인 9만원이 세금으로 빠져나가 투자원금은 651만원만 남게돼요. 반대로 연금저축의 경우 연금수령이나 중도해지하지 않을 경우 과세이연되어 660만원 전부가 투자원금이 된답니다.

일반 계좌로 했다면 세금으로 빠져나갈 9만원이 연금계좌에서는 지켜졌을 뿐만 아니라 투자원금과 함께 재투자되는 효과가 발생하게 됩니다 🤓🪙 과세이연에 따른 세금 재투자효과로 투자원금의 차이가 자연스럽게 발생하게 되는 거죠!

이렇게 20년간 계속 투자한다면 어떤 일이 발생될까요?

사례2. 세금 재투자효과 + 복리효과

과세이연으로 인해 매년 발생하는 세금에 따른 투자원금 차이는 장기투자를 할 경우 복리효과까지 더해져 그 차이가 더욱 극대화되는데요. 처음 1년차에는 9만원의 차이만 발생됐지만, 2년 차에는 29만원, 5년차에는 176만원(!!)의 세금재투자 및 절세효과가 나타나게 됩니다 😮👏👏 일반상품(좌측)과 연금계좌(우측)의 차이를 자세히 적어두었으니 한번 확인해보세요!

이러한 차이가 차곡차곡 쌓이면서 노란 박스로 표시해둔 10년후에는 <일반계좌>는 처음 600만원에서 9636만원(누적 수익률 60.6%)이 남게 되고 <연금계좌>는 과세이연되어 1억 519만원(누적수익률 75.3%)이 남게 됩니다.

동일한 기간, 동일한 원금(매년600만원), 동일한 수익률 이지만 과세이연의 차이가 상당히 크죠? 단순 차액으로 비교했을 때 벌써 연금계좌 내 금액은 일반계좌보다 883만원 많고 수익률도 14.7%나 벌어지게 됩니다 😮

이렇게 과세이연은 투자기간이 장기화될수록 세금재투자와 그에 따른 복리효과가 더해져 세후 평가금의 엄청난 차이를 가져오게 됩니다. 과세이연이 가져오게 되는 스노우볼 효과는 무시할 수 없는 수준이랍니다!

이러한 차이는 누진세율로 인해 높은 세금이 따라오는 종합과세대상자에게 더 드라마틱한 효과를 주게 됩니다 💸💸

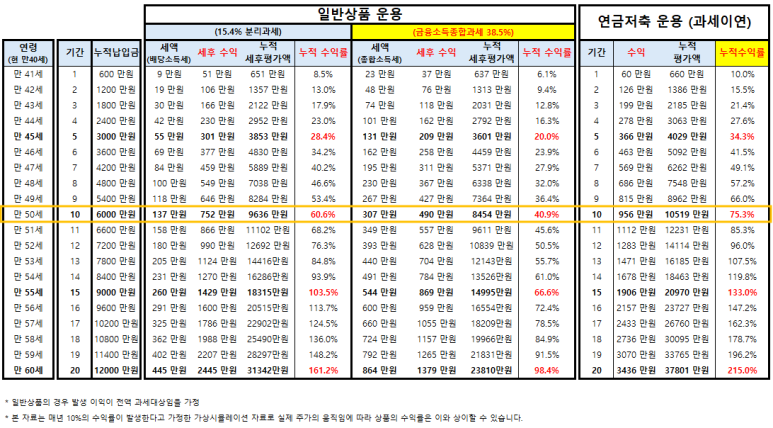

사례3. 금융소득종합과세대상자

앞선 사례는 모두 금융소득종합과세 대상자가 아닌 경우에 일반계좌와 연금계좌의 세금 차이를 보여드렸는데요.

금융소득종합과세 대상자인 경우는 어떻게 되는지, 이번에는 1억 5천이 넘는 소득으로 인해 종합소득세율 38.5%에 해당하게 된 박노후씨의 사례를 볼게요. 함께 참고하기 위해 일반 배당소득세 15.4% 에 해당하는 김연금씨의 사례와 함께 넣었어요.

박노후씨도 김연금씨와 마찬가지로 매년 600만원씩 각각 일반계좌와 연금계좌에 투자하여 연 10% 수익이 발생했습니다.

첫 해 차에 수익은 60만원이 발생했어요. 금융소득종합과세 대상자가 아니였던 김연금씨의 경우 일반계좌에서 수익의 15.4%인 9만원이 빠져나가 투자원금이 651만원이었죠?

그런데 금융소득종합과세 대상자인 박노후씨의 경우 일반계좌에서 수익의 38.5%인 23만원이 세금으로 빠져나가 투자원금은 637만원만 남게돼요.

세금이 만든 차이가 벌써 느껴지죠?

하지만 연금계좌의 경우 과세가 이연되기 때문에 수익 60만원이 고스란히 재투자되어 투자원금이 660만원 이 되죠.

금융소득종합과세 대상자인 경우 세율이 높기 때문에 세금의 재투자효과도 크고, 그만큼 장기화될수록 절세효과도 더욱 커지겠죠?

이러한 효과가 시간이 갈수록 쌓이면서 10년 후 박노후씨는<일반계좌>는 처음 600만원에서 8454만원(누적 수익률 40.9%)이 남게 되고, <연금계좌>는 과세이연되어 1억 519만원(누적수익률 75.3%)이 남게 됩니다.

💡 같은 원금, 같은 수익률이지만 '과세이연' 한 가지의 차이만으로 이렇게 큰 차이가 생길 수 있다니! 세액공제 혜택으로 이미 주목받고 있는 연금계좌이지만 많은 분들이 놓치고 있는 또 다른 강한 메리트를 살펴보는 시간이었습니다 🥰 구독자 여러분들은 꼭 연금저축이 가진 매력을 놓치지 말고 활용해서 더 오랜 기간 현명하게 자신만의 스노우볼을 굴리시길 바랍니다 💰👏💕

![[vol.15] 연말정산과 노후대비를 한번에! 세액공제 900만원, 연금저축 (연금저축 세액공제 기준 | 연금저축상품 비교 및 선택하기)의 썸네일 이미지](https://cdn.maily.so/59gtc9knc9ha14car3d6ps4ksxap)

![[vol.17] 연금계좌 절세의 기술 3박자(EET)를 기억하자 (과세이연연E | 비과세E | 수령시 과세T) 의 썸네일 이미지](https://cdn.maily.so/gpjp24plci9nyjw88eycjwdof226)

의견을 남겨주세요