자료소개

CREATE-Research 라는 연구기관에서 글로벌 연금을 대상으로 ESG 투자에 관한 설문을 진행하고 'The next stage of ESG evolution in the pension landscape' 라는 결과 보고서를 발행했습니다. CREATE-Research 는 제가 이해하기로는 Amundi 에서 운영하고 있는 연구기관인 것 습니다. (혹시 잘 아시는 분 계시면 댓글 부탁 드립니다.)

여기서는 인상 깊었던 부분 위주로 정리해보겠지만, 직접 읽어보시는 것도 추천드립니다. 인터뷰 quote 들이 읽을만한고, 몇몇 연금에서 제공한 Insights 는 그들이 어떻게 생각하고 있는지를 잘 보여줍니다.

현재 ESG 투자 현황 및 향후 전망

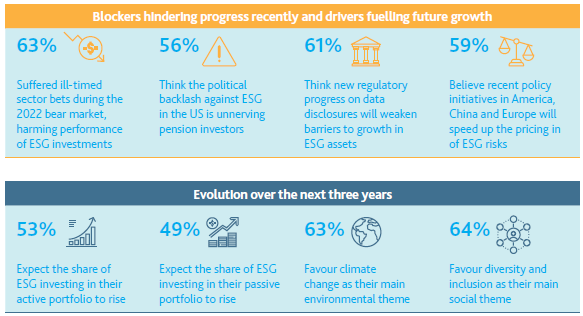

먼저 현재 ESG투자가 직면한 어려움을 살펴봅니다.

우리가 익히 알고 있는 시장의 어려움 & 정치적 역풍 뿐 아니라 SFDR 과 같은 공시제도가 오히려 ESG 투자에 어려움을 주었다는 점에 눈길이 갑니다.

More work remains to be done in order to transform the EU’s ambitious ESG legislation into a user-friendly framework. // It is one thing having legislation, quite another making it work when it lacks clarity on cardinal issues. //Despite its limitations, we just need to get on with SFDR. It will be refined as it evolves. // Rome wasn’t built in a day. Other jurisdictions are taking on board some useful lessons from early SFDR challenges.

Interview quotes - SFDR 에 대한 불만들이 많습니다.....

그럼에도 ESG 투자에 대해 부정적이지 않은 시각은 유지합니다.

특히 환경과 DEI 가 주요 이슈가 될 것으로 의견이 모이고 있죠. 그리고 ESG투자의 전략이 상당히 변화할 것이라고 제시합니다.

ESG투자 전략의 변화

The econsystem of capital market is changing

보고서는 ESG 투자는 부정적인 외부효과를 고려하고자 하는 움직임에서 시작되었다고 이야기합니다. 또한 Financial materiality (재무적 중대성) 이라는 개념이 도입이 되면서 자본시장에 변화가 가져왔다고 제시합니다.

그런데 Financial materiality 을,

기업이 외부에 미치는 영향만을 고려하는 단일 중대성(single materiality)과

외부환경이 포트폴리오에 주는 영향까지 고려하는 이중 중대성(double materiality) 으로 나누어본다면,

서술이 다소 모호하게 넘어가고 있지만, 이해를 덧붙여서 정리하자면,

우리가 흔히 교과서적으로 말하는 ESG 7대 투자전략 중,

네가티브 스크리닝이나 Best-in-class 와 같이 ESG 점수를 적용하는 ESG통합 전략은 단일 중대성을 기반으로 한다고 설명합니다.

반면 기업의 변화를 이끌어내는 전략으로 ESG 테마투자, 의결권 행사 및 Engagement (인게이지먼트, 관여) 투자는 이중 중대성에 기반하고 있다고 설명합니다.

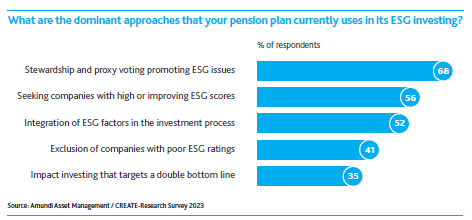

ESG 이슈에 대한 스튜워드십과 의결권 행사가 가장 높은 비중을 차지하고 있다.

상장주식에 유리한 전략이므로 기사와 같이

연기금들은 상장주식 위주의 ESG 투자를 우선시 한다고 볼 수 있다.

Active owenership and stewardship ist at the heart of ESG investing // Stewardship is about being an active owner of the business, not just a holder of paper assets.

적극적 주주참여 필요성에 대한 응답

즉 네가티브 스크리닝, ESG(점수)통합 위주의 투자전략에서 ESG 테마, ESG 관여 투자전략으로 바뀌는 추세로 보일 것이라는 분석입니다.

(한편, 더 끝단에 있다고 표현할 수 있는 ESG 임팩트 투자는 초기단계로 이에 대해서는 좀 이따 다루겠습니다.)

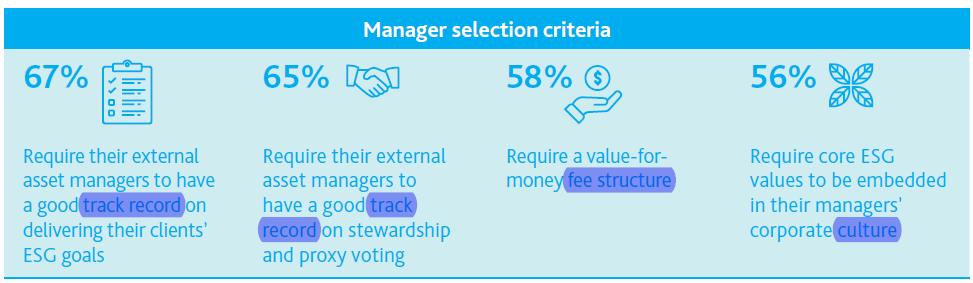

ESG투자 매니저 선택 기준의 진화

매니저 선택에 있어서 그동안 ESG 투자의 기본적인 구조가 갖추어졌는지를 봤다면 이제는 '실적'을 반영한다는 점도 인상적입니다.

본문을 보면 효율적인 수수료 구조 (fee structure) 에 대해서도 중요하게 이야기하고..

마지막으로 Corporate Culture 를 이야기한다는 점도 인상적인데, 이부분은 내제화를 보는 것인지 아니면 표면적인 활동이라도 하는걸 보는 것인지에 대해서는 정확하지가 않습니다.

매니저 ESG 평가를 했을 떄, 8% 의 매니저가 Excellent 를 22% Good, 그리고 나머지 70%는 fair 이나 Poor 평가를 받는다고 제시합니다. 매니저의 입장에서는 차별화 할 수 있는 영역이 되지 않을까 싶기도 합니다.

Impact 투자에 대해

임팩트 투자는 설문 대상 연금들이 5% 정도 투자하고 있고 투자규모는 매년 5% 정도 느리게 성장하고 있다고 합니다. 아직 매우 초기단계라고 언급하고요..

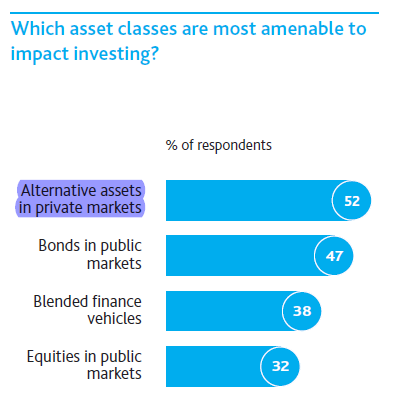

자산군에 대한 언급도 흥미롭습니다.

저는 7가지 ESG 투자전략은 각각이 더 적합한 자산군(Asset class) 가 있다고 보고 있습니다. 특히 Proxy voting (의결권 행사) 와 같은 전략은 상장주식에 매우 유효한 전략이라고 할 수 있습니다.

보고서에서는 임팩트 투자의 경우 사모시장의 대체투자에 가장 적합하다는 것. 그리고 또 눈에 띄는 것은 채권도 이부분에 적합하다고 분석하고 있습니다.

대체투자와 관련해서는 그린수소나 탄소포집 기술이 언급됩니다. 채권의 경우 (당연히) ESG목적채(예: Sustainability linked bond)를 의미하는데 특히 자금의 이용 내역을 투명하게 알 수 있다는 점이 장점입니다.

정리해본다면,

ESG 투자는 적극적인 가치를 이끌어내는 테마투자나 Engagement 투자가 보다 활성화될 것이라고 예상됩니다. 이는 (다소 소극적인) ESG 위험관리 만으로는 원하는 수익률과 ESG 가치를 창출하기 어렵다는 현실적인 판단에서 비롯된 것이 아닐까 싶습니다.

적당히 해서는 아무것도 기대할 수 없고, 더 적극적일수록, 더 좋은 수익률을 기대해볼 수 있지 않을까요.

원래 자본시장은 그토록 치열한 전쟁터였으니깐 말입니다.

---- 福 ----

지난 한 해 읽어주시고 응원해주셔서 감사드립니다.

2024년에는 VC 뿐 아니라 PE, Real Estate 까지 정식으로 넓혀서 뉴스레터를 지속하려고 합니다. 그리고 좀 더 구체적이고 실무적인 내용을 다뤄보려고 다짐하는데 많은 도움 부탁드립니다.

새해 복 많이 받으시길 바랍니다.

의견을 남겨주세요