안녕하세요 구독자님! 주간 실리콘밸리는 경제, 테크, 스타트업, 부동산, 재정적 자유, 비지니스에 관한 정보들을 함께 토론하면서 제가 배워가는 목적으로 운영되고 있습니다. 그 과정에서 여러분들도 함께 배워나가시면 더 좋을 것 같습니다. 본 커뮤니티의 모든 내용은 개인적인 의견이며 투자에 대한 조언이 아닌 전반적인 트렌드와 그에 대한 의견들입니다.

평일 매일 실리콘밸리 시간으로 아침 6시 (서울 밤 10시)에 세계 각국에 계신 패널분들과 1시간동안 최신 뉴스를 읽고 녹음과 기사모음을 뉴스레터로 보내드립니다.

실리콘밸리 스타트업 트렌드와 VC 동향에 실밸과 한국에 계신 VC + 스타트업 관계자 분들과 매주 서부시간 토요일 저녁 6시(서울 일요일 오전 10시) 에 정기세션을 갖고 있습니다. 정기적으로 창업자분들을 초대해 이야기를 들어보고 다함께 대화할수있는 세션을 가지려고 합니다.

다들 잘 지내셨나요? 그동안 제가 한국을 다녀오면서 너무 바빠서 마지막으로 주간 뉴스레터로 쓴게 언제인지 기억도 안날정도네요.

일단 정리를 하자면 한국방문은 너무나 성공적이었습니다. 지난 뉴스레터에 썼듯이 우리 주간실리콘밸리에는 너무나도 많은 엄청난 분들이 숨어계셨고 이틀간의 앤드류의 서울 일정동안 서울대, 카카오, KB, 네이버, 과기부를 비롯해 너무나도 많은 좋은 기관들과 의미있는 미팅을 진행할수 있었습니다. 앤드류는 한국의 인공지능에 대한 (그리고 본인에 대한 ㅋㅋㅋ) 관심을 너무 감명깊게 보았고 약간 한국에 처음 공연온 외국 가수가 떼창보고 감동하는 느낌으로 모든 사람들과 셀카를 찍어줄정도로 감동받았습니다. 다시한번 자리를 마련해주신 분들 그리고 함께 해주신 모든 주실밸 멤버 분들께 감사드립니다.

제 주변에 앤드류 뿐만 아니라 한국을 보고 싶어하는 석학들과 투자자들이 많이 있는데 앞으로도 기회가 된다면 주실밸 분들께 먼저 알려드려서 다들 만날수있는 기회가 만들어질수있으면 좋겠습니다!

오늘은 지난 주에 우리 스타트업/VC 오픈채팅방을 뜨겁게 달구었던 VC들의 value-add에 대해서 이야기해보려고 합니다. 사실 이 주제는 미국에서도 자주 언급되는 주제입니다. 당연히 이걸로 많이 싸우는데 역시 다 큰 어른들이 싸울때는 대부분 그 시작이 정의가 달라서겠죠?ㅎㅎㅎ

도대체 Value-add가 뭐야?

오늘 뉴스레터에서 다룰 value-add의 정의를 이야기해보자면 일단 발작버튼 제거를 위해 기본적으로 모든 VC들은 금전적으로 그리고 네트워크측면에서 모든 창업자들에게 value-add를 한다고 가정합시다. 이제 그런 의미의 value-add를 제외한 기본적인 VC내 조직인 investment, finance, legal (추가로 investor relations, compliance) 을 제외한 다른 특별한 value-add 조직의 유무를 오늘 다룰 value-add라고 정의하겠습니다.

요즘도 제법 핫하지만 사실 value-add 컨셉 자체는 2021년에 가장 핫했던 것 같습니다. 그 당시 VC업계에서 가장 핫한 타이틀이 "Director of Platform"이라고도 했었을 정도니까요. 종류로 따지만 가장 흔한건 포트폴리오사들의 고용을 도와주는 talent team인데 이건 VC 딜파트너들이 본인의 네트워크로 포트폴리오사들의 c-레벨의 고용을 도와주는 부분이었는데 너무 바쁘다 보니 이걸 talent팀에게 넘기는 방식으로 이루어집니다 (솔직히 이게 100% 잘넘겨지는지는 의문; 왜냐면 Talent 파트너들이 떠날때 그 네트워크도 그대로 가지고 떠나기때문...) 그외에도 다양한 팀들이 있는데 플랫폼 VC의 대명사인 a16z의 케이스로 한번 살펴보겠습니다.

투자팀 이외에도 VC와 스타트업의 fund raising을 도와주는 capital networks, 고객 유치를 도와주는 GTM/BD, 채용을 도와주는 talent, 마케팅을 도와주는 marketing, 보드 멤버로 활동하는 board partners, 특수한 조언을 주는 special advisors가 보이네요. 이외에도 NFX나 SignalFire 혹은 Goodwater 같이 데이터로 sourcing 및 diligence를 하는 VC들은 대규모의 data team을 보유하고 있습니다.

위의 a16z의 케이스를 보다가 재미있는걸 발견했는데 대형 people practices와 operations팀이 있네요. 내부적으로 인력관리와 오퍼레이션을 맡고 있는걸로 보이는데 팀이 너무 커지다보니 내부적으로도 저런 팀들이 필요한것 같아보입니다. 배보다 배꼽이 커보이기도 한데 잘하겠죠 뭐 ㅎㅎㅎ

그런데 도대체 왜 이러는걸까요?

드라마에서나 그리고 겉보기에 VC들은 뭔가 갑의 위치에서 돈을 하사(?!)하는 멋진 느낌이지만 현실의 VC들은 (특히 미국에서의) 거의 영업뛰는 세일즈맨에 가깝다고 생각합니다. 일단 LP들에게 돈을 받기위해 자신의 논리와 영혼을 파는건 당연한거고 그보다 더 중요한건 본인들의 직업이 세상에서 가장 흔한 물건을 파는 영업직이기때문이죠 ㅎㅎㅎ 정확히 말하면 세상에서 가장 흔하고 가장 특별하지 않은 "돈"을 스타트업 창업자들에게 파는게 VC들의 역할이라고 생각합니다.

엥? 갑질하면서 회사 골라서 돈주는거 아니었어? 라고 생각하실수있는데 그건 저기 마이너리그에서나 벌어지는 일이고 좋은 VC하우스일수록 좋은 딜을 볼수있게되고 power law니 뭐니해도 은근히 사람들이 보는 눈은 비슷하기때문에 좋아보이는 딜에 유력 VC들이 몰리게되고 그럼 그 사이에서 본인의 흔해빠진 돈을 좋은 창업자에게 팔아야하는 입장에 놓이게 됩니다.

그럼 당연히 창업자들이 나를 선택해야하는 이유를 생각을 하고 pitch를 해야겠죠? 결국 "Why me?"에 대해서 창업자를 설득할 수 있어야합니다. 저도 항상 많이 고민해보는 부분인데 최고의 창업자들이 왜 그 흔해빠진 돈과 흔해빠진 투자자들중에 바로 나를 선택해야하는지에 대해서 깊게 고민하고 그리고 그 이유를 어떻게 하면 가장 명확하고 설득력있게 잘 전달할지에 대한 고민이죠. 또한 "나"라는 사람이 그 창업자에게 어떻게 인간적으로도 어필할수있는지도 생각해는게 중요하다고 생각합니다. 투자자도, 창업자도, 결국 똑같은 인간이기때문에 개인적으로는 이래서 VC는 개인플레이고 네트워크 비지니스라고 생각하는 면도 있습니다.

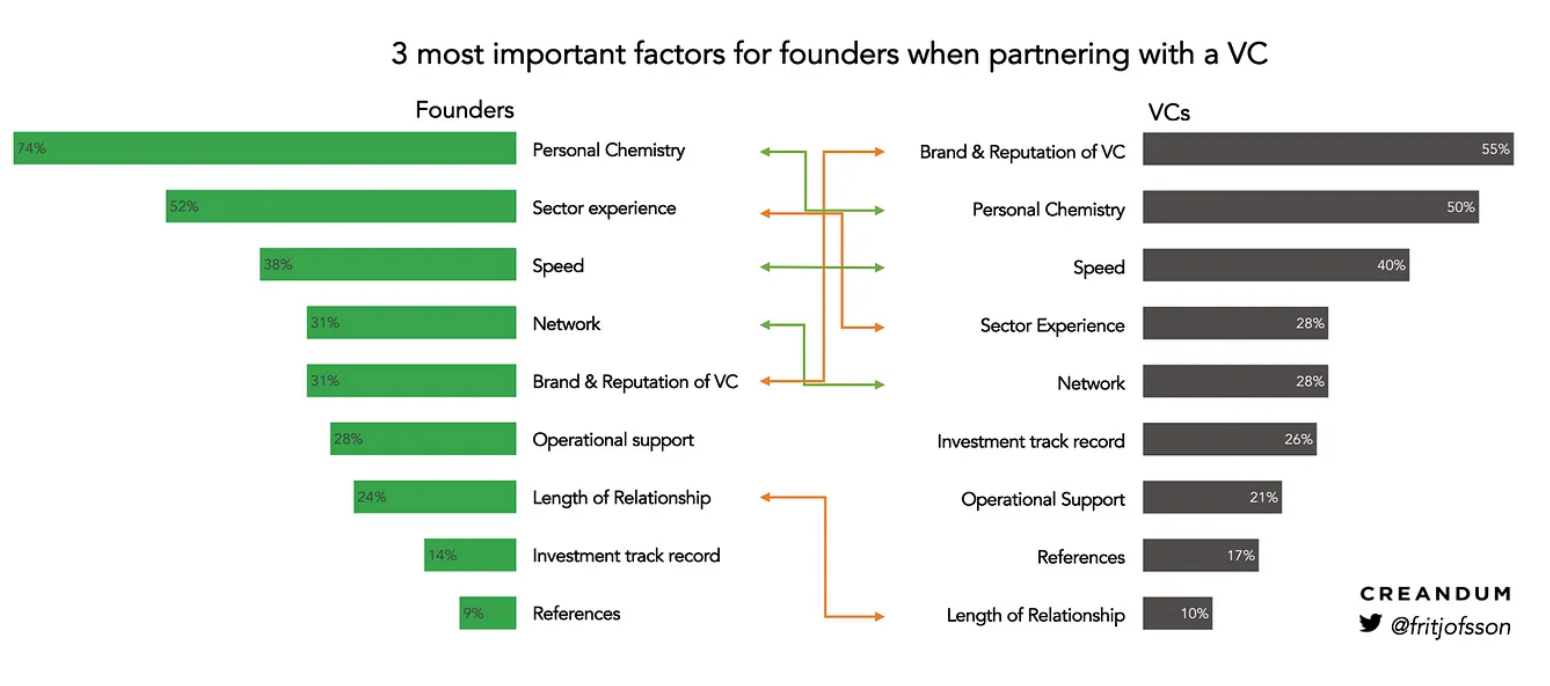

아래는 약간 토픽을 벗어나지만 재미있는 표라서 가져왔는데 각각 80여명의 창업자들과 80여명의 투자자들에게 2022년 설문해서 만든 자료인데 왼쪽은 창업자들이 VC를 고를때보는 가장 중요한 세가지이고 오른쪽은 VC들이 생각하는 "창업자들이 VC를 고를때보는 가장 중요한 세가지"입니다. 창업자들의 74%가 개인적인 관계 personal chemistry를 꼽았고 두번째로 전문성 sector experience를 꼽았습니다. 그다음으로 속도와 네트워크 그리고 의외로 VC의 브랜드와 명성은 5번째에 불과했죠. 반면 VC들은 창업자들이 본인들의 브랜드와 명성을 가장 중요시 여길거라고 생각하고 그 다음이 개인적인 관계 그리고 전문성을 4번째로 꼽았습니다. VC들이 본인들의 명성에 대해 신경을 많이쓰는게 역시 약간 허세와 거품의 업계답다는 느낌도 드네요 ㅎㅎㅎ 그래도 결국 개인적인 어필 그리고 전문성을 중요시한다는게 앞으로도 고인물들만 성공하는게 아니라 노력과 진심이 통하는 업계라는 느낌이 들어서 뭔가 안심입니다.

어쨋든 흔해빠진 돈을 주기위해서 이런 "why me?" 혹은 "why a16z?"에 대한 대답을 설득력없이 남들과 같은 돈이나 개인적인 매력이 아닌 좀 더 기관화된 institutional 한 답변을 주기위해서 만들어진 조직들이 바로 value-add팀이라고 생각합니다. 그러니 돈이 너무나도 흔했던 2021년에 가장 핫했던 것이기도 했구요. 시장에 너무나도 많은 VC가 생겼고 너무 돈이 넘치는 시기였기때문에 그 중에서 본인이 튀기위해 differentiate 하기위한 많은 방법중에 하나였다고 생각합니다.

근데 진짜 뭘 해주긴 하나요?

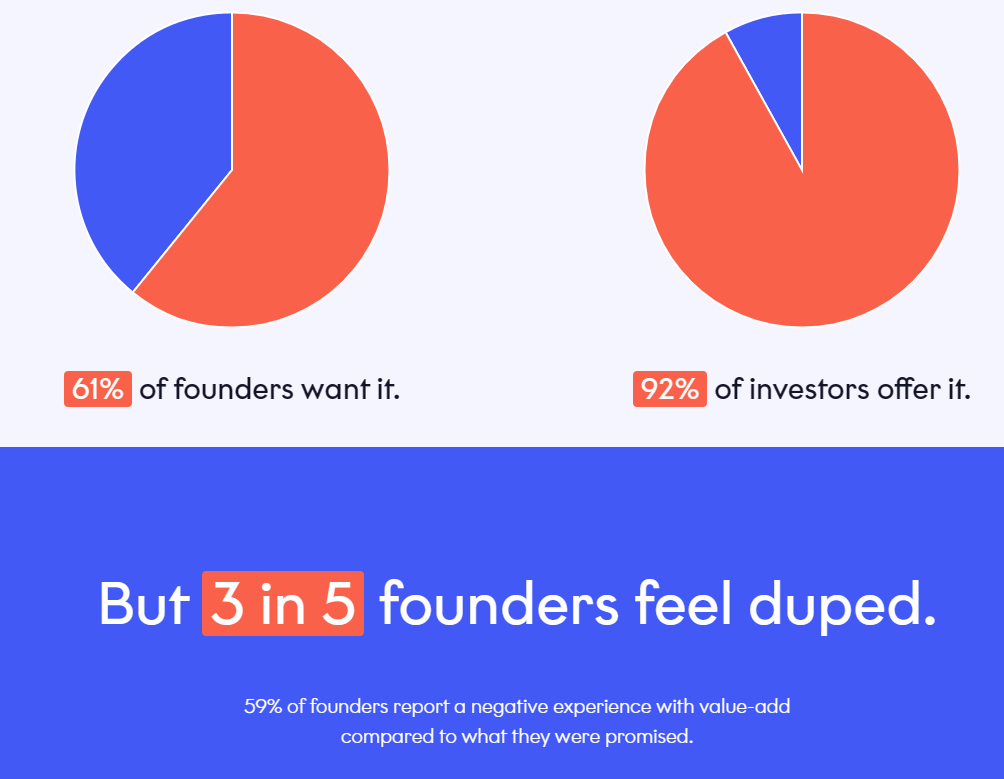

아직 VC시장이 상대적으로 작은 영국의 survey라서 현실 반영이 잘되어있는지 모르겠지만 그래도 500명에게 받았다니까 믿을만하다고 가정하고 일단 61%의 창업자들이 value-add를 원했고 92%의 investor들이 약속을 했다고 합니다. 하지만 59%의 창업자들이 약속했던 value-add에 미치지 못하는 부정적인 경험을 했다고 하네요. 실제로 우리 오픈채팅방에서도 창업자분들의 '좋아보였는데 실체는 없었다', '막상 쓸데가 없다', '맘에 안든다'등의 피드백이 있었고 반대로 투자자들의 입장에서는 '해줘봤자 안받는다', '기대가 너무크다' 등의 대화가 오고 갔었던 기억이 납니다. 다른 자료도 보겠습니다.

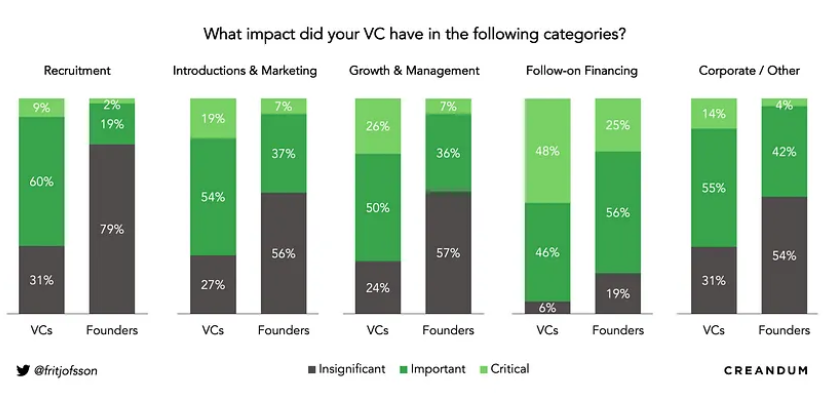

아까 위에서도 보여드린 미국/영국/그외 창업자 80명, 투자자 80명을 2022년에 설문한 자료인데 왼쪽의 VCs 그래프는 VC들이 본인들이 도움이 되었다고 생각하는 부분이고 오른쪽은 창업자들이 실제로 도움이 되었다고 말하는 부분입니다. 제일 재미있는게 채용 recruitment인데 VC들의 70%는 본인들이 도움이 되었다고 생각하는데 80%의 창업자들은 도움이 안되었다고 말하고 있네요ㅋㅋㅋ현실과 이상사이의 갭이 너무 크네요ㅎㅎㅎ

어쩌면 이런 것들이 Tiger나 Coatue같은 crossover fund들이 성장할수 있었던 이유일지도 모른다는 생각도 듭니다. 이들의 value는 사실 value-add가 아니라 더 비싸고 높은 가치평가에 쉽고 빠른 펀딩이다보니 어차피 value-add가 의미가 없다면 돈이라도 더 쉽고 빠르고 많이 줘서 열심히 하게 해준다면 좋겠다는 창업자들이 생각보다 많이 존재하지 않았나 싶습니다. 물론 지금까지의 성과를 본다면 그들의 성과는 처참하긴해서 어떤 선택이 옳았나는 좀 더 지켜봐야겠네요.

당연한 말이지만 두개의 불완전한 설문으로 너무 잘하고 있는 많은 하우스들의 플랫폼팀의 성과를 폄하하면 당연히 안되는거고 분명히 잘하는 팀도 아주 많이 있을거라고 믿습니다. 다만 해외에서는 이런 설문들이 제법 보이는 것 같아서 재미로 가져와 봤습니다.

그래서...그기 돈이 됩니까?

역시나 제일 중요한 부분인데 솔직히 정확히는 돈이 되는지는 증명하기가 힘들거같긴합니다. 비용이 얼마나 드는지 그리고 팀이 있고 없고에 따른 성과의 차이가 통계적으로 의미있을지는 좀 더 연구해볼 수 있으면 재미있겠네요. 다만 talent팀 정도는 2021년 이후로 요즘 대부분 가지고 있어서 결과가 얼마나 의미있을지는 모르겠습니다. 그냥 anecdotal하게 이야기해본다면 플랫폼이 어마어마한 a16z도 잘해왔었고 정반대로 플랫폼이 없는 founders fund도 아주 잘하고 있기때문에 둘 다 잘된다! 라고 말할수도 있겠습니다.

결국 얼마나 돈이 되는지는 모르겠지만 중요한건. 말씀드렸다시피 VC는 네트워크 비지니스이고 돈을 파는 직업이기때문에 남들과 다른 무언가가 있어야하고 만약 정말 value가 있는 value-add 서비스라면 그걸 경험한 창업자들이 다른 창업자들에게 해당 VC를 추천할것이기때문에 잘할수만 있다면 충분히 의미있는 부분이라고 생각합니다. 다만 위의 설문 결과같이 어설픈 value-add 서비스는 오히려 창업자들의 부정적인 반응을 불러오기때문에 vC들의 평판을 깎아먹을수 있기때문에 조심스러운 접근이 필요하지 않나 싶습니다.

Value-add에 대한 견해들

관련해서 글들을 읽어보면서 다른 VC들의 견해도 좀 알아봤는데 큰 맥락에서 보면 이런 value-add에 대한 생각은 긍정과 부정으로 나뉘는것 같습니다 (당연히)

긍정적

a16z: 가장 긍정적인 곳은 아무래도 a16z가 아닐까합니다. 일단 말로만 하는게 아니라 팀이 어마어마하게 크고 다양한 인원들로 구성되어 있다는게 누구보다도 이런 플랫폼에 대해서 긍정적인 곳이 아닐까 합니다.

OpenView: 보스턴에 위치한 OpenView의 경우도 2015년부터 꾸준히 글을 쓰면서 value-add에 대해 강조해왔고 특히 섹터전문성에 대해서 고민을 많이 한 흔적이 보입니다. 실제로 큰 "expansion"팀을 보유하고 있는걸로 보이구요.

Sapphire: SAP의 CVC로 출발해 어엿한 VC로 독립한 Sapphire같은 경우도 2019년 portfolio growth팀을 만들면서 긍정적으로 보고 있네요.

사실 이 세 곳이 가장 긍정적이고 잘하고 있다는 느낌보다는 읽을수있게 이유를 풀어서 글로 썻다는 점에서 참고하시라고 골랐습니다.

부정적

Khosla: 이런 value-add에 부정적인 사람의 대명사는 아무래도 Vinod Khosla가 있겠죠. 전에 말씀드렸다시피 "80%의 VC들은 스타트업에게 방해만 될 뿐이다"라는 발언은 2013부터 올해까지 꾸준히 하면서 "VC들은 치어리더일뿐"이라는 생각을 명확하게 보여주고 있죠. 난폭하고 욕심많다고 소문났지만 그래도 맘에 드는 할아버지입니다.

Founders Fund: 비슷하지만 약간 결이 다르게 Peter Thiel의 Founders Fund가 주장하는 바는 "우리는 최고의 창업자를 찾아내고 보통 그 창업자들은 우리의 도움이 필요없다"인데 이게 더 느낌있는거같네요 ㅋㅋㅋ역시 파운더스 펀드는 뭔가 핫함...

Foundry Group: VC deals의 저자이자 foundry group의 수장인 Brad Feld같은 경우도 이런 부분에 약간 부정적으로 느껴지는데 다만 아예 다른 접근이라고 친구인 OpenView의 Scott과 약간 맞춰주는 느낌이네요 ㅎㅎㅎ

재미있는게 이게 또 뱅커출신들과 창업자출신 VC들의 차이점이라고 느껴지기도 합니다. 물론 Vinod같은 경우는 창업자 출신이긴하지만 일반적으로 창업자 출신의VC들이 "뱅커 니들이 창업이나 해봤냐, 뭐 알긴하냐, 도움이 되긴하냐"라고 약간 무시하는 경향도 있다고 느끼거든요 ㅎㅎㅎ 하지만 뱅커/애널리스트/트레이더 출신으로는 Benchmark의 Bill Gurley, Founders Fund의 Peter Thiel, Sequoia의 Michael Moritz, USV의 Fred Wilson등이 있어서 창업자들이 무시할 클래스는 절대 아니죠 ㅎㅎㅎ 이거 은근히 첫 직장 기준으로 그룹을 나눠서 성과 비교하면 재미있을것 같은데 다음번에 시간이 좀 나면 한번 해보도록 하겠습니다 (value-add team의 유무 분석과 함께!)

제 생각도 궁금하시다구요?

안물어보셨지만 저는 솔직히 Peter Thiel과 같은 생각입니다. 개인적으로는 VC는 거대한 마켓에 꽂힌 최고의 창업자를 찾는 게임이라고 생각하는데 이미 최고의 창업자를 찾았기때문에 내가 간섭하고 끼어드는것보다 그 창업자가 본인의 계획과 꿈을 펼치는데 요청하는 도움만 주는게 제일 낫지 않나라는 생각입니다.

동시에 저는 VC는 확장가능한 scalable한 비지니스가 아니라 적은 인원이 끊임없는 공부와 토론을 통해, 하지만 개인의 결정을 존중해서 outlier를 찾아낼수있는 환경속에서, 치열하게 성장하는 비지니스라고 생각하고 절대로 AUM을 키우고 인원을 많이 뽑아서 사이즈로, 시스템으로, 승부해서는 이길 수 없다고 요즘은 생각합니다. 그 이유는 (이미 저한테 지겹게 들으셨겠지만) (1) 한정된 시장에서 큰 리턴만 얻으려면 펀드가 너무 커서는 안된다, (2) 나와 맞으면서 동시에 실력이 뛰어난 좋은 사람을 뽑는건 너무 힘들다, (3) 좋은 사람들이라 할지라도 사람수가 많은 문화와 목표가 흐려지고 정치적으로 파벌이 생긴다, 정도로 생각합니다.

당연하지만 저도 Brad Feld처럼 각각의 VC들이 잘하는 부분과 각자의 playbook이 있다고 믿습니다. value add도 마찬가지로 잘할수있다면 너무 좋겠죠. 돈버는 방법은 다양하니까요. 다만 제가 VC를 만든다면 Benchmark나 Founders Fund와 같은 접근이 저에게 더 잘 맞지 않을까 라고 생각하는것 뿐정도로 정리하겠습니다.

어쨋든 마무리 하자면 전 세계의 VC platform들과 value-add팀들을 응원합니다! 더 이야기 나누고 싶으신 분들의 이메일 상단에 오픈채팅방에서 뵙겠습니다. 1500명까지 자리가 얼마 없습니다 ㅎㅎㅎ 서둘러주세요.