안녕하세요 KU입니다.

제가 최근에 지난 7월 30일에 일본판 혁신의 숲/TheVC라고 할수 있는 SPEEDA에서 일본 상반기 투자 동향에 관한 리포트의 번역본을 내었는데요, 오늘은 이와 관련한 부연 설명을 간단히 써보려고 합니다.

해당 리포트의 요약본 번역은 이하 링크에서도 확인 가능하십니다.

https://www.notion.so/bluesunrise/2025-24040e5f90928044a8b7f32a9c254a59

오늘은 위 리포트 내용은 간단하게 정리하고 각각의 트랜드에 대해 배경 설명을 덫붙였습니다.

전체 자금 조달 규모

2025 상반기는 일본 스타트업들에 있어서도 투자유치가 쉽지 않은 상황이었는데요, 금액으로만 보면 오히려 한국의 스타트업 투자 금액이 약 5.7조로 한국이 일본을 상회하는 상황입니다.

다만 건수로만 보면 한국의 455건과 비교해 약 3배에 달해, 더 적은 돈을 더 많은 회사가 펀딩 받았다고 할 수 있죠. 또한 반기단위로 봤을때의 금액도 코비드 이후는 최저이긴 하나, 코비드 이전의 트랜드를 보았을때는 과거 최대수준이라고 할 수 있기 때문에 어떻게 보면 일본 스타트업 투자가 정상화 되어가고 있다고 볼수도 있습니다.

단계별 투자 트렌드

한국의 대형 라운드 중심의 투자유치와는 상반되게 일본은 10억엔~50억엔의 미들급의 라운드가 주를 이루게 되었는데, 이는 초대형 엑싯에 대한 기대가 실제 IPO 시장에서 실현되기 어려운 상황을 반영한것으로 보입니다. 또한 극초기 투자보다는 어느 정도 규모있는 기업의 Pre IPO등 비교적 안정적인 라운드에 몰리는 경향이 있는게 아닐까 싶습니다.

섹터별 트렌드

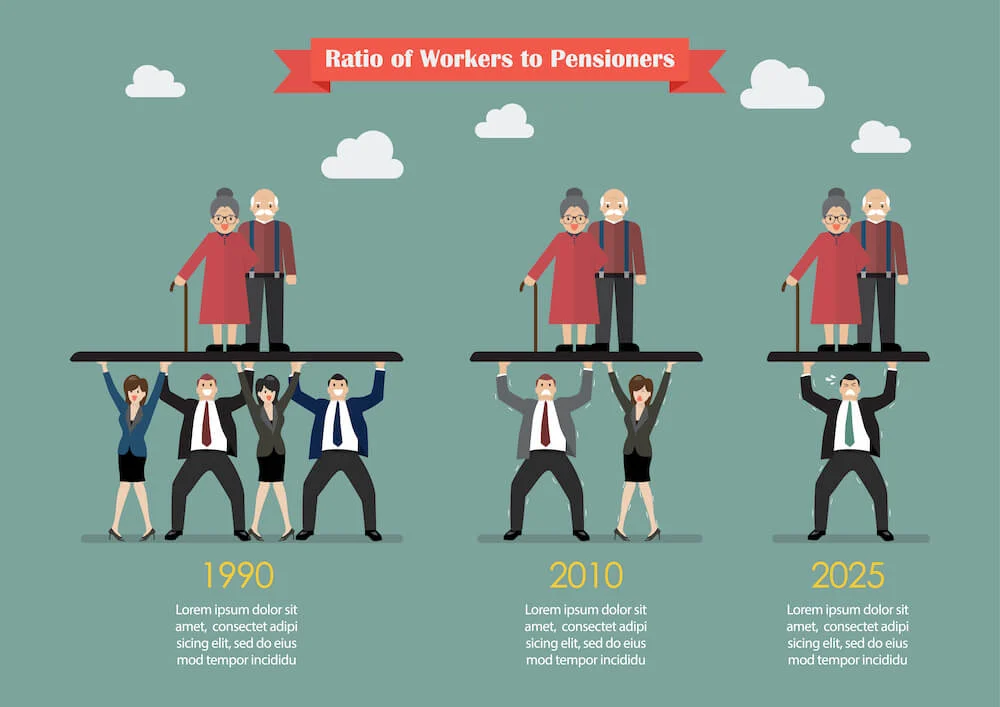

일본의 2024년의 출산수는 약 68만명으로 통계사상 최저치를 기록하였습니다. 그렇기 때문에 노동인구의 감소는 치명적인 과제인데, 이를 해결하기 위한 DX는 아직도 일본 엔터프라이즈 기업들에게는 큰 과제입니다. 그렇기 때문에 SaaS등 소프트웨어 기업들도 성장을 하고 있고, AI에 대한 수요도 SaaS 기업들이 흡수하고 있습니다.

또한 최근 일본은 국립대학도 VC 펀드에 출자가 가능하게 되는등, 투자에 관한 규제는 점점더 완화되는 추세입니다. 이러한 움직임을 배경으로 장기적 및 많은 자금이 필요한 Deep Tech에 대한 수요가 특히 늘고 있습니다. 일본 최대규모의 VC인 JAFCO는 딥테크에 투자하기 위한 1,000억엔 규모의 펀드레이징을 발표하였고, 이러한 딥테크 관련 VC는 지속적으로 확대될 것으로 보입니다. 특히 iSpace나 Astroscale, Axelspace등 우주 스타트업의 잇따른 상장으로 일본에서도 우주 스타트업도 상장 가능성이 입증됨으로, 관련 산업에 대한 규모가 확대될 것으로 예상됩니다.

또한 방산관련도 일본의 방위예산의 증편에 따라 늘어갈 것으로 보입니다. (실제 일본 VC 분들과 예기하면 일본의 방산 산업의 규모를 정하는 방위장비청과의 커뮤니케이션이 늘었다는 분들이 많습니다)

VC펀드 조성

위 내용만을 보면 일본의 VC 펀드가 축소되어가는 것으로 보일수도 있는데요, 개인적으로는 다르게 생각하고 있습니다.

최근 일본 VC들의 전략이 기존의 SI적인 오픈이노베이션을 주된 목적으로 하는 사업회사를 LP로 하는 독립계 펀드가 줄어들고 있고, 좀더 FI적인 투자를 하기위한 기관투자자들을 LP로 모으는 전략을 밀고 나가고 있는 펀드가 새로운 트렌드가 되어가고 있기 때문입니다. 예를 들어 ALPHA는 기관투자자들에게만 받겠다고 하고있고, 아직 공식적으로 발표되지는 않은 신규 VC 파트너도 기존 트랙션을 무기로 기관투자자들 중심의 펀드레이징을 할 예정이라고 알려주었습니다.

이러한 펀드들은 규모도 200억엔 미만으로 레이즈하여 기존에 LP 대응 및 위의 오픈이노베이션을 위한 팀이 필요했던 VC 펀드와 비교하여 좀더 효율적인 펀드 운영을 목표로 하고있는것으로 보입니다.

엑싯시장

올해 5월의 연휴인 골든위크 이후부터 이미 일본 VC들 사이에서는 올해의 IPO시장에 대한 비관적인 예측이 보였는데요, 평상시에는 이때 즈음하여 상장 허가가 몇십개사 정도가 나와야하는데, 올해는 5월 중순이 되어도 극소수의 상장만이 발표 되었었기 때문이죠.

이는 현재 그로쓰 시장의 부진과 주식시장의 돈이 대부분 프라임 시장에 몰리는것도 관계가 있지만, 일본 도쿄증권거래소가 내건 상장심사기준의 엄격화 및 상장후 5년 이내의 100억엔 벨류에이션을 넘어야 상장유지가 되는 요건등, 상장심사 자체가 불확실한 상황을 반영하고 있는것으로 보입니다.

그러한 상황에서 일본 스타트업은 M&A가 확대되고 있습니다. 지난주에 KH님이 소개하신 Upsider의 사례에서도 볼수 있듯이 일본 대기업의 대규모 M&A도 확대될 가능성이 있어보여, 앞으로 IPO아니면 큰 리턴을 얻기 어려웠던 일본의 스타트업 엑싯씬에서 큰 변화가 일어날것으로 보입니다.

마지막으로 제가 소속된 회사가 위 리포트를 작성한 SPEEDA와 함께 일본의 투자 시장에 관한 세미나를 9월에 한국에서 개최할 예정입니다. 관심있으신 분들은 한번 신청을 부탁드립니다.

https://event-us.kr/enablex/event/110000

의견을 남겨주세요