자체 액셀러레이터 프로그램을 강화하는 벤처캐피탈의 전략은 무엇일까?

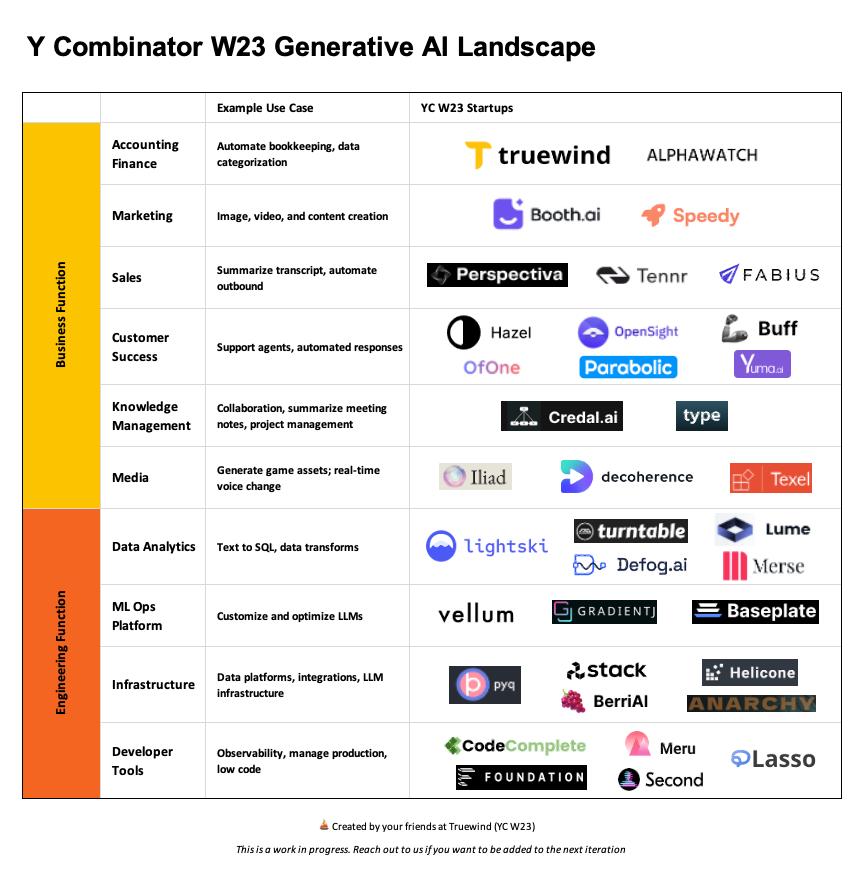

지난 주 수-목 양일 간 실리콘밸리 대표 액셀러레이터인 와이콤비네이터의 W23 배치의 데모데이가 개최되었습니다. 작년과 마찬가지로 올해도 100% 온라인으로 진행된 이번 행사는 배치에 참여한 264개 기업이 각 1분 씩 피치를 진행하는 형태로 진행되었으며, 벤처 혹한기와 와이콤비네이터 기업들의 고밸류 논란에도 불구, 약 3,000곳에 달하는 투자자들이 참여하며 여전한 YC의 인기를 실감케 한 행사였습니다.

실리콘밸리는 벤처캐피탈과 액셀러레이터의 분업 모델이 비교적 잘 자리잡은 곳입니다. 세콰이어캐피탈의 스타VC인 알프레드 린은 창업자의 역할은 ‘Product-Market Fit’이라는 스파크를 찾는 것이고, 벤처캐피탈은 그 스파크에 자본이라는 기름을 들이부어 활활 타오르게 하는 역할이라고 설명한 바 있습니다. 때문에 ‘Product-Market Fit’을 찾는 과정을 함께하는 ‘액셀러레이터’는 이미 ‘Product-Market Fit’을 찾은 창업팀에 투자하는 ‘벤처캐피탈’과 엄밀히 구분되는 영역이라는 인식이 일찍부터 자리잡아 왔습니다.

하지만 팬데믹을 거치며 실리콘밸리에서도 액셀러레이터와 벤처캐피탈의 경계가 희미해지고 있습니다. 이러한 움직임의 선봉에는 새로운 3세대 리더십이 자리잡은 세콰이어캐피탈이 있습니다. 세콰이어는 작년 3월 Sequoia Arc라는 자체 액셀러레이터를 선보이며 직접 극초기 기업 발굴 및 투자에 뛰어든 바 있습니다. 또한 시드 전문 투자사를 표방하는 NfX와 PearVC는 주요 대학교에 밀착한 자체 액셀러레이터 프로그램을 통해 20대 초반 창업자들을 선점하기 위한 경쟁을 펼치고 있습니다.

벤처캐피탈의 액셀러레이터 진출 사례

세콰이어캐피탈의 미국과 유럽사무소는 2022년 3월Arc라는 자체 액셀러레이터프로그램을 론칭하였습니다. 시드 및 프리시드 단계 스타트업을 대상으로 하는 이번 프로그램은 2023년 두 번째 배치 기업들을 모집할 계획입니다.

- 프로그램 기간: 7주

- 투자 금액: 최대 $1Mn

- 모집 빈도: 연 1회

- 배치 규모: 10 - 15개 기업

국내 스타트업 '동네(Dongnae)'의 투자자로 알려진 NfX는 네트워크효과를 실현하는 스타트업에 특화된 벤처캐피탈로 유명합니다. NfX가 내세운FAST 프로그램은 심사에서 출자까지 단 9일 안에 투자를 집행하는 시드투자 프로그램인데, 대학 별, 섹터 별 초기 창업자로부터 인기가 높습니다.

- 프로그램 기간은 별도로 없지만 NfX의 포트폴리오 모임 NfX Guild에 참여

- 투자 금액: $500K - $2Mn

- 모집 빈도: 상시 모집

도어대시의 시드투자자로 유명한 PearVC는 10년 째 PearX라는 자체 액셀러레이터 프로그램을 운영하고 있습니다. 특히 스탠포드 대학에 밀착해 재학생 창업자를 주로 타겟하는 해당 프로그램은 1년에 15개 내외 소수정예 스타트업만을 선발하는 것으로 유명합니다.

- 프로그램 기간: 14주

- 투자 금액: 최대 $250K - $2Mn

- 모집 빈도: 연 2회

- 배치 규모: 15개 내외 기업

액셀러레이터를 십분 활용하는 세콰이어캐피탈

와이콤비네이터의 초기 성공 사례로 언급되는 에어비앤비, 스트라이프, 드롭박스의 시리즈A를 리드한 곳은 모두 세콰이어캐피탈입니다.

- 세콰이어는 와이컴비네이터와 긴밀한 관계를 유지한 덕분에 해당 프로그램을 졸업한 가장 유망한 기업들의 투자 기회를 선점하며 큰 성공을 거둔 바 있습니다.

- 세콰이어캐피탈은 2009년부터 와이콤비네이터 기업들에 투자하는 펀드 조성에도 참여하며 ‘액셀러레이터를 지렛대삼은 딜 소싱 전략’을 적극 구사한 것으로 유명합니다.

세콰이어가 처음으로 자체 액셀러레이터 모델을 선보인 곳은 인도-동남아 지역입니다.

- 세콰이어캐피탈인디아는 2019년 Surge라는 자체 액셀러레이터 프로그램을 시작하여 현재는 8번 째 배치까지 진행하였으며, 프로그램을 졸업한 스타트업도 50곳이 넘습니다.

- 투자 금액이 기업 당 40억 원에 가까울 정도로 크다 보니 해당 지역의 초기 스타트업들은 모두 한 번 쯤 지원을 고민할 정도로 단기간 내 급성장한 프로그램이기도 합니다.

세콰이어가 인도-동남아에서 액셀러레이터를 직접 시작한 이유는 2009 - 2010년 사이 실리콘밸리에서의 성공 경험이 바탕이 되었습니다. 특정 지역의 창업생태계가 본격적으로 개화되는 시점에 보수적인 현지 투자자들이 초기 투자에 적극 나서지 않아 시장 불균형이 발생하는 경우가 많습니다. 이러한 진공 공간을 글로벌 브랜드를 가진 투자사가 액셀러레이터를 통해 채워나간다면 역량 있는 창업자들과 사업 초기부터 관계를 형성할 수 있는 이점이 생기는 것입니다. 세콰이어는 이러한 시장의 기회를 잘 포착하며 'Idea to IPO'라는 투자사의 비전을 몸소 실천해 온 것입니다.

VC 계열 액셀러레이터 최대의 적은 '시그널 리스크'

물론 단점도 있습니다. 벤처캐피탈과 연계된 액셀러레이터의 가장 큰 이슈는 ‘시그널 리스크’입니다. 만약 세콰이어의 Arc나 Surge 프로그램을 졸업한 기업이 다음라운드에서 세콰이어의 추가투자를 받지 못한다면 시장에서는 곧바로 ‘세콰이어가 알면서도 투자하지 않은 기업’이란 낙인이 생기게 됩니다. 아무리 프로그램이 독립적이고 투자에 영향을 미치는 요인이 다양하다고 설명하여도 추가 펀딩을 진행해야하는 스타트업 입장에서는 벤처캐피탈 계열 액셀러레이터로부터 투자를 받는 것은 항상 양날의 칼이 되는 것입니다.

- 와이콤비네이터도 초기에는 세콰이어, 론 콘웨이의 SV Angels, 유리 밀러의 DST 등 다양한 벤처캐피탈과 파트너쉽을 추진하였지만 2014년 와이콤비네이터의 대표에 오른 샘 알트만은 ‘독보적인 액셀러레이터가 되기 위해선 어떤 VC로부터의 영향력에서도 자유로워야 한다’는 판단에 따라 프로그램이 자체 자금만으로 자생력을 갖추기 시작한 2015년부터 외부 펀드와의 협업을 중단합니다.

- 올해부터 와이콤비네이터의 새로운 수장이 된 개리 탠이 가장 먼저 한 일도 와이콤비네이터 졸업 기업의 성장 단계에 투자하는 YC Continutity Fund를 분사하는 일이었습니다. 액셀러레이터의 본질인 '초기기업 육성'에 집중하는 것이 목적이라고 했지만 실상은 YC Continuity Fund로부터 투자를 받지 못한 스타트업의 누적된 불만과 이해상충을 해결하겠다는 의지로 평가됩니다.

벤처캐피탈과 액셀러레이터는 시너지가 큰 조합이지만 사업모델은 매우 다릅니다. 벤처캐피탈은 최대한 선택적이어야 하지만 액셀러레이터는 최대한 많은 기업을 받아들여 프로그램의 영향력을 키워야 하는 입장이기 때문입니다. 따라서 양 사 사이에는 항상 새로운 협업 시도가 이어지지만 이해상충, 내부 경쟁, 역선택 등의 논란이 생기며 얼마 못 가 협업이 자초되는 사례도 부지기수입니다.

최근 국내에서도 한국투자금융그룹이 액셀러레이터에 진출한 것처럼 벤처캐피탈과 액셀러레이터를 한 지붕에 두는 시도가 이어지고 있습니다. 과연 액셀러레이터와 벤처캐피탈의 협업이 국내에서는 어떤 시너지를 창출할 수 있을지가 앞으로의 흥미로운 관전포인트가 될 전망입니다.

[InsightEDGE] Y Combinator W23 배치 특집 (04/07, 유료)

- 지난 주 진행된 와이콤비네이터 데모데이 참관기를 공유합니다.

- 이번 배치에 참여한 스타트업 30곳의 피치슬라이드를 살펴보고 최근 어떤 스타트업들이 와이콤비네이터에서 주목받았고있는지 분석하였습니다.