2024년이 시작하고 벌써 두 달이 지났습니다. 2024년에 들어와서 의도적으로 블록체인 외의 다른 산업들에 관심을 가지려고 노력했고, 나름 재밌는 것들을 찾았습니다. 하지만, 블록체인 산업의 재밌는 프로젝트들에게도 계속해서 눈이 가더라구요. 그래서, 앞으로는 다시 간간히 흥미로운 블록체인 프로젝트들을 다뤄보려고 합니다!

프로젝트 선정의 경우. 상대적으로 주목을 덜 받지만, 저는 흥미롭다고 생각하는 것들을 고를 예정입니다. 내용은 제가 해당 프로젝트를 흥미롭게 생각하는 이유로 시작해서, 주요 디테일, 그리고 프로젝트의 미래를 상상해보는 식으로 끝날 것 같습니다. 주요 디테일의 경우, 사실상 백서를 번역하는 것이지만, 제가 생각했을 때, 프로젝트를 이해하는데 불필요한 내용은 뺴고, 중요한 내용은 좀 더 강조하는 식의 재구성을 거칠려고 합니다. 만약 재밌게 보셨다면, 주변에 공유해주시고, 혹시 다음에 보고 싶은 프로토콜이 있으시다면 저에게 알려주세요, 참고하겠습니다. 감사합니다!

1. 스테이블코인에 대해서

1.1 검증된 PMF

스테이블코인은 크립토 산업의 몇 안되는 검증된 PMF 중에 하나이다. 최근 발표된 Y Combinator의 Requests for Startups에도 블록체인/크립토 관련하여서 유일하게 Stablecoin Finance는 이름을 올렸다.

우리는 물리적 돈과 디지털 돈의 장점을 모두 가지고 싶다.

물리적 현금의 장점은 다음과 같다.

- Self-custodial: 내 바지 주머니 속에 지폐는 나의 것이다.

- Minimal counterparty risk: 국가가 부도나지 않는다면, 내 지폐는 가치를 가질 것이다.

- Fungible: 내 주머니 속에 $1는 당신의 주머니 속의 $1과 동일하다.

하지만, 삶에 대한 디지털의 지분이 늘어나고, 실질적 생활권 자체가 전 세계로 확대됨에 따라서, 당연히 물리적 돈의 단점도 부각되기 시작하였다.

?. 근데 이러한 문제는 기존의 핀테크로 해결되는거 아닌가?

사실, 이미 이제 물리적 현금을 가지고 다니는 사람은 없다. 전부 카드나 모바일 페이로 결제하고, 송금 및 투자도 모바일로 쉽게 가능하다. 하지만, 이러한 디지털 뱅킹의 발전은 분명히 물리적 현금의 단점은 보완하였지만, 기존 물리적 현금의 장점은 여전히 가지지 못한다.

- Self-custodial: 은행에 돈을 예치하게 되면, 실제로는 은행이 그 자산을 대신 보관하고, 관리하게 되고, 이는 은행의 운영 방식이나 안정성에 의존하게 만든다.

- Counterparty Risk: 은행에 돈을 예치하게 되면, 은행은 나의 거래 상대방이 되고, 그들의 재정적으로 어려워지면, 내가 나의 예금을 회수하는데 리스크가 될 수 있다.

- Fungible: 은행 A에 예치한 나의 돈과 은행 B에 예치한 나의 돈은 두 은행의 재정적 안정성에 따라서 fungible하지 않을 수 있다.

따라서, 우리는 기존 물리적 현금의 장점과 디지털 돈의 장점을 모두 갖춘 새로운 ‘돈’을 원하고, 스테이블코인이 그 역할을 해줄 것이라고 기대한다. 하지만, 실제로 스테이블코인은 이러한 역할을 해줄 수 있을까?

1.2 다양한 스테이블코인들 중에서도

이미 세상에는 다양한 스테이블코인 프로젝트들이 있다. 최근 주목받는 Ethana Labs처럼 크립토 네이티브한 자산을 담보로써 창의적으로 사용하는 프로젝트부터, 클래식하게 달러를 담보로 하여서 $USDC를 발행해주는 Circle까지 그 종류와 스펙트럼은 방대하다.

?. 만약, 통화 발행 시스템 자체를 다시 만들어보면 어떨까?

사회의 모습이 빠르게 바뀌고, 기존 인프라는 그걸 따라잡기 힘든 상황에서, 새로운 기술이 등장하였을 때, 기회는 발생한다.

- 우리의 경제적인 삶은 과거에 비해서 국경을 가리지 않고, 디지털 네이티브하다.

- 블록체인은 새로운 coordination layer이다.

→ 변화한 경제 생활에 맞는 돈을 만드는 시스템을 블록체인이라는 새 기술을 사용해서 처음부터 다시 만들어보면 어떨까?

오늘 소개할 프로젝트는 M^0 Labs의 M^0 프로토콜이다.

2. M^0 프로토콜을 알아보자.

2.1 TL;DR

- Rebuilding Monetary Stack

- Money Middleware

- New money issuance infrastructure

- 1) 블록체인이라는 새로운 협의 기술을 통해서 2) 새롭게 변화하는 금융의 모습에 알맞는 3) 화폐 생성과 관련된 주체들이 상호작용하는 새로운 시스템을 만드는 것.

2.2 내가 이해하는 바로는…

블록체인은 새로운 협업(coordination) 레이어이다. 전세계 사람들이 함꼐 사용할 수 있는 공유 컴퓨터 위에 올라간 변조하기 힘든 스마트 컨트랙트과 가치 표현 수단들을 이용하여 우리는 상대적으로 적은 신뢰를 필요로 한채로, 전세계의 누구와도 간편하게 협업할 수 있다.

M^0 Labs는 이 도구를 이용하여서 국경의 제한 없이, 상대적으로 신뢰를 덜 필요로 하고, 투명하고, 디지털 친화적인 통화 시스템을 새롭게 구축하고 싶어한다.

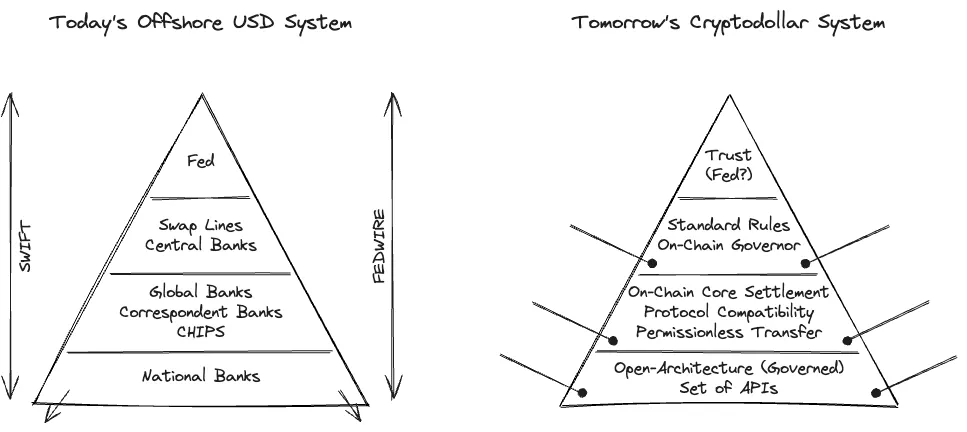

위 도표는 M^0 Labs의 Co-founder인 Luca Prosperi의 글에서 가져온 것인데, 기존의 연준, 중앙 은행, 기업 은행 등으로 이어지는 수직적 통화 발행 및 관리 시스템을 새롭게 재정의하려는 야망이 보인다.

그들의 팀 이름이 M^0 Labs인 이유도, 그들은 화폐의 유동성을 M1, M2, M3로 구분하는 것에 착안하여, 이들보다 더 근본적인 통화 레이어를 혁신하려는 목적에서 그렇게 지은 것이 아닐까 싶다.

2.3 USDC랑 다른 점

$USDC나 $USDT는 스테이블코인으로써 훌룡하지만, 단순히 은행 예치의 토큰화, 기존에 존재하는 금융 시스템 위에 프록시일 뿐이다. M^0 Labs는 단순히 프록시 레이어가 아닌, 그 하단의 통화 발행 및 관리 시스템 자체를 블록체인이라는 것을 통해서 새롭게 디자인하고 싶어한다.

여기서 한 가지 또 알 수 있는 점은 그들의 돈에 대한 접근 방식이다. 앞서 내가 스테이블코인이 크립토의 검증된 PMF라고 얘기한 것처럼, 대부분의 스테이블코인 프로젝트들은 돈을 프로덕트로 취급한다. 이와 달리, M^0 Labs는 돈을 인프라로 접근하려고 한다는 것이다.

M^0 백서에서는 stablecoin이라는 단어가 한번도 나오지 않는다.

2.4 나에게 M^0가 흥미로운 이유

- 야망이 크다: 단순히 스테이블코인을 만들겠다는 것이 아니라, 현재 사람들의 경제 생활에 맞는 통화 시스템(스택)을 새롭게 만들겠다는 야망 자체가 큰 것이 맘에 든다.

- 새로운 기술의 등장으로 인프라의 뒤쳐짐을 해결하려는 전형적 사례: 빠르게 변화하는 사회의 모습을 기존의 인프라가 따라잡지 못하고, 이를 새로운 도구로 해결하려는 공식은 역사적으로 성공한 인프라들의 전형적인 스토리 라인이다.

- 블록체인의 적절한 활용: 점차 살펴보겠지만, M^0 프로토콜은 통화 발행 및 관리와 관련된 여러 주체들이 상호작용하는 시스템이라고 볼 수 있다. 이때, M^0 Labs는 블록체인의 장점을 적절히 사용하지만, 블록체인을 과대평가하여서 모든 요소들을 온체인 상으로 구현하려는 실수를 저지르지 않는다.

3. M^0 이해하기

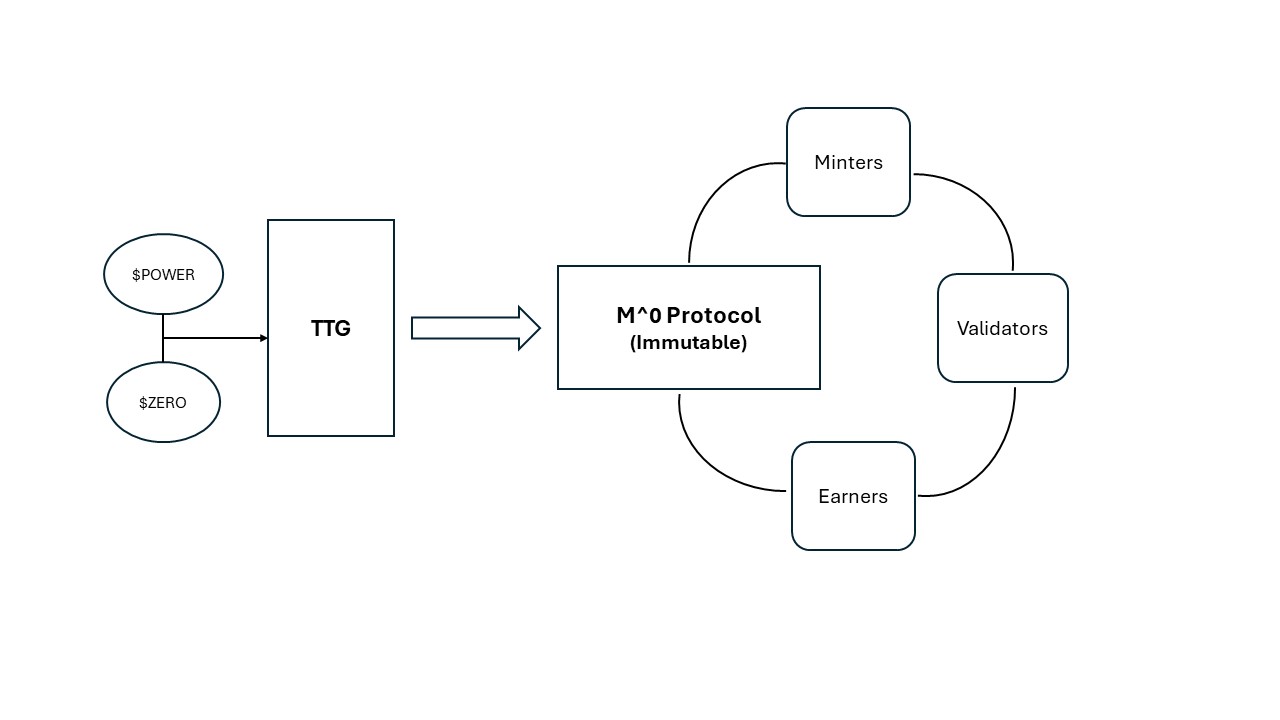

M^0는 크게 세 가지 구성요소로 이뤄져 있다고 말할 수 있을 것 같다.

- M^0 프로토콜: EVM 상에 존재하는 immutable한 스마트 컨트랙트들로, $M의 생성과 관리에 관여하는 주체들 간의 상호작용을 담당한다.

- M^0 Two Token Governor(이하, TTG) : M^0에서 새롭게 고안한 거버넌스 시스템으로, $ZERO와 $POWER라는 두 토큰 홀더들에 의해서 이뤄진다.

- M^0 생태계: M^0 프로토콜과 상호작용하는 주체들로, Minters, Validators, Earners가 여기에 해당한다. 해당 주체들은 TTG에 의해서 통과되어야만 참여할 수 있다.

M^0 프로토콜 자체는 하드 포크가 있지 않는 한, 불변하고, 이 말은 통화 발행 및 관리의 시스템 자체는 절대 변하지 않는다는 것이다. 다만, 그 시스템 자체에 인풋에 해당하는 여러 변수 값이나, 어떤 Minter를 포함시킬지 등은 TTG라는 온체인 거버넌스를 통해서 결정된다.

$M은 ERC20 토큰 형태의 가장 기초적인 가치 표현 수단의 원재료로, 이를 필요에 따라서 랩핑한 뒤에 스테이블코인으로 사용하여도 되고, 쓰임새는 무궁무진하다. 참고로, $M의 발행 및 관리는 TTG 거버넌스에 의해서 permissioned하게 진행되지만, $M의 사용은 permissionless하다.

4. M^0 프로토콜

4.1 Minter가 $M 발행하는 방법

Minter는 이름 그대로, M^0 프로토콜을 통해서 $M을 발행하는 주체인데, 이때 핵심은 ‘정해진 담보물’을 ‘정해진 방식’을 통해서 보관하고, 그 담보물의 가치보다 작은 $M을 생성할 수 있다는 것이다.

현재, 설정된 정해진 담보물은 단기 미국채(T-bill)이고, 정해진 방식은 독립된 특수목적기구(Orphaned SPV)에 보관하는 것이다. 이는 $M의 안정성과 신뢰를 위한 것으로 보인다.

앞서 언급한 것처럼, M^0 프로토콜은 스마트 컨트랙트의 모음이기 때문에, Minters는 각각의 메소드를 부름으로써 과정을 진행하게 된다. 그 중 가장 핵심이 되는 메소드는 다음과 같다.

Update Collateral 메소드

Minter는 $M을 발행하기 위해서 가장 먼저 Update Collateral 메소드를 불러서 자신의 오프체인 담보물(Orphaned SPV에 보관된 T-bill)의 양을 온체인 상에서 주장해야 한다.

?. 이때 Minter가 자신의 실제 담보물보다 더 큰 가치를 주장할 수 있지 않을까?

→ 이를 위해서 Validator라는 주체들이 존재한다. Validator들은 Minter들의 실제 오프체인 담보물과 그들이 Update Collateral 메소드를 통해서 주장하는 담보물의 양이 일치하는지 체크하는 역할을 수행한다. 만약, 문제가 없다면, Validator들은 자신의 서명과 함꼐 타임스탬프를 남긴다.

Minter들은 Update Collateral 과정을 성공적으로 완료하기 위해선 M^0 프로토콜에서 설정한 최소 Validator 서명 개수를 받아야만 한다. Minter는 주기적으로 담보물의 가치를 업데이트하기 위해서 정해진 주기(Update Collateral Interval)마다 Update Collateral 메소드를 필수적으로 불러야한다.

Propose Mint 메소드

Minter가 자신의 담보물을 인정 받은 후에는 $M을 발행하는 것을 시도할 수 있다. 이때 컨트랙트에서는, (해당 Minter의 기존의 벨행된 $M + 새롭게 발행하려는 $M) ≤ (Update Collateral에서 주장한 담보물의 가치 * Mint Ratio) 인지 체크한다.

이때 Mint Ratio는 $M이 over-collateralized되도록 유지하는 역할을 수행한다. 에를 들어, Mint Ratio = 0.9라면, Minter는 $100M을 담보로 가지고 있을 때, $90M의 가치에 해당하는 $M만 발행할 수 있다. 해당 체크가 통과되면, 최종적으로 Mint M 메소드를 통해서 실제로 $M을 발행할 수 있다.

이 외에도, 발행된 $M을 소각하는 Burn 메소드나, excess 오프체인 담보물을 회수할 수 있는 Retreive 메소드 등이 존재한다.

4.2 프로토콜 수수료

Minter가 지불해야하는 프로토콜 수수료에는 크게 Minter Rate와 Penalty Rate 두 가지가 있고, 여기서 발생하는 수수료는 Earner와 $ZERO 홀더들에게로 간다. 일단 먼저 각각의 수수료들에 대해서 알아보자.

Minter Rate

Minter Rate는 Minter가 $M을 발행한 순간(Mint M)부터 발행한 $M에 대해서 연속적으로 부과되는 수수료이다.

Penalty Rate

Penalty Rate는 Minter가 어떤 사정으로 인하여(채권 만기 등) 발행한 $M의 가치가 가지고 있는 담보물의 가치보다 클 떄 부과된다. 또한, 정해진 주기마다 Update Collateral을 부르지 않아도 Penalty Rate가 부여된다.

예시로 알아보기

가정은 다음과 같다.

- Mint Ratio: 90%

- Update Collateral Interval: 24hours

- Minter Rate: 5% APY (!0.00058% per hour)

- Penalty Rate : 0.02%

Day 1. 오후 3시 - Minter, Update Collateral(담보물: 100) 호출 / 기존 발행된 $M: 0

Day 1. 오후 11시 - Minter, Propose Mint & Mint M 통해서 새롭게 90 $M 발행

Day 2. Minter 까먹고 Update Collateral 호출 안함.

Day 3. 오후 1시 - Minter, Burn(소각할 $M: 50.042) 호출.

→ 이때 총 부과되는 페널티는 다음과 같다.

- Mint M 이후로 38시간이 지났기 때문에, Minter Rate에 의한 총 $M은 100 * (1 + 0.0000058 * 38) = 100.02204

- Day 2때 Update Collateral을 한 번 놓쳤기 때문에, Penalty Rate를 부과한 총 $M = 100.02204 * (1+ 0.0002 * 1) = 100.042

최종적으로 50.042를 소각함으로, 최종 $M의 양은 50이다.

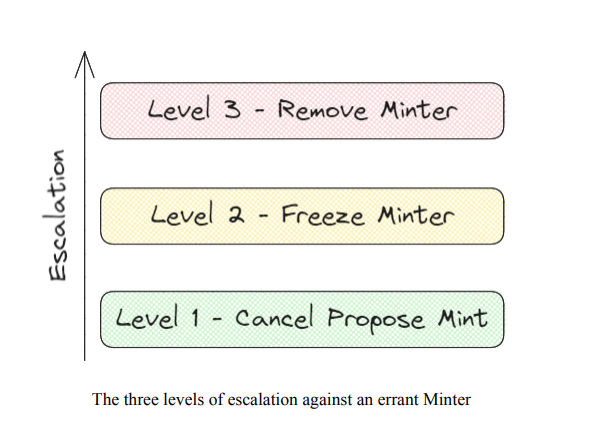

4.3 악의적인 Minter를 막는 방법

악의적인 Minter를 막는 방법은 크게 세 가지가 존재한다.

- Cancel 메소드 by Validator: Validator는 Minter의 특정 Mit M 메소드 콜이 잘못되거나, 악의적이라고 판단될 시에 취소시킬 수 있다.

- Freeze 메소드 by Validator: Validator는 특정 Minter가 악의적이라고 판단될 시에 일정 기간동안 Minter의 활동을 중지할 수 있다.

- 리스트에서 제거 by TTG: 가장 강한 조치로, M^0의 거버넌스 시스템인 TTG를 통해서 $POWER 홀더들은 투표를 통해서 특정 Minter를 M^0에서 추방할 수 있다.

5. M^0 Two Token Governor (TTG)

TTG는 M^0 프로토콜과 함께 M^0의 전체 그림에서 큰 축을 담당하고 있는데, M^0 프로토콜이 Immutable한 부분을 담당한다면, TTG는 거버넌스를 통해서 이 시스템에 들어가는 가변적인 인풋 값을 정하는 역할을 수행한다.

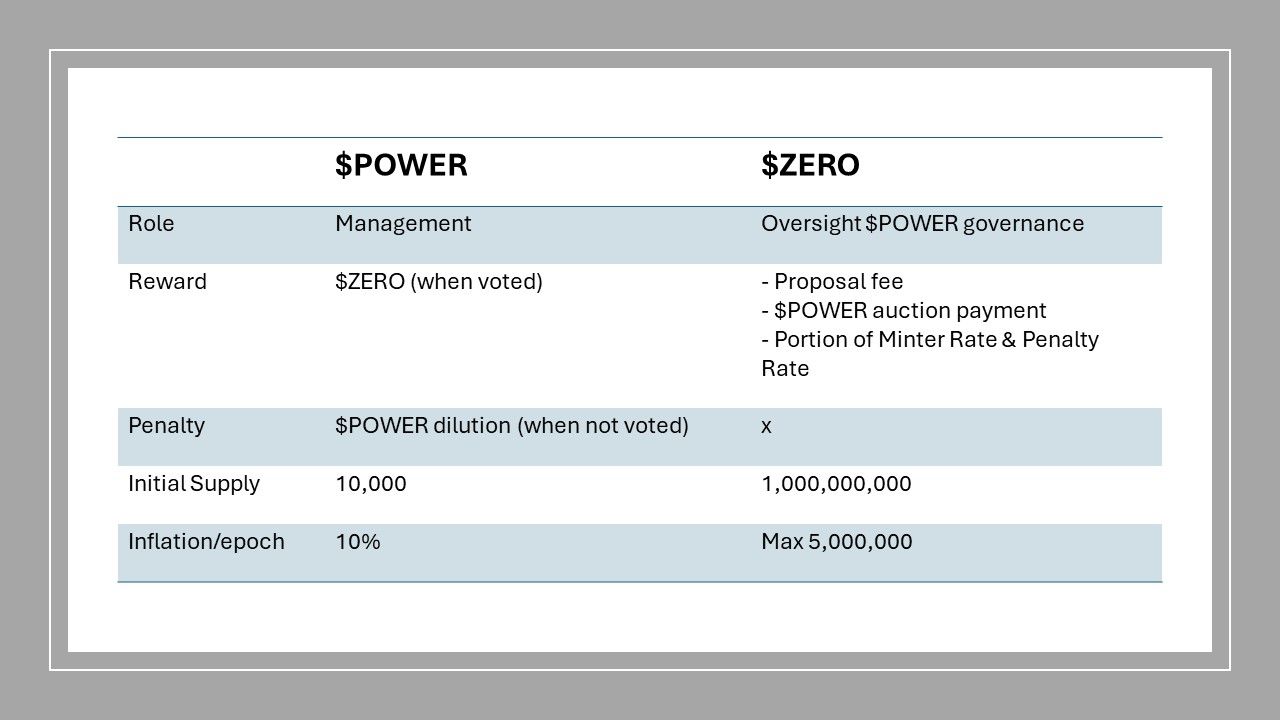

Two Token Governor라는 이름처럼, $POWER와 $ZERO라는 두 가지 토큰 홀더들에 의해서 온체인 거버넌스가 진행되고, $POWER 홀더들이 전반적인 거버넌스를, $ZERO 홀더들은 $POWER 홀더들을 감시하는 역할을 수행한다고 볼 수 있다.

5.1 운영방식

TTG는 30일이라는 Epoch 단위로 진행되고, 각 Epoch는 다시 전반 15일의 Transfer epoch, 그 이후 15일의 Voting epoch로 나눠진다. Transfer epoch 동안에는 $POWER 홀더들이 자신의 토큰을 위임하거나, 다른 사람에게 전송하거나, 구매할 수 있고, 그렇게 확정된 voting power를 통해서 Voting epoch에서 실제 투표가 진행된다.

5.2 프로포절의 종류

일단, 먼저 모든 변수 값이 TTG에 의해서 결정되는 것은 아니고, 태초부터 immutable인 값들도 있다. 예를 들어서, Epoch 길이, $POWER & $ZERO 초기 수량과 인플레이션율 등은 수정이 불가능하다.

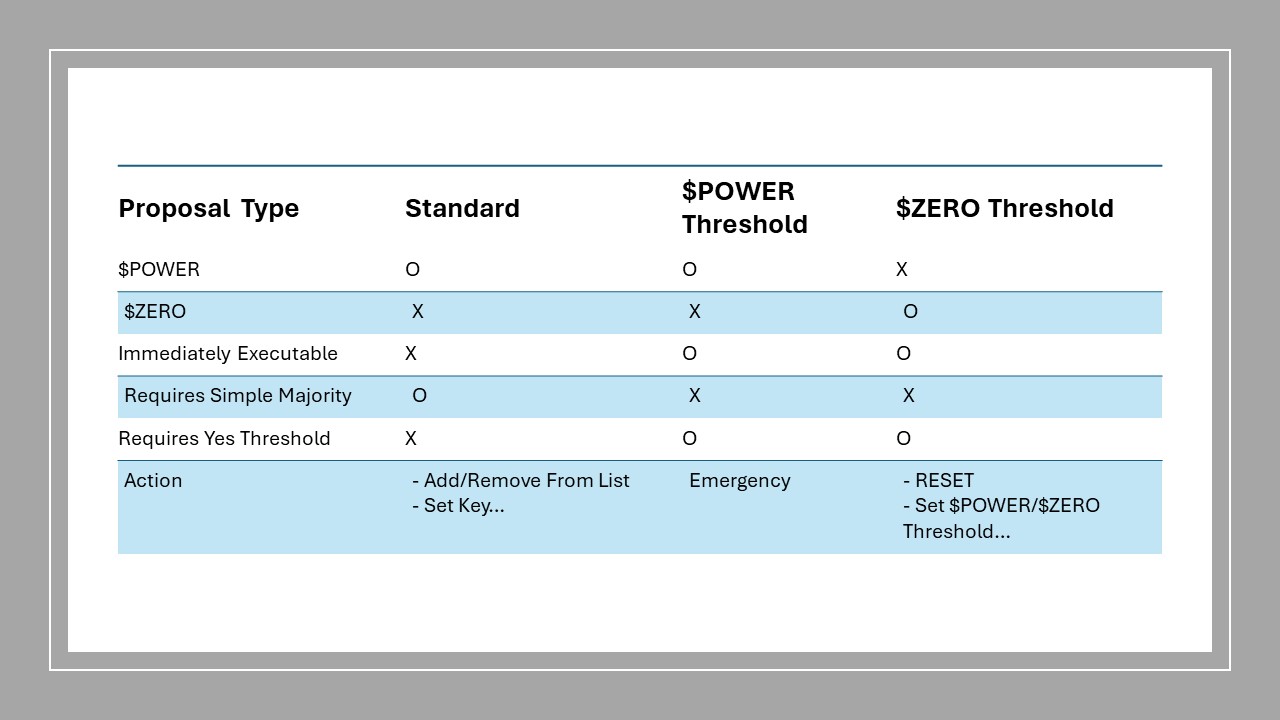

이를 제외하고 TTG에 의해서 처리되는 프로포절은 크게 세 가지 종류로 나눠서 볼 수 있다.

Standard Proposal

가장 기본이 되는 프로포절로, 앞서 언급한 epoch에 따라서 진행된다. $POWER 홀더들이 투표를 하게 되고, 최소 정족수 없이 과반수 이상이 동의할 시에 처리된다.

참고로,TTG의 모든 안건들은 최소 정족수가 없고, Abstain이나 NoWithVeto 선택지가 존재하지 않는다.

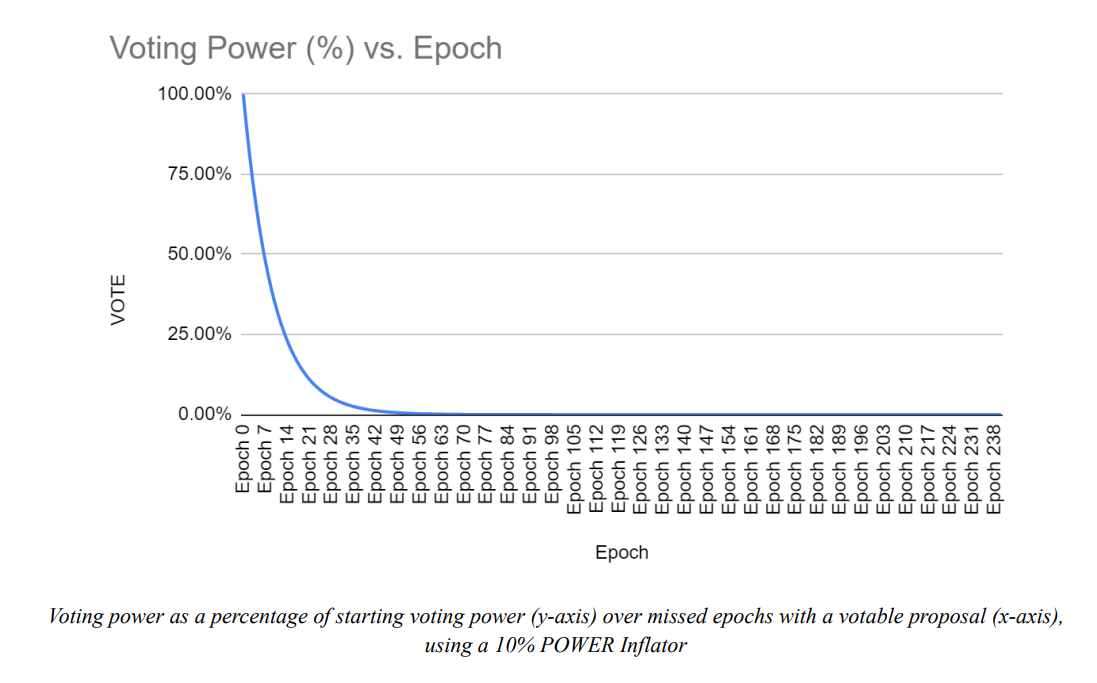

$POWER 홀더들의 경우, Standard Proposal은 필수로 참여해야하는 업무이고, 참여 안할시에는 페널티가 존재한다. $POWER와 $ZERO 인플레이션은 해당 epoch에 투표에 참여한 $POWER 홀더들에게만 제공되기 때문에, 투표에 참여하지 않게 되면 자연스럽게 dilution에 의해서 가치를 잃는 현상이 발생한다.

Standard Proposal이 아닌, 다른 프로포절들에 대해서는 참여 의무가 없다.

$POWER Threshold Proposal

Standard Proposal과 $POWER Threshold Proposal의 가장 큰 차이점은 1) 단순 과반수가 아닌, TTG에 의해서 설정된 $POWER 임계치를 넘겨야 통과되고, 2) 해당 임계치를 넘기는 즉시 실행된다는 점이다. 이는 $POWER 홀더들이 급하게 어떤 변수의 값을 조절해야하는 비상 상황에서 쓰이게 된다.

$ZERO Threshold Proposal

유일하게 $POWER 홀더가 아닌, $ZERO 홀더들이 참여하는 프로포절의 종류로, Reset, $POWER & $ZERO 임게치 설정이 해당 카테고리에 포함된다. 여기서 주목할만한 프로포절은 ‘Reset’인데, 해당 기능을 통해서 $ZERO 홀더들은 $POWER 홀더들이 거버넌스를 잘 하고 있는지 감시하고, 힘을 빼앗을 수 있는 권리를 가진다.

만약, 현재 $POWER 홀더들이 거버넌스를 제대로 하고 있지 않다고 판단하면, $ZERO 홀더들은 Reset 프로포절을 통해서 새로운 버전의 $POWER를 민팅해서 $ZERO 홀더들이 자신의 지분만큼 가져가서, TTG의 새로운 주인이 된다. 즉, 기존의 $POWER 홀더들을 대신하여서 $ZERO 홀더들이 새로운 시대의 $POWER 홀더가 되는 것이다. 이는 마치 감시하고 있다가 너무 못하면, ‘답답하니 내가 뛴다’와 같은 메커니즘이라고 볼 수 있다.

5.3 $POWER & $ZERO

$POWER

앞서 언급한 것처럼, $POWER는 메인 거버넌스 토큰이라고 볼 수 있다. 다른 프로젝트와 차별화되는 점은, 거버넌스 불참에 대한 페널티를 dilution을 통해서 부여한다는 점이다. $POWER의 초기 수량은 10,000개이며, 매 epoch(약 30일)마다 10%의 인플레이션율에 의해서 새로운 $POWER가 발행된다. 따라서, 약 6 epoch(6달) 동안 거버넌스에 참여하지 않는다면 45%의 voting power를, 12 epoch 동안 참여하지 않으면 약 70%의 투표권을 잃게된다.

이때, $POWER 홀더들의 거버넌스 참여에 대한 보상은 $ZERO로 제공되는데, 각 epoch마다 인플레이션에 의해서 새롭게 발행되는 최대 5,000,000개의 $ZERO를 투표에 참여한 $POWER 홀더들끼리 pro-rata로 가져가게 된다. 만약 해당 epoch에서 새로운 standard proposal에 제안되지 않는다면, 별도의 인플레이션은 발생하지 않는다.

각 epoch마다 10%의 인플레이션에 의해 새롭게 발행되는 $POWER 중에서 기존 $POWER 홀더들의 거버넌스 불참에 의해서 unclaimed된 $POWER는 duction auction 방식을 통해서 판매된다. $POWER를 다른 사람에게 위임할 수도 있는데, 이때 $POWER 인플레이션은 위임인이 그대로 가져가고, $ZERO 보상은 수임인이 가져간다.

$ZERO

$ZERO는 $POWER에 비하여 패시브한 거버넌스 참여를 필요로 하지만, 1) $POWER 홀더를 최종적으로 교체햘 수 있는 권한과 2) 토큰을 보유함으로써 M^0에서 발생하는 수익의 일부를 얻을 수 있다. 교체 권한은 앞서 언급하였던, $ZERO Threshold Proposal 중에서 ‘Reset’이라는 프로포절을 통해서 가능하다.

$ZERO 홀더들이 받게 되는 경제적 보상은 위의 표에서 언급한 것처럼, Standard Proposal을 제안할 때 필요한 수수료, unclaimed $POWER 옥션 수익, Minter들의 수수료의 일부이다. $ZERO 역시 위임이 가능한데, 이때 수임인이 갖는 경제적 인센티브는 따로 존재하지 않는다.

6. M^0 생태계

M^0 생태계의 참여 주체는 크게 Minters, Validators, Earners로 구별해서 볼 수 있다. 특정 주체가 여기에 참여하기 위해선 TTG의 프로포절을 통과하여야만 한다.

6.1 Minters

Minters는 앞서 설명한 M^0 프로토콜을 통해서 담보물을 예치하고, $M을 새롭게 발행하는 역할을 수행한다. 그들이 이러한 행동을 할 경제적 인센티브는 담보물의 이자와 $M의 Minter Rate의 스프레드 차이이다. 예시를 통해서 살펴보자.

예시로 알아보기

가정은 다음과 같다.

- T-bill 이자율: 5%

- Mint Ratio: 90%

- Minter Rate: 4%

- Admistrative Buffer: $10,000 (Admistrative Buffer의 경우, Minter가 비활성화되거나, 퇴출되었을 때 남은 담보물 처리와 관련된 업무를 진행하기 위한 예비 비용이다.)

나는 담보물로 $1,000,000의 T-bill을 예치하고, 이에 따라서 최대 $900,000(Mint Ratio: 90%)에 해당하는 $M을 발행할 수 있다. 이때 $M을 $1의 가치로 판매하였다고 가정하면,

→ 총 투자 금액: $1,000,000 - $900,000 + $10,000 = $110,000

→ 수익: $1,000,000 * 0.05 - $900,000 * 0.04 = $14,000

→ ROE: $14,000 / $110,000 = 12.7% >> 5%

해당 수익에서 볼 수 있는 것처럼, Minter 입장에서는 Mint Ratio가 높고, Minter Rate가 낮으면 수익이 증가하고, M^0에 참여하는 것이 더 매력적이다. 다만,

- Mint Ratio가 너무 높게 설정되면, 담보물의 가치가 과대평가되서 over-collateralized가 깨질 수 있기 때문에 조심해야 한다.

- Mint Rate가 너무 낮으면, 후에 알아볼 Earner와 $ZERO 홀더들의 보상이 감소할 수 있고, 이 역시 전체 생태계에 영향을 미칠 수 있기 때문에 주의해야한다.

6.2 Validators

Validators들은 Minter들의 오프체인 담보물의 감시 및 평가하고, 악의적인 $M 민팅을 막는 역할을 수행하는 등, M^0의 보안을 담당하고 있다. Validator와 Minter 간의 경제적 이해관계는 워낙 복잡하고, 어려울 수 있기 때문에, 따로 온체인이 아닌, 오프체인 상에서 알아서 계약을 통해서 진행하도록 한다. 에를 들어, 특정 Minter는 3개의 Validator 업체와 계약을 통해서 자신의 SPV를 감사하고, 이에 따른 서명과 탕미스탬프를 제공하는 계약을 맺을 수 있다. 백서에서 언급된 것처럼, 이후에는 온체인 서명, 악의적인 $M 민팅, 오프체인 담보물 감사 등 각 역할에 특화된 Validator들이 나올 수도 있을 것 같다.

6.3 Earners

Earner는 많은 양의 $M을 보유하는 거래소와 같은 대형 기관급의 주체에 해당한다. Earner들은 앞서 언급한 프로토콜 수수료인 Mint Rate와 Penalty Rate의 일부를 보상으로 받는 대신에 1) Minter들이 새롭게 발행하는 $M에 대한 꾸준한 수요의 근원 역할을 수행하고, 2) 경제적 차익거래를 통해서 $M의 가치를 유지시켜주고, 3) $M에 대한 깊은 유동성을 제공한다.

7. 마무리하며

7.1 리스크

모든 크립토 프로젝트가 그러하듯, 리스크는 항상 존재한다.

Validator

먼저, Validator들의 성능이다. M^0 프로토콜에 참여하는 Validator들은 얼마나 잘 Minters를 감시할 수 있을까? 만약, 특정 Minter와 Validator가 작당모의를 한다면?

사실 이는 애초에 막을 수 없다. 이러한 리스크는 ‘Circle과 그의 회계장부를 감사하는 회계법인이 작당모의한다면?’을 검증하는 것과 같은 처지이다. 다만, 이러한 비교에서도 M^0은 보안적으로 몇가지 장점이 존재한다.

- 일단 먼저 TTG의 결정에 따라서 최소 서명 갯수를 늘리면, 악의적인 Minter가 섭외해야하는 Validator의 수가 늘어나기 때문에 악의적인 행동에 대한 경제적 인센티브가 줄어든다.

- 또한, 모든 Validator들의 승인은 서명과 타임스탬프로 남기 때문에, 이후에 어떠한 Validator가 언제 잘못 감사를 하였는지가 immutable하게 기록된다는 점도 악의적인 작당모의를 할 동기를 낮춰준다.

- 마지막으로, 만약 특정 Validator가 다른 Minter와 Validator가 작당모의하였다는 것을 발견한다면, 이후 Freeze 메소드나 $POWER 홀더들에게 이를 알림으로써, 해당 악의적인 주체들을 추방시킬 수 있다.

이러한 이유로, 나는 기존의 시스템보다도 M^0 프로토콜의 통화 발행 주체에 대한 감시 메커니즘이 더 우월하고 안전하다고 생각한다.

새로운 거버넌스 메커니즘의 부작용

TTG는 분명히 새로운 거버넌스 메커니즘이기 때문에 우리가 알지 못하는 부작용이 있을 수 있다. 특히, Reset 프로포절의 경우, 굉장히 새롭게 떄문에, 어떠한 리스크 벡터가 없을지 잘 고민해봐야한다.

예를 들어, $ZERO 홀더들이 Reset 프로포절을 남발할 가능성은 없을까? 생각해보면, 이는 높지 않은데, 그 이유는 $ZERO 홀더들은 $POWER 홀더에 비해서 적게 일하고, 충분한 경제적 보상을 받아가기 때문이다. 따라서, 나의 생각에 $ZERO 홀더들은 최대한 Reset 프로포절을 통과시키지 않고 싶을 것이고, 정말 어쩔 수 없는 상황에서만 Reset을 하고 싶을 것이다.

이 외에 내가 가지고 있는 궁금증은 다음과 같다.

- 초기 $ZERO는 어떻게 분배될 것인가? 인플레이션에 의해서 발행되는 이후 $ZERO들의 경우, $POWER 홀더들, 또는 $POWER의 수임인들에게 일차적으로 가게 된다. 그렇다면, 최기 $ZERO distribution demographic이 어떻게 구성되냐가 중요해지지 않을까 싶다.

- 성의없는 거버넌스 참여를 disincentivize할 수 있을 것인가? 만약 $POWER 홀더들이 단순히 페널티를 피하기 싫어서 매 투표마다 생각하지 않고, YES로 밀어버린다면?

- $ZERO 홀더들이 Reset을 통과시킨 상황이라고 가정하였을 때, 과연 해당 $ZERO 홀더들의 구성은 M^0 프로토콜의 거버넌스를 이끌어나갈 충분한 능력이 있을 것인가? 대부분 토큰 가격을 보고 들어온 short-handed 트레이더들이라면?

- M^0 생태계 참여자(Minter, Validator, Earner)들이 대형 $POWER 홀더가 되었을 때 과연 문제가 있을 것인가? 내가 해당 참여자라면, 많은 $POWER를 보유하여서 여러 M^0 프로토콜의 변수 값에 영향을 미치고 싶을 것 같다. 이러한 인센티브는 물론 $POWER의 가격을 올리는데도 도움이 되겠지만, 전체적인 프로토콜의 중립성에 영향을 미칠수도 있을까?

7.2 총평

M^0은 새 시드에 걸맞는 통화 발행 시스템을 0에서부터 다시 만들려고 하는 매우 야망 넘치는 팀이다. 그들의 프로토콜의 설계를 보면 매우 미니멀하고, 기존의 스테이블코인 프로토콜들을 반면교사삼으려는 노력들이 보인다. 이제 지켜볼 부분은 1) 어떤 Minter, Validator, Earner들을 M^0 Labs 팀이 초기에 부트스태리핑할 수 있을지, 2) 그리고 M^0을 기반으로 하여서 그 위에 어떤 서비스들이 쌓일지이다.

TTG라는 거버넌스 메커니즘을 얘기하지 않을 수 없다. 기존에도 듀얼 토큰 거버넌스 모델의 시도들은 꾸준히 있었지만, TTG는 그중에서도 매우 창의적이라고 볼 수 있다. 물론, 주의할 점은 M^0 프로토콜의 TTG의 경우, 거버넌스로 결정하는 값들이 매우 구체적인 변수 값이고, 수치들이기 때문에 해당 메커니즘이 모든 온체인 프로젝트에 적합하다고는 얘기할 수 없을 것이다. M^0 Protocol과 TTG의 조합은 코드에 의한 immutability와 거버넌스에 의한 mutability의 적절한 밸런스라는 측면에서 개인적으로 어떤 식으로 흘러갈지 매우 기대가 된다.

의견을 남겨주세요