급작스러운 대통령의 비상계엄 선포 및 해제로 국내증시가 한차례 더 밀린 상황에서 저평가 종목은 계속 쌓이고 있는 모습입니다. 하지만, 국내증시가 바닥구간에 진입중이라는 판단에는 변함없는 만큼 현 시기를 좋은종목을 모아갈 시기로 활용할 수 있다고 생각됩니다. 기아는 기존 저평가 모멘텀에 밸류업 공시까지 나온 만큼 부담없이 담아갈 수 있는 종목 중 하나입니다.

12월 3일에 나온 밸류업 공시를 보면, 매출과 수익성 및 주주환원 관련해서 내년부터 2027년까지의 가이던스와 정책을 제공한 부분이 핵심입니다.

2027년까지의 매출은 연평균 10%수준의 성장목표를 제시했고, 이를 위한 판매계획으로 2027년 400만대의 판매량 타겟을 설정하였습니다. 이를 위한 전략으로 제품경쟁력 강화 및 신사업 다각화 등을 시행할 것으로 보입니다. 주주환원 관련해서는 TSR(총주주환원율)을 기존 30%에서 내년부터 35%로 상향하고 ROE 15%이상을 목표로 설정, 배당성향도 20%에서 25%로 상향조정 하였습니다. 최소배당금으로는 5,000원을 제시했는데, 현 주가 기준 5%이상의 시가배당률 입니다.

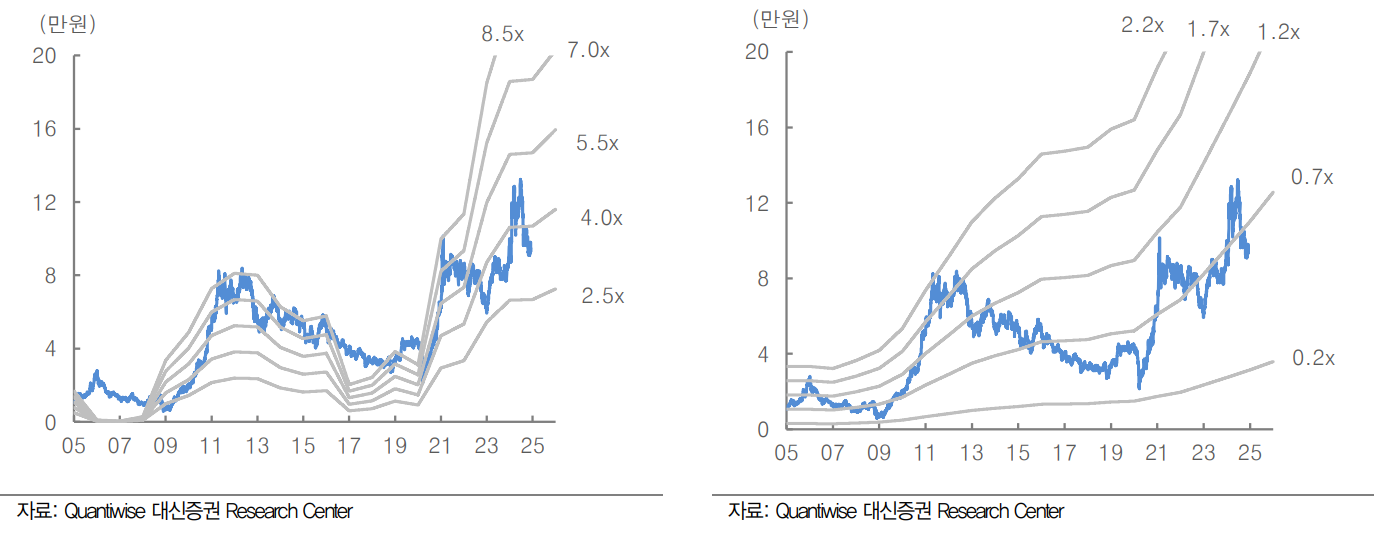

코리아 디스카운트 심화로 저평가 종목이 많기는 하지만 기아는 그중에서도 특히 저평가가 심한 종목 중 하나입니다. PER 4배이하 수준에 PBR은 0.7배 이하로 역사적 밴드상에서도 하단에 위치해 있습니다. 목표한 성장률에 미달한다고 하더라도 주주환원 만으로 저평가 모멘텀은 명확한 상황입니다.

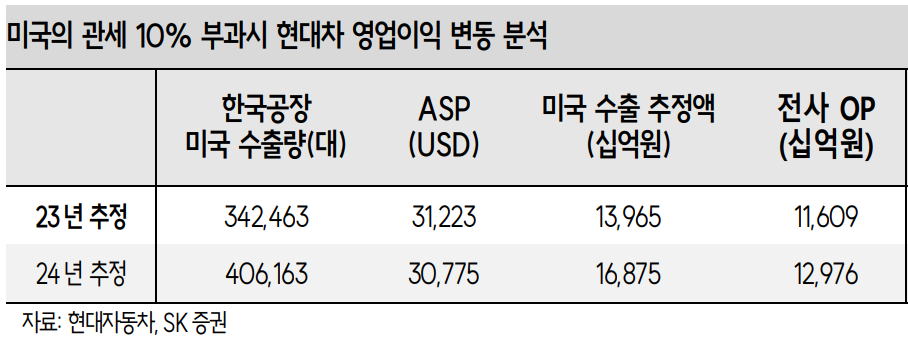

미국의 관세부과 리스크로 주가가 악영향을 받았는데, 미국관세가 10%부과되는 가정으로도 주가의 현 위치는 과도한 부분이 있습니다. 기아의 작년 미국 수출 추정액은 14조원인데, 트럼프정부에서 10%의 관세를 부과하고 그 충격이 모두 반영된다고 가정해도 영업이익 감소는 12%내외로 전망됩니다. 또한, 기아의 조지아 공장 확대 생산과 메타플랜트 공장 가동 등으로 관세영향은 꾸준히 줄어들 것으로 기대됩니다.

기아의 3분기 실적의 경우 물량감소와 품질비용 증가로 시장 기대치를 하회했으나 품질비용 부문만 빼면 양호한 수익성이 유지되었습니다. 최근 원/달러 환율이 꾸준히 우상향을 보이는 만큼 환율상승에 의한 수익채산성 개선도 긍정적인 요인입니다.

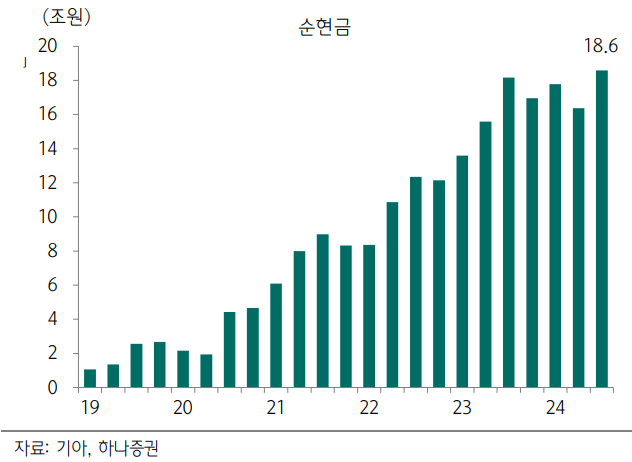

기아는 장기간의 견조한 이익을 바탕으로 상당수준의 순현금을 쌓아왔습니다. 이는 기업의 안정성을 높이는 요인이며 향후 주주환원정책을 원활히 시행할 수 있는 동력으로 작용합니다. 3분기말 기준으로 자기자본은 52.3조원으로 전년말대비 5.7조원 증가하였고, 부채비율은 전년말대비 5.7%p 개선된 67.5%를 기록하여 펀더멘탈도 좋은 수준을 유지하고 있습니다.

일봉차트상 하락추세를 올해 말 돌려내고 단기 다중바닥을 만들어가는 흐름이 보여집니다. 9만원후반대의 매물을 돌려내면 좀 더 가벼운 상승도 기대할 수 있어 보입니다. 아직 저항이 있는 위치이기는 하지만, 중장기적 관점에서 모아가기에는 적당한 위치로 판단됩니다.

의견을 남겨주세요