지난 뉴스레터에서 이어집니다.

이번에 다뤄볼 것은 숏폼 소셜 미디어 플랫폼 틱톡(TikTok)에서 운영하는 이커머스 서비스, 틱톡샵(TikTok Shop)입니다. 틱톡샵은 동남아시아 일부 지역에서 이커머스 서비스를 제공하기 시작한 지 약 1년 만에 기존 이커머스 위계를 박살 내며 빠르게 성장하고 있었는데요. 10월 중 틱톡샵이 인도네시아에서 퇴출당하고, 말레이시아나 베트남에서 “우리도 퇴출할 수 있어” 하는 모습을 보이며 긴장감을 이어 나가고 있습니다.

전 세계를 휩쓰는 틱톡

최근 동남아시아뿐 아니라 미국, 한국 등 전 세계적으로 유행하고 있는 숏폼 컨텐츠 플랫폼 틱톡은 특히 젊은 층에서 더 큰 인기를 끌고 있으며, 한국 드라마나 케이팝의 인기에 틱톡 챌린지가 크게 기여했다는 분석도 있는 만큼 한국에도 거대한 영향을 끼치고 있습니다. Lil Nas X, Armani White와 같이 틱톡을 통해 성장한 가수들이나, Golden Hours처럼 틱톡을 잘 이용하여 빠르게 인지도를 높인 곡들까지, 최근 ‘얼마나 틱톡을 잘 사용하느냐’는 온라인 마케팅 능력에 매우 큰 비중을 차지하고 있습니다.

한국에서도 초기에 유튜브 광고 중 7할은 틱톡이라고 할 정도로 엄청난 광고를 쏟아 부었고, 초기 평판은 전반적으로 부정적이었어요. 하지만 점차 숏폼 비디오 콘텐츠와 챌린지가 메인스트림이 되어감에 따라 많은 개인과 기업들이 틱톡을 사용하게 되었죠. 특히 케이팝이 해외 팬들에게 선풍적인 인기를 끌면서 역으로 쉽게 따라 하기 좋은, ‘챌린지가 가능한 안무’여야 바이럴해지는 상황이 되었죠. 아직 틱톡이 어려운 분들께서는 한창 UCC가 유행할 때 원더걸스의 텔미를 생각하시면 될 것 같아요. 그게 전 세계적인 트렌드가 된 거죠.

틱톡은 인도네시아를 어떻게 잡아먹고 있었나

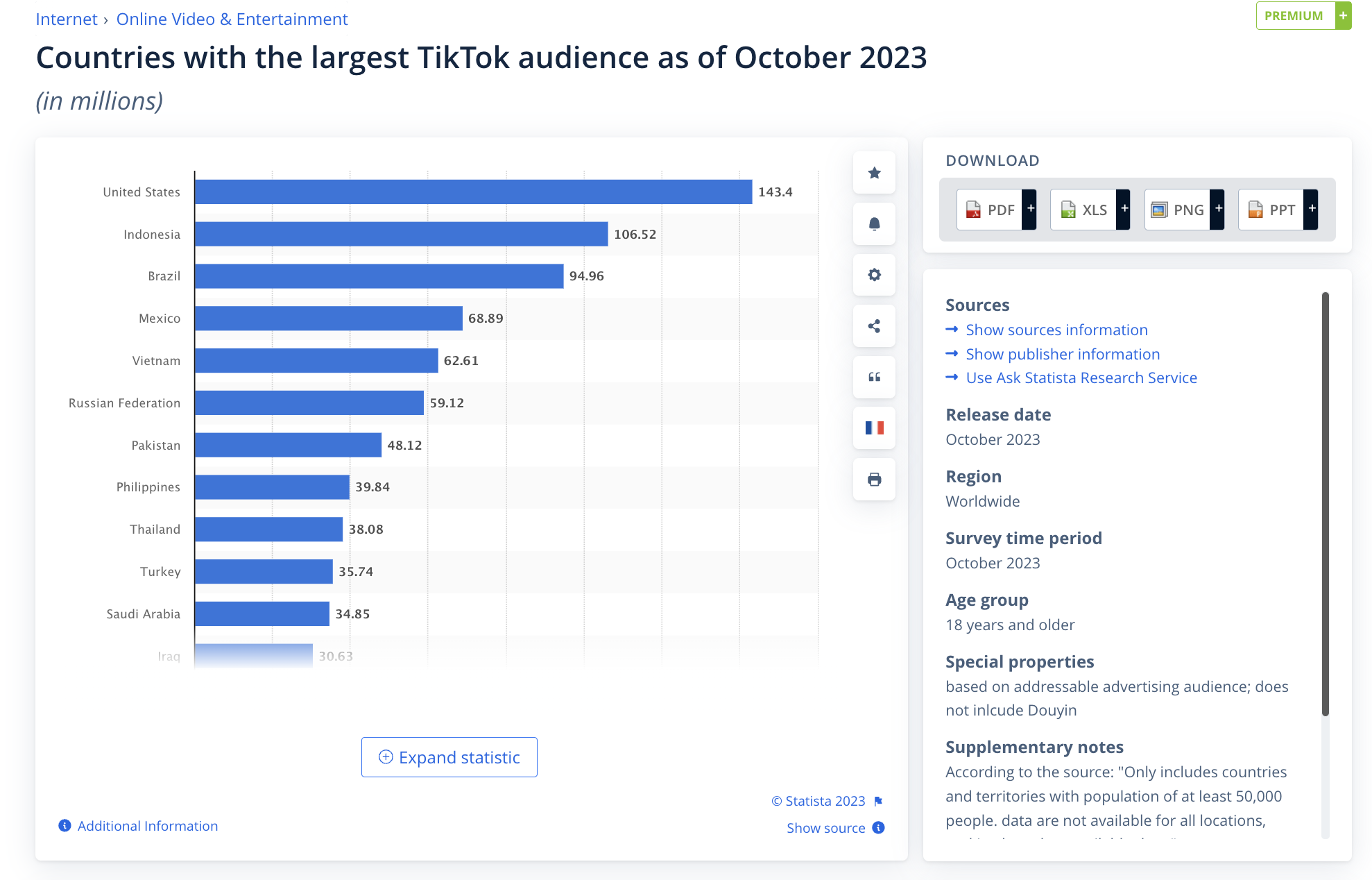

틱톡의 가장 큰 유저풀은 미국이지만, 인도네시아 역시 무시할 수 없습니다. Statista의 통계에 따르면 인도네시아가 전 세계 틱톡 사용자 숫자 중 2위를 차지하고 있습니다. 아직 인당 소비력이 크진 않지만, 규모를 생각했을 때 절대 간과할 수는 없는 유저풀이죠. 특히 젊은 유저층이 많은 동남아시아, 그리고 인도네시아는 틱톡이 앞으로 잡고 가야 할 유저풀입니다.

이미 중국 내에서는 2018년도부터 중국 국내용 틱톡인 도우인(Douyin)을 통해 크리에이터들이 활발하게 제품판매를 하고 있었고, 충분한 노하우를 기반으로 틱톡은 드디어 2021년 1분기부터 몇몇 국가에 틱톡샵을 런칭하기 시작했고, 그중 하나가 인도네시아였어요. 동남아시아에서는 인도네시아, 베트남, 말레이시아, 필리핀, 싱가포르, 태국 총 6개 국가에서 틱톡 샵을 사용할 수 있었습니다.

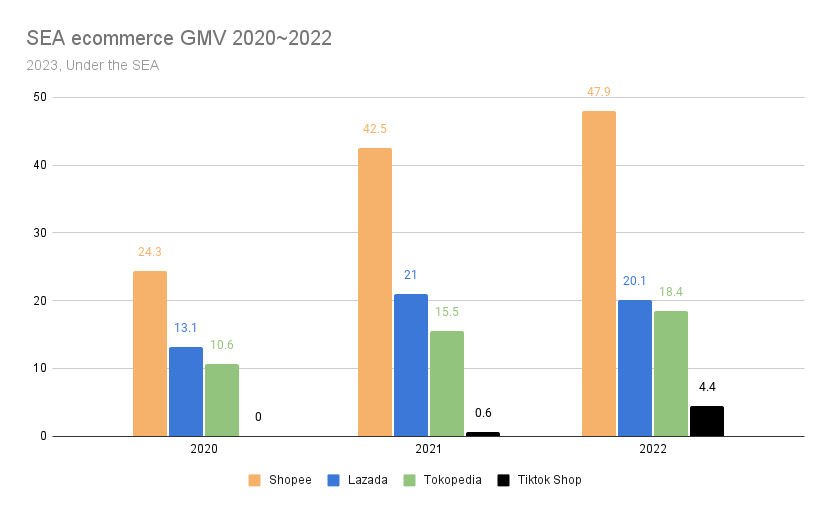

2022년까지의 동남아시아 주요 이커머스 플레이어들의 GMV(Gross Merchandise Value, 거래량)을 보면 틱톡이 전체 시장의 약 4.5% 정도의 마켓쉐어를 빠르게 가져가며 꽤 봐줄 만하게 성장하는 것을 확인할 수 있습니다만, 오히려 전체 시장의 파이가 커지면서 쇼피(Shopee)의 거래량이 엄청 빠르게 성장하고, 인도네시아 내에서만 서비스하는 토코피디아(Tokopedia)가 동남아시아 여러 국가를 상대로 서비스하는 라자다(Lazada)와 겨루는 모습을 볼 수 있습니다.

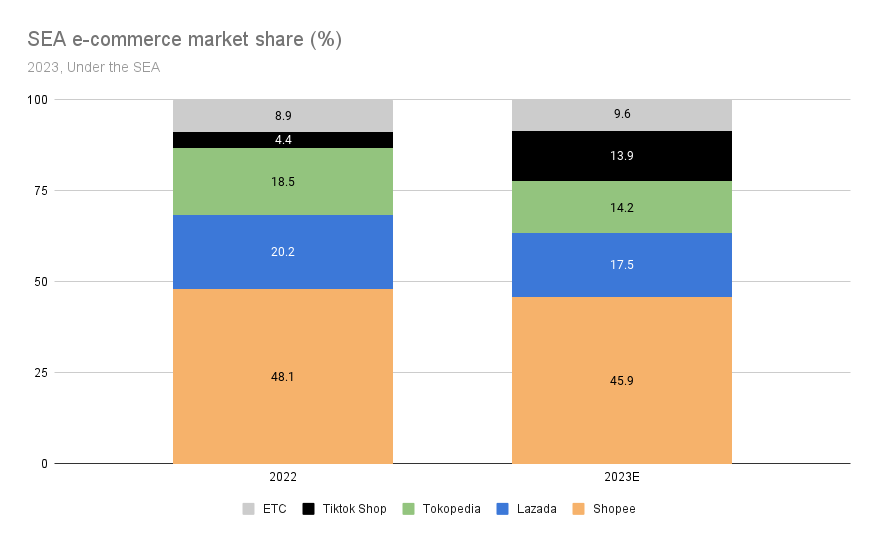

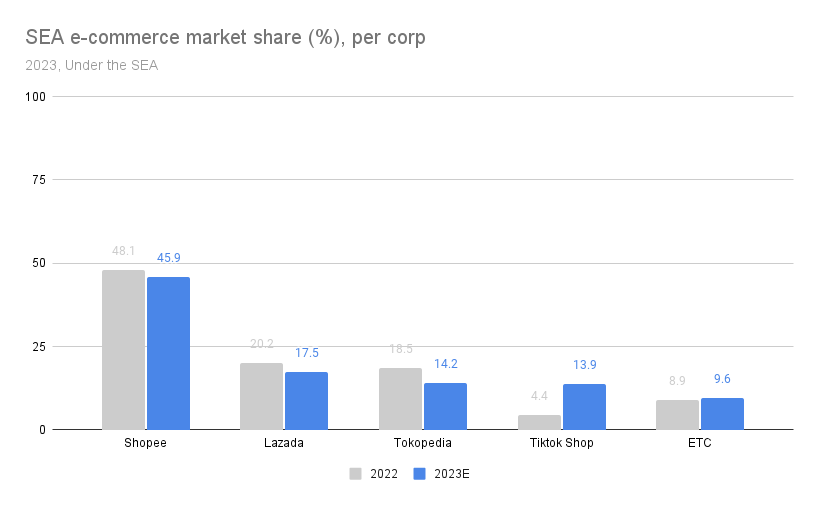

하지만 2023년에 틱톡샵이 기염을 토하며 다른 플레이어들을 위협하는 모습을 보여주는데요. 아래의 차트를 보시면 틱톡샵이 얼마나 무섭게 성장을 하고 있는지 확인하실 수 있습니다.

조금 더 명확한 시각화를 위해 전체 시장의 쉐어 중심, 각 회사의 성장 중심으로 확인할 수 있는 두 개의 차트를 만들어 보았는데, 이렇게 보면 확실히 틱톡샵이 얼마나 빠른 속도의 성장을 보여주며 기존 플레이어들을 위협하고 있는지 알 수 있습니다. 사실 2023년 말 15B의 GMV정도를 예상했으나, 이미 3분기까지만 해도 이를 초과 달성해 버렸죠. 인도네시아의 4분기 거래량이 없음에도 불구하고 리서치 업체들의 예측치를 상회하는 성과를 보여주고 있습니다.

이 추세로만 계속해서 성장한다면 틱톡이 빠르게 2위를 차지하고, 더 나아가 1위의 자리를 노리는 아성을 보여줄 수 있을 것 같았습니다만, 2023년 10월 4일, 틱톡은 인도네시아 시장에서 더 이상 틱톡샵을 서비스하지 못하게 되는 사태가 발생합니다. 틱톡샵의 동남아 GMV는 대부분이 인도네시아에서 오는 거였다 보니, 더욱 큰 문제죠.

인도네시아 정부는 왜 틱톡샵을 추방했을까?

인도네시아 정부가 10월 4일 난데없이 틱톡샵을 금지한 것은 아닙니다. 사실 2023년 7월부터 인도네시아 정부에서는 틱톡샵에 대한 우려와 불편함을 표해왔으며, 9월엔 Ministry of Cooperatives and SMEs의 장관인 Tatem Masduki가 아예 틱톡의 이커머스 운영을 금지해야 한다고 입장을 표명했었습니다.

이에 Ministry of Trade의 차관인 Jerry Sambuaga와 조코위(Jokowi) 인도네시아 대통령 역시 이를 지지하며, 인도네시아 정부가 틱톡에 무언가 제재를 할 것이라는 것은 확실했어요. 하지만 이렇게 빠르게 틱톡샵을 아예 추방(ban)하게 된 이유가 무엇인지에 대해서는 의견이 분분합니다. 자국 이커머스인 Tokopedia를 지키기 위한 정부의 과한 개입이다, Shopee의 로비로 인한 견제다 등 많은 추측이 난무했는데, 틱톡샵 추방의 배경에는 단순히 섹터 내 경쟁사들뿐 아니라 인도네시아 전체를 볼 필요가 있습니다.

Momentum works의 주장에 의하면 인도네시아 정부가 틱톡 밴이라는 강수를 두면서 지키려고 하는 것은 토코피디아도, 라자다도, 쇼피도 아닌 바로 로컬 상인들입니다. 이는 조코위 대통령의 아들인 Gibran의 다음과 같은 주장에서 확인할 수 있습니다.

“틱톡샵에서 판매되는 제품들은 로컬 제품에 비해 저렴한 중국산 제품들이고, 이에 따라 동네 상권들뿐 아니라 틱톡에서 판매하던 로컬제품 판매자들도 틱톡샵에서의 판매에 어려움을 겪으며 Shadow ban을 당했다.”

따라서 인도네시아 정부의 틱톡샵 밴은 MSME(소상공인, Micro Small Medium Enterprises)를 지키기 위한 방향이라고 봐야 한다는 건데, 이는 경쟁사들의 틱톡 죽이기 음모론보다 훨씬 신빙성 있어 보입니다. 특히 2024년 2월에 대통령 선거가 있는 만큼, 조코위 대통령은 국민들에게 인도네시아를 위하는 모습을 보여야 하는 상황이고, 틱톡샵이 딱 때리기 좋은 포지션이었던 거죠.

물론, 이로 인한 반사이익이 아예 없다고 할 수는 없겠지만, 적어도 이들을 위한 정책은 아니라는 것이 타당해 보입니다

틱톡샵은 인도네시아에 다시 돌아올 수 있을까?

틱톡의 모회사인 바이트댄스(ByteDance)는 데이터 드리븐 경영으로 유명한데, 이번 인도네시아 밴 사태로 인해 글로벌 사업을 운영하기 위해서는 그것만으로는 부족하다는 것을 확실히 보여주고 있습니다. 실제로 틱톡이 잘나가는 것에 비해 로컬 리더십이 약하다는 평가가 꽤 있는데, 데이터 드리븐으로만 운영되다 보니 인도네시아 정부와의 조율과 협력이 부족했던 것 같습니다.

쇼피는 인도네시아에서 로컬 커뮤니티를 돕기 위해 정부와 다양한 협력을 해왔는데, 이로 인해 매출의 증가추세는 약화하였지만, 정부에서 쇼피 친화적인 자세를 갖게 만들었죠. 가령 쇼피에서 판매하는 해외 생산된 히잡이 로컬에서 생산된 히잡보다 저렴하다는 점이 이슈가 되자, 쇼피에서는 이와 같은 품목에 대해 크로스보더 액티비티를 일부 제한하는 등 최대한 정부의 방향에 협조하는 모습을 보였습니다. 하지만 틱톡샵은 지금까지 그런 모습을 보여주지 못했습니다.

틱톡 측에서는 인도네시아의 틱톡샵에 대한 규제가 “크리에이터와 MCN 등 이미 틱톡 샵 경제에 탑승한 사람들에게 영향을 미칠 것”이라고 주장했지만 글쎄요, 영향을 크게 받는 MCN 들은 대부분 중국의 MCN 들이라 단기적으로는 임팩트가 있긴 하겠지만 장기적으로 봤을 때는 충분히 감내할 만한 임팩트라고 생각할 것 같습니다.

일단 선거가 2월이라는 점이 틱톡에서는 충분한 협상의 시간을 가질 수 있는, 그나마 좋은 소식이 아닐지 싶어요. 로컬 벤더의 우선 노출이라던가, 로컬 벤더를 무조건 통한다든가 하는 정부와의 협상안을 잘 가져온다면 충분히 다시 인도네시아에서 틱톡 샵 서비스를 재개할 수 있을 것 같습니다. 다만 지금까지의 모습을 본다면 틱톡이 얼마나 협상을 잘 해낼까에 대한 우려가 없지는 않아요.

인도네시아 뿐 아니라 말레이시아, 베트남까지도 인도네시아의 밴에 힘입어 바이트댄스를 협상 테이블로 올리려 하는 모습을 보여주고 있어, 이래저래 큰 선택의 기로에 서있는 모습이에요. 앞서 미국에서도 강한 규제와 견제를 받고 있던 틱톡의 모회사인 바이트댄스가 얼마만큼의 인내심을 보여줄 수 있을지, 이후 경영 전략에 어떤 변화가 있을지 궁금해집니다.

참고

https://www.hankyung.com/article/2023092741975

https://www.ft.com/content/e34dc5d1-6317-45b6-ab6a-4a76b61a1fca

https://www.newspim.com/news/view/20230407000540

https://www.statista.com/statistics/1299807/number-of-monthly-unique-tiktok-users/

댓글

의견을 남겨주세요