AI 시대 경쟁 우위를 확보하기 위한 벤처캐피탈의 전략 비교

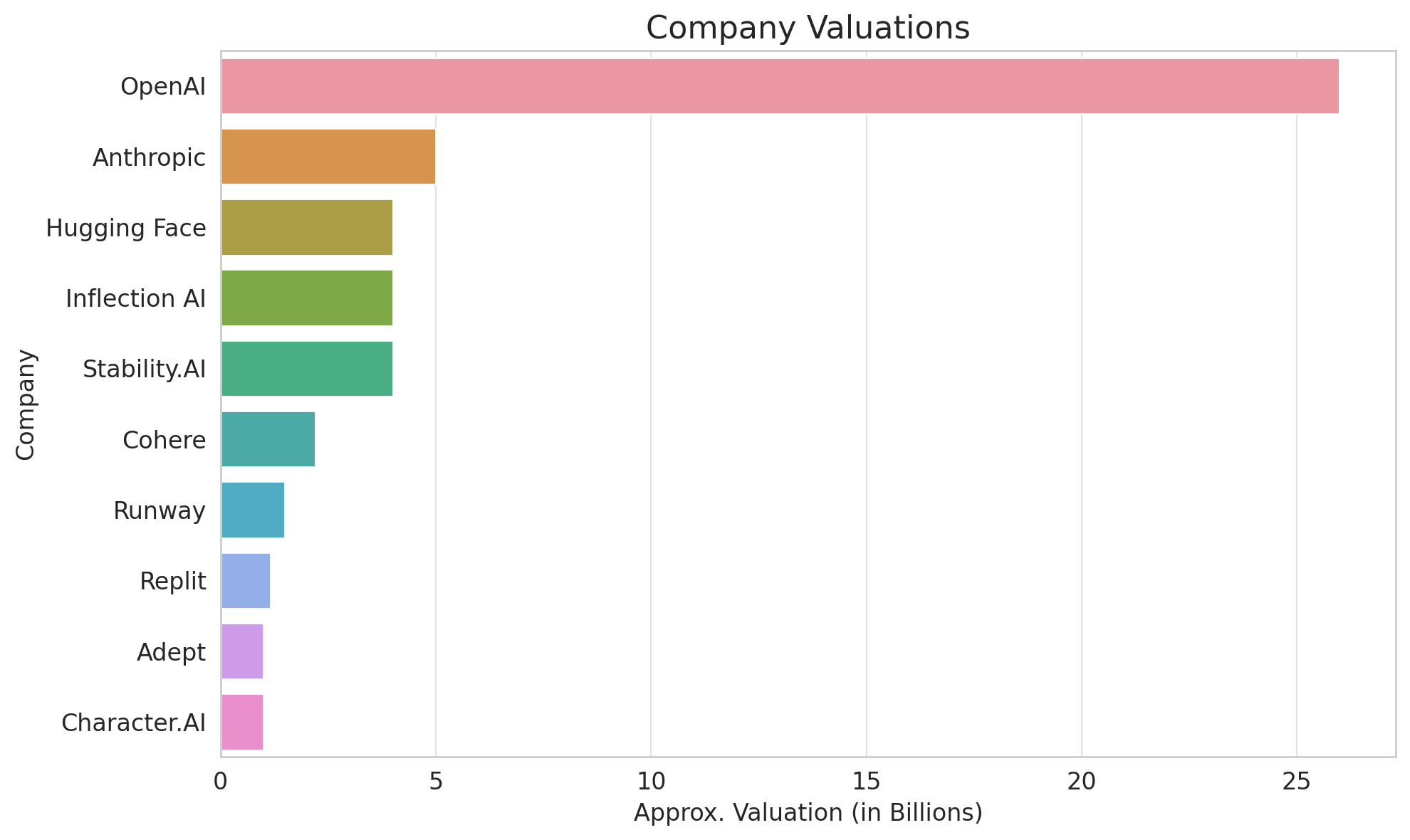

8월 마지막 주, 생성형 AI 시대 주목받는 플랫폼 기업 허깅페이스가 무려 4,000억 원(235억 달러) 규모의 시리즈 D 투자를 유치하여 기업가치 6조 원(45억 달러)을 인정받았습니다. 작년 5월에는 1,300억 원(1억 달러) 규모의 시리즈 C 투자를 유치한 허깅페이스는 불과 15개월 만에 기업가치를 두 배 이상 늘려 생성형 AI 스타트업 중에서 세 번째로 높은 기업가치를 기록하게 되었습니다.

허깅페이스의 최근 연간반복매출(ARR)은 $50Mn 수준으로 알려졌는데, 이는 시리즈 D 라운드 기업가치가 ARR의 100배 수준에서 책정되었음을 의미합니다. 그럼에도 허깅페이스의 해당 라운드는 투자 참여 경쟁은 매우 치열했습니다. 특히 대부분의 라운드 금액을 전략적 투자자들이 가져가면서 자금력이 풍부한 독립계 벤처캐피탈이나 헤지펀드들도 투자 기회를 얻기가 어려웠다고 합니다. 세계적으로 벤처 투자 침체기가 이어지고 있지만 적어도 생성형AI를 선도하는 기업들에게는 예외인 것입니다.

전략적 투자자들이 주도하는 생성형 AI 투자

생성형AI 시장을 선점하기 위한 빅테크 기업들의 투자 경쟁이 뜨겁습니다. 챗GPT 개발사인 오픈AI가 마이크로소프트와 손을 잡으며 단숨에 구글과의 경쟁에서 앞서나가자 위기감을 느낀 어플리케이션, 플램폼 및 반도체 기업들이 앞다투어 오픈AI의 경쟁 상대에 자금을 배팅하고 나선 것입니다.

허깅페이스의 시리즈D 라운드는 세일즈포스의 리드로 구글, 아마존, 퀄컴, 인텔, IBM, 엔비디아, AMD가 참여하였습니다. 현재 오픈AI와 손잡은 마이크로소프트, 독자적으로 AI 오픈소스모델을 공개하고있는 메타를 제외한 대부분의 테크 기업들이 허깅페이스와의 파트너십을 위해 모인 것입니다.

빅테크 기업에 속한 기업형 벤처캐피탈(CVC)들 또한 공격적으로 생성형AI 기업 투자에 나서고 있습니다. 지난 1년 간 빅테크 산하 CVC들의 주요 AI 투자 사례를 살펴보면...

M12 (마이크로소프트 CVC)

- 타입페이스 (Typeface) 시리즈 A & B

- 헤이지 (Hazy) 시리즈 A

- 모들AI (Modl.AI) 시리즈 A

- 인사이트AI (Insite AI) 시리즈 A

- 인월드AI (Inworld.AI) 시리즈 B

구글벤처스 (구글 CVC)

- 타입페이스 (Typeface) 시리즈 A & B

- 신세시아 (Synthetia) 시리즈 C

- 라이트매터 (Lightmatter) 시리즈 C

- 코그노시스 (Cognosys) 시드

- 문허브 (Moonhub) 시드

세일즈포스벤처스

- 앤트로픽 (Anthropic) 시리즈 C

- 심플러 (Simpplr) 시리즈 D

- 코히어 (Cohere) 시리즈 C

- 파로스AI (Faros AI) 시리즈 A

- 유닷컴 (You.com) 시리즈 A

...와 같이 어플리케이션, 플랫폼, 반도체 및 인프라를 넘나드는 광범위한 투자 활동을 보이고 있습니다. 또한 초기부터 조 단위 그로쓰까지 투자 단계까지 가리지 않고 적극적으로 라운드를 리드하는 모습도 볼 수 있습니다. 적어도 생성형 AI 투자에서는 아직까지 세콰이어나 안데르센호로위츠와 같은 전통 벤처캐피탈들도 후발주자인 모습입니다.

독립계 벤처캐피탈의 AI 투자 '차별화' 전략

격화되고 있는 생성형AI 투자를 바라보는 독립계 벤처캐피탈들의 마음은 복잡합니다. 기업가치에 비교적 관대한 전략적 투자자들이 주도하는 라운드에 참여하자니 고평가 논란이 걱정되고, 그렇다고 마냥 손을 놓고 있자니 AI라는 거대 트렌드를 놓치는 것 같은 불안감을 떨치기 어렵기 때문입니다.

그럼에도 대형 전략적 투자자들이 즐비한 생성형AI 투자 판에 뛰어들기로 결심한 독립계 벤처캐피탈들은 유망 AI 기업의 투자 라운드를 선점하기 위해 다양한 차별화 전략을 구사하고 있습니다.

1️⃣ GPU를 구해주는 벤처캐피탈, 인덱스벤처스

2018년 이미 데이터 라벨링 유니콘 스케일AI의 시리즈 B를 리드하며 AI 투자에 집중해 온 인덱스벤처스는 생성형 AI 투자에도 적극적인 하우스로 알려져 있습니다.

최근 테크크런치의 보도에 따르면 인덱스벤처스는 자신들의 포트폴리오 기업들이 엔비디아의 GPU에 손쉽게 접근할 수 있도록 선구매 프로그램을 진행하고 있다고 합니다. 빅테크 기업들이 엔비디아 GPU를 입도선매하며 수요가 폭등하자 벤처캐피탈 차원에서 초기 스타트업들이 손쉽게 GPU에 접근할 수 있는 창구를 마련한 것입니다.

"저희는 오라클과 협력하여 초기 단계의 포트폴리오 회사에 GPU를 제공하고 있습니다. 기본적인 구조는 인덱스벤처스가 스타트업을 대신해 오라클과 사전 약정을 맺고 클라우드 요금을 지불하는 방식입니다. 오라클은 GPU 클러스터를 관리하며 스타트업들과 협업하게되고, 우리의 포트폴리오 기업들은 해당 GPU 클러스터에 무료로 액세스할 수 있는 구조입니다."

인덱스벤처스가 설립된 지 4주 밖에 되지않은 미스트랄AI의 시드라운드를 리드할 수 있었던 이유 또한 인덱스가 제공하는 GPU 접근성이 한 몫 했다고 알려져 있습니다. 인덱스 벤처스는 전략적 투자자보다 더 전략적인 가치를 제공하며 투자 기회 선점에 나선 것입니다.

2️⃣ 선도 기업에만 투자하는 프로젝트 펀드, 사운드벤처스

할리우드 배우 애쉬튼 커쳐가 이끄는 사운드벤처스는 챗GPT의 성공을 확인한 이후 발빠르게 AI 펀드 조성에 나섭니다. 파운데이션 레이어를 선점한 AI 기업 6곳에 투자하는 것을 목적으로 설립된 'Sound Ventures AI Fund'는 펀드 조성 5개월만에 3천억 원의 자금을 모으면서 동시에 오픈AI, 앤트로픽, 스테빌리티AI를 포트폴리오 기업으로 편입하였습니다.

셀러브리티가 가진 대중적 친밀도를 무기로 경쟁이 치열한 라운드의 투자 기회를 확보해 온 사운드벤처스는 이번에도 자신들만이 가진 '브랜드'를 십분 활용, 가장 핫한 AI 스타트업에 대한 투자 기회를 확보해내며 단기간 내 여러 패밀리오피스들의 참여를 이끌어 낸 것입니다.

사운드벤처스는 이번 허깅페이스의 시리즈 D 라운드에도 유일한 재무적 투자자로 이름을 올리며 자신들의 역량을 증명하였습니다. AI 시대에도 연예인의 유명세는 여전한 경쟁력인 것입니다.

3️⃣ 캐나다 큰손들을 앵커로 확보한 래디컬벤처스

래디컬벤처스는 2017년 설립부터 AI 투자에 집중해 온 캐나다 토론토 기반의 벤처캐피탈입니다. 코히어, 코배리언트, 유닷컴 등 최근 주목받고 있는 생성형AI 기업들을 발굴한 것으로 알려지면서 AI 투자를 주목적으로 하는 초기 펀드로는 최대 규모인 $550Mn의 3호 펀드 조성에 성공합니다.

래디컬은 좀처럼 벤처 펀드의 앵커로 나서지 않는 캐나다 대형 연기금 두 곳인 CPPIB와 PIP를 앵커투자자로 확보하면서 2호부터는 펀드 규모를 대폭 키울 수 있었습니다. 특히 캐나다의 AI 생태계 강화라는 전략적 목표를 설득하는데 성공한 래디컬은 캐나다 최초의 AI 유니콘 코히어(Cohere)를 탄생시키며 관련 투자를 강화해나가고 있습니다.

대형 펀드 조성에 성공한 래디컬은 최근 맥킨지 글로벌 파트너였던 도미니크 바튼, 스탠포드 교수이면서 딥러닝의 대모라 불리는 페이페이리 교수까지 영입에 성공하며 빅테크와 차별화된 초기 AI 스타트업 투자 팀을 확장해가고 있습니다.

AI 투자, 더 이상 선택이 아닌 '어떻게'의 문제

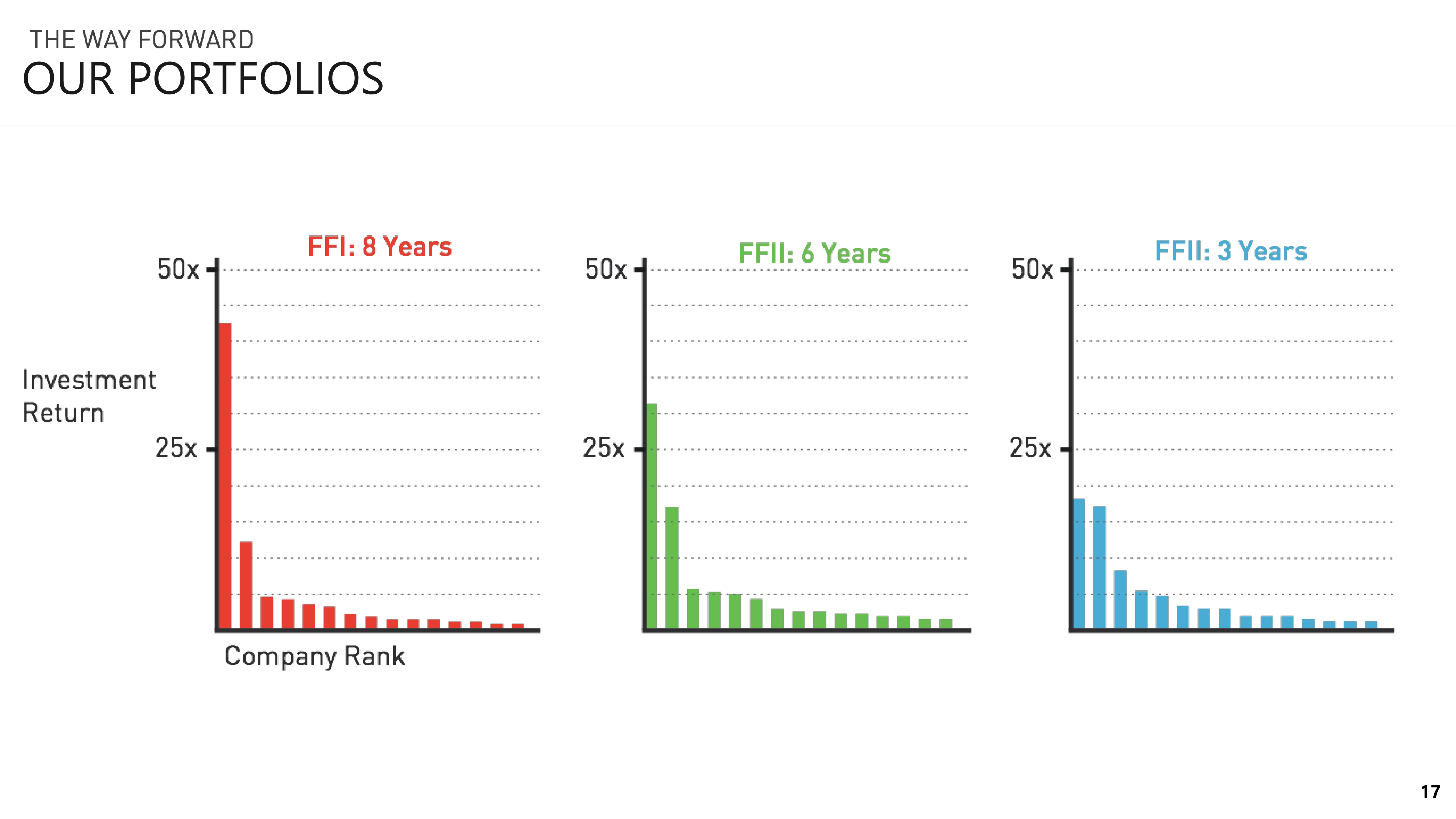

벤처캐피탈이 고평가 이슈와 모멘텀 투자, 쏠림 현상 등 다양한 비판에도 불구, 생성형 AI 투자에 적극 나서고 있는 이유는 간단합니다. 벤처캐피탈 투자란 잘못된 판단으로 투자금을 잃는 것 (Errors of Commission, 판단의 오류) 보다 대박의 기회를 놓치는 것 (Errors of Omission, 생략의 오류) 이 더욱 치명적인 분야이기 때문입니다. 2 - 3건의 초대형 투자 성공 사례가 펀드 성과를 좌우하는 실리콘밸리에서는 우버, 에어비앤비, 스노우플레이크와 같은 성공 사례를 초기에 발굴했는지 여부가 투자자 커리어 평판의 전부라고 해도 과언이 아닙니다.

다만 최근 생성형 AI 관련 창업은 조 단위 투자가 요구되는 파운데이션 모델 관련 스타트업과 단기간 내 수익성 확보가 가능한 어플리케이션 중심의 스타트업으로 양극화되면서 현재까지는 자금력과 빅테크 파트너십 기회에서 우위에 있는 전략적 투자자들이 투자 경쟁에서 앞서가는 모습입니다. 생성형 AI 투자를 위해 전열을 재정비중인 실리콘밸리 대표 독립계 벤처캐피탈들이 과연 어떤 차별화 전략들을 가지고 전략적 투자자와의 경쟁에 나설지 귀추가 주목됩니다.