[요약]

1. 내연기관 기술과 자동차 시장이 성숙기에 접어들면서, 자동차 업계에선 부품업체로 부품 개발과 조립 기능을 이관하는 아웃소싱이 대세가 되었습니다.

2. 하지만 테슬라는 설립 이후 줄곧 충전기 개발부터 판매망 운영, 하드웨어, 소프트웨어 제조까지 많은 기능을 내재화해 직접 수행해오고 있습니다.

3. 많은 이들이 이를 전략적으로 탁월한 선택이라고 칭찬하지만, 사실 내재화는 생존을 위해 어쩔 수 없이 내릴 수밖에 없었던 선택이라고 저는 생각합니다.

4. 당장 내일 망해도 이상하지 않을 상황이었던 테슬라 입장에서 공급망 불안은 라인 가동 중단과 파산으로 이어질 치명적인 문제였기 때문입니다.

5. 하지만 기존 부품 업체와 동등한 품질과 단가의 제품을 만드는 게 어려웠기에 제조 기술에서 혁신을 할 수밖에 없었고, 이는 테슬라만의 제조 경쟁력으로 이어지게 됐습니다.

쇼티지의 시대

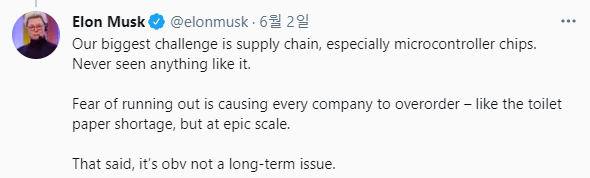

바야흐로 쇼티지의 시대입니다. 목재, 구리, 철강 등 각종 원자재가 부족해 전세계 기업들이 발만 동동 구르고 있다고 하는데요. 그 중에서도 가장 심각한 것이 차량용 반도체 쇼티지라고 합니다. Alix Partners의 예측에 의하면, 차량용 반도체 부족으로 자동차 업계는 올해에만 390만 대의 생산 차질과 1,100억 달러의 매출 감소를 겪을 것이라고 하는데요. 상대적으로 적은 수의 반도체를 필요로 하는 테슬라조차 반도체를 구하지 못해 안달이 났습니다.

일론 머스크까지 트위터에 직접 “테슬라의 가장 큰 어려움은 공급망 관리이며, 전에 겪지 못한 어려움을 겪고 있다”고 언급할 정도인데요. 반도체를 구하기 위해 테슬라가 반도체 제조사 인수를 고려하고 있다는 보도까지 나왔습니다. 반도체 생산 공장을 직접 소유한다면, 수급 걱정에서 훨씬 자유로워질 수 있는 것이 사실일 테니까요.

이런 내재화 전략은 테슬라의 상징과도 같습니다. 충전소와 오프라인 쇼룸은 물론이고, 소프트웨어와 배터리, 반도체 설계, 심지어는 카 시트까지. 테슬라는 자동차 생산 과정의 많은 부분을 외주 없이 직접 해내고 있습니다.

그렇다면, 테슬라는 왜 다른 경쟁자와 달리 내재화를 시도하는 걸까요?

외주화는 어떻게 자동차 업계 대세가 되었나?

그런데 사실 이런 내재화는 테슬라가 아닌 자동차 업계 경쟁자 포드의 상징과도 같은 전략이었습니다. 포드의 창업자 헨리 포드가 CEO로 있을 당시 포드 사의 리버 루지 공장은, '철광석이 들어가면 자동차가 되어 나온다'는 말이 있을 정도로 수직계열화의 상징과도 같았습니다. 엔진이나 샤시같은 자동차의 필수 부품은 물론이고, 고무농장이나 유리공장 같은 원자재 산업, 항만이나 발전소같은 인프라까지 직접 소유할 정도였으니까요. 물론 세계대전으로 인해 공급망이 심각하게 불안한 시대적 배경 때문이긴 했지만, 수직계열화가 자동차를 안정적으로 만들어내는 데 핵심적인 전략으로 쓰인 것은 사실입니다.

하지만 점차 공급망이 안정화되고 원자재나 부품을 전문적으로 제조하는 업체들이 생겨나면서, 자동차 업계에는 외주화의 바람이 불어옵니다. 우리가 아는 지금의 자동차 회사의 모습처럼, 타이어나 유리, 파워트레인, 에어백 등 대부분의 부품을 전문 제조업체에서 조달하게 된거죠. 여기에 한 걸음 나아가, 20여 년 전부터 모듈화의 바람이 불어옵니다.

자동차의 기능이 늘어나면서, 구조는 점점 복잡해지고 이에 따라 필요한 부품의 수도 늘어납니다. 30,000개에 달하는 부품을 자동차 회사가 일일이 사와서 재고관리를 하며 A부터 Z까지 조립하기가 버거워진거죠. 부품 하나만 부족해도 자동차 생산 라인이 멈춰설 수밖에 없는데, 그렇다고 재고를 너무 여유 있게 가져가자니 현금이 과도 지출되는 겁니다. 이렇게 SCM의 난이도가 극악의 수준으로 올라가자, 자동차 업계에선 외주화를 택하게 됩니다. 낱개 부품이 아닌 ‘어느 정도 조립된 상태’의 부품을 사옴으로써 기존 자동차 회사의 역할을 일부 부품 업체로 이관하는 겁니다.

이렇게 반조립된 상태의 부품 집합체를 ‘모듈’이라고 부르는데요. 자동차의 운전석 부분을 만들기 위해 과거에는 핸들과 패널, 공조 시스템, 글로브 박스를 일일이 사서 자동차 회사가 조립해야 했습니다. 그런데 이제는 부품 회사에서 이 개별 부품을 일일이 조립해 어느 정도 완성된 형태의 운전석을 ‘칵핏 모듈’이란 이름으로 통째로 자동차 회사에 납품하는 겁니다.

이런 모듈화가 전세계 자동차 시장에서 표준으로 자리잡으면서, 자동차 업체들은 한결 일이 가벼워집니다. 재고 관리나 하청 업체 관리 업무에 힘을 덜 수 있고 조립 공정에 투입되는 인력과 설비도 감축해서 몸집도 줄일 수 있게 됩니다. 여기서 왜 몸집을 줄이는 게 좋냐? 라고 누군가는 반문할 수도 있을 겁니다. 앞에서 이야기한 포드의 수직계열화처럼 자동차 회사가 모든 걸 직접 관리하고 관장하는 방식의 장점도 분명히 있으니까요.

하지만, 이렇게 외주화를 통해 제조사의 역할 범위를 줄여도 별다른 문제가 없는 데에는, 2가지 배경이 있습니다.

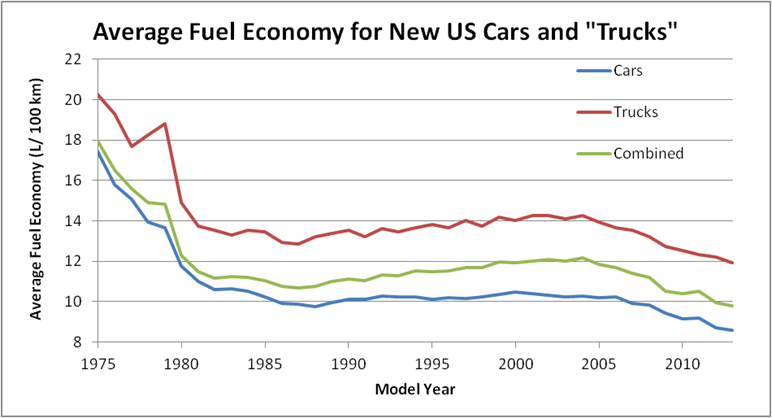

첫째로, 내연기관 기술 자체가 이제 성숙기에 접어들었습니다. 내연기관은 1859년 최초 발명된 이후 자동차 산업과 함께 급속도로 발전했지만, 1980, 90년대 이후 더 이상 주목할만한 기술적 성취를 이루지 못하고 있습니다. 연비만 보더라도, 아래와 같이 1980년대 이후 2000년대 중반까지 별다른 발전 없이 비슷한 수준을 유지하는 것을 볼 수 있는데요. 자동차가 급속도로 발전하던 1900년대 초반에 비하면, 기술 개발이 더 이상 생사를 좌우하는 핵심 경쟁 요소가 아니라는 말입니다. 때문에 부품과 기술 개발의 주도권이 부품 업체로 조금 넘어가더라도 자동차 회사 입장에선 실보다 득이 많을 거라고 판단한 겁니다.

둘째로 내연기관 기술과 함께 자동차 시장도 성숙기에 접어들게 됩니다. 웬만한 지역에는 모두 자동차가 보급되면서, 신규 수요보다 교체 수요 위주로 굴러가는 성숙한 시장이 된 겁니다. 더 이상 시장 규모가 폭발적으로 성장하지 않자, 자동차 업체들은 외형 성장보다 비용 절감에 집중합니다. 자동차 시장은 매출원가가 80%에 달하면서 영업이익률은 5% 내외를 맴도는 대표적 고비용 저마진 산업으로 알려져 있습니다. 이런 상황에서 경쟁에 밀리거나 경제 위기가 발생해 판매량이 줄어들기라도 하면, 2009년의 GM이 그랬듯 자동차 업체들은 생존의 갈림길에 설 수밖에 없을 겁니다. 때문에 자동차 회사들은 몸집을 최대한 가볍게 하기 위해 부품 업체들에 권력을 넘기면서 위험까지 분산시키는 전략을 택하게 된 겁니다. 이제 부품 개발이나 복잡한 형태의 조립보다 SCM, 디자인과 마케팅에 점점 더 집중하게 된거죠.

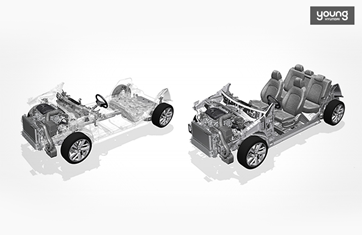

이런 배경 때문에, 최근 십 수 년간 자동차 업계는 수직계열화보다 수평계열화에 집중해왔습니다. 자동차 매출원가 중 가장 많은 비용을 차지하는 것 중 하나가 연구개발비인데요. 보통 신차 하나를 개발하는 데 2, 3천억 원의 엄청난 비용이 든다고 합니다. 이 비용을 줄이기 위해, 자동차 회사들은 플랫폼 공유라는 전략을 시도합니다. 플랫폼이란, 엔진과 서스펜션, 파워트레인 등 자동차를 움직이는 주요 구동 부품으로 구성된 하부 바디를 말하는데요. 서로 다른 차종에 같은 플랫폼을 사용하고 외관만 갈아끼우는 식으로 부품 공유를 시도한 겁니다.

이런 플랫폼 공용화는 처음에는 같은 브랜드 내 다른 차종 간에서 이뤄지다가, 나아가 서로 다른 브랜드 간에까지 이뤄지기 시작하는데요. 여러 브랜드의 더 많은 자동차가 같은 플랫폼을 사용할 수록, 개발비는 물론이고 구매비나 설비비에서까지 절감 효과를 가져올 수 있겠죠.

어떻게 서로 다른 경쟁사끼리 플랫폼을 공유하냐고 반문할 수 있을 겁니다. 어렵겠죠. 그럼 두 회사를 하나로 합치면 됩니다. 실제로 1999년 현대차는 기아차를 인수하면서 동급 차종의 플랫폼을 공유함으로써 양사 합산 순이익이 5년 만에 2배 이상으로 늘어났다고 합니다.

이렇게 수평계열화의 맛(?)을 보게 되면서, 자동차 브랜드 간의 인수합병을 통한 수평계열화가 매우 활발히 진행됩니다. 실제로 현재 전세계 자동차 업계는 각기 4, 5개의 메이저 브랜드를 산하에 거느리고 있는 10여 개 내외의 대규모 그룹 집단이 경쟁하고 있는 구조인데요. 결론적으로 이렇게 수직계열화에서 탈피해 수평계열화를 통해 비용을 절감하고 경영을 효율화하는 방식이 최근 자동차 업계의 거스를 수 없는 흐름이었습니다.

내재화는 선택이 아닌 필연이었다

하지만 테슬라는 이런 외주화와 수평계열화의 흐름을 거슬러 배터리부터 샤시, 반도체와 소프트웨어, 충전소까지 모든 걸 내재화해왔습니다. 왜 일론 머스크는 1900년대 초반 포드가 시도하던 한 물간 수직계열화 전략에 매달리는 걸까요?

혹자는 수직계열화가 테슬라의 탁월한 전략적 선택이었다고 말합니다. 테슬라가 일찍부터 모든 걸 직접 만드는 내재화 전략을 택했기에, 애플과 같이 자신만의 독자적인 닫힌 생태계를 만들 수 있었다고 말이죠. 맞는 말입니다. 테슬라가 전용 충전기를 직접 만들기에, 테슬라 오너들은 충전소를 찾아 충전기를 꼽고 충전을 마치고 자동으로 요금을 지불하기까지 물흐르듯 편리한 사용자 경험을 할 수 있습니다. 테슬라가 자율주행 소프트웨어를 직접 만들기에, 자신이 추구하는 자율주행 방식에 적합한 방향으로 하드웨어를 최적화시켜나가고 자율주행 전쟁을 리드할 수 있었습니다.

하지만, 저는 이 모든 게 결과론적인 이야기라고 생각합니다. 테슬라가 어떤 판단 기준을 세워서 내재화와 외주화란 옵션을 이리저리 비교하고 재면서 전략적인 선택을 내려 내재화를 택한게 아닐 거라는 말입니다. 오히려 내재화는 테슬라가 생존을 위해 어쩔 수 없이 갈 수밖에 없었던 길이라고 생각합니다. 테슬라가 살아남기 위해서는 내재화 외에 다른 선택의 여지가 없었을 겁니다.

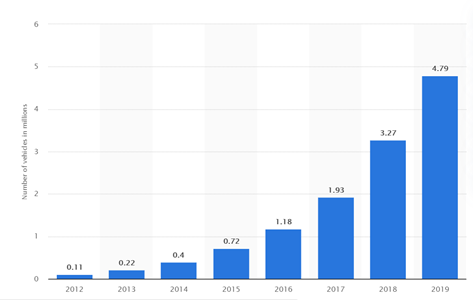

충전기를 예로 들어보겠습니다. 적재적소에 위치한 전기차 충전기가 없다면, 전기차 차주는 충전에 큰 불편을 겪을 것이고, 누구도 쉽게 전기차를 구매하려 들지 않을 것입니다. 하지만 테슬라 전용 충전기인 슈퍼차저가 처음 설치되기 시작한 2012년으로 돌아가보죠. 지금이야 전세계 각지에서 전기차가 본격적으로 보급되고 있다고 하지만, 당시에는 전기차를 타고 다니는 사람이 몇 명이나 됐을까요? 지금이야 연간 전기차 신차 판매량만 3, 4백 만 대에 육박하지만, 2012년만 해도 전세계에 운행 중인 전기차는 단 11만 대에 불과했습니다. 판매량이 아닌 운행 중인 전기차의 숫자가 말이죠.

당연히 충전 시설도 지금보다 훨씬 열악했을 겁니다. 이런 상황에서 선뜻 테슬라와 합리적인 조건으로 충전소 사업을 운영할 외주 파트너를 구할 수 있었을까요? Alix Partners의 조사에 따르면, 급속 충전소 하나를 설치해서 초기 투자금을 회수하는 데까지 약 20-25년이 소요된다고 합니다. 2012년 당시만 해도 도시전설과 같았던 전기차 시대를 장밋빛으로 믿고 선뜻 거액을 투자해 충전소를 대량 보급할 회사가 있었을까요? 결국 제대로 된 전기차 충전소를 설치하기 위해선 테슬라가 직접 할 수밖에 없었을 겁니다.

테슬라의 혁신은 절박함의 산물이었다

자동차 부품 이야기도 해보겠습니다.

앞에서 자동차 부품이 한 두개만 부족해도 전체 라인이 가동을 멈추는 극단적 사태가 벌어진다는 이야기를 했었는데요. 실제로 2016년 테슬라가 모델 X를 양산하며 겪은 일입니다. 당시 테슬라는 팔콘 윙 도어와 같이 기존에 없던 새로운 기능과 특징을 자동차에 추가했고, 부품 공급사들이 여기에 필요한 부품을 제대로 공급하지 못하면서 심각한 생산 차질을 빚은 적이 있습니다. 테슬라에게 생산 차질은 단순히 판매량이 줄어들고 끝나는 문제가 아닙니다. 당시 연속된 적자와 마이너스 현금 흐름에 시달리던 테슬라 입장에서, 판매량 감소는 당장 생존을 위협하는 문제였습니다. 그래서인지 2016년 5월 1분기 실적 설명회에서 일론 머스크는 이 때를 회상하며 내재화에 더욱 박차를 가하겠다고 다짐하죠.

우리는 지금 진행하고 있는 수직계열화의 강도를 늘릴 겁니다. 공급망 리스크를 줄이기 위해선 자동차의 어떤 부품이라도 직접 생산하는 것이 중요하기 때문인데요. 만약 단 2%의 공급자만 준비가 돼있지 않더라도 우리는 차를 만들 수 없습니다.

- 일론 머스크

이렇게 2016년 테슬라가 부품 쇼티지를 겪은 이유가, 단순히 모델 X가 특이한 부품을 사용하기 때문만은 아니었을거라고 저는 생각합니다. 테슬라는 구조적으로 공급망 관리에 상대적 어려움을 겪을 수밖에 없었을 겁니다. 연간 수 백 만대의 자동차를 판매하는 전통 자동차 제조사와 비교하면, 기껏해야 5-10만 대 내외를 판매하던 테슬라는 스타트업 규모에 가까웠습니다. 부품 제조업체 입장에선, 이런 상황에서 제품 공급에 문제가 생기면 당연히 발주 규모가 훨씬 큰 BMW나 토요타, 폭스바겐 물량을 먼저 공급해주지 않을까요? 테슬라는 공급 우선순위에서도 밀리고, 볼륨이 적은 만큼 구매 단가까지 더 비쌀 수밖에 없습니다. 테슬라 입장에선 답답할 수밖에 없죠. 당장 부품이 없으면 라인이 멈추고 한 달 안에 회사가 망할지도 모르는데, 경쟁사에 우선 순위는 밀리면서 웃돈까지 얹어서 물건을 사와야 하는 상황이니까요. 이 쯤 되면 직접 만들어 쓰는 게 전혀 이상하지 않습니다.

하지만, 마음만 먹는다고 쉽게 되는 일은 별로 없죠. 내재화도 마찬가지입니다. 한번도 만들어본 적 없는 부품을 기존 부품업체들과 동일한 수준으로 만드는 것은 결코 쉬운 일이 아닙니다. 테슬라는 전문적인 부품 제조업체가 아닐 뿐더러, 자동차 조립에 있어서조차 타 경쟁자들에 비해 경험이 상대적으로 부족한 플레이어니까요. 부품만 만드는 전문 업체에 비해 투입 가능한 시간도 자원도 경험도 적습니다. 그러다보니 어떻게든 혁신할 수 밖에 없습니다. 기존 플레이어들과 동일한 방식으로 접근해선 동등한 퀄리티과 단가의 제품을 만들 수 없으니, 자신만의 새로운 (=더 쉬운) 제조 방식을 시도하는 겁니다.

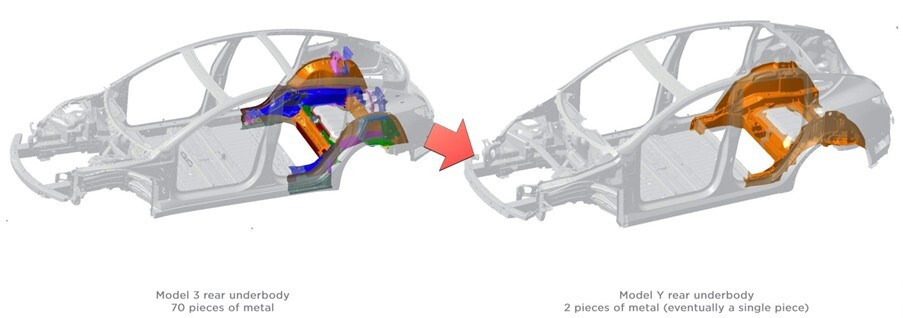

일례로, 모델 Y의 하부 차체를 찍어내면서 테슬라는 메가 캐스팅이란 혁신적인 기술을 시도합니다. 메가캐스팅 기술이 사용되기 이전에는, 보편적인 자동차 제조사와 같이 70개에 달하는 부품을 각각 주조한 뒤, 이를 하나하나 용접해서 붙여 하부 차체를 만들어내는 방식을 사용했다고 합니다. 하지만, 거대한 메가캐스팅 설비를 사용하면 완성된 하부 차체를 단 2개 조각으로 한번에 주조해낼 수 있습니다. 불필요한 용접 과정을 최소화해서 초보자도 완성도 있는 제품을 만들 수 있도록 제조 공정을 단순화한 겁니다.

이런 새로운 제조법을 시도하기 위해선, 그에 맞는 새로운 설비가 필요하겠죠. 기존에 없던 방식으로 제조하는 설비이다 보니 어디서 사다 쓰기도 힘들었을 겁니다. 그래서 제조 설비도 테슬라가 직접 만들어서 쓰는 경우가 많습니다. 이런 이유로 일론 머스크는 테슬라의 진짜 경쟁력이 제품이 아닌 제조 역량에 있다고 말합니다. 모델 3나 Y 같은 완제품이 아닌, 완제품을 독창적인 방식으로 만들어내는 생산 기술이 테슬라의 진정한 강점이란 겁니다. 일론 머스크는 이를 '기계를 만드는 기계(machine that makes machine)'이라고 표현하는데요. 이런 강점은 경쟁자가 쉽게 모방할 수도 없습니다. 외주업체를 쓰지 않고 테슬라가 직접 자신의 제품에 적합한 독창적 제조 설비를 발명해 쓰기 때문이죠.

우리는 진정한 문제, 진정한 어려움, 그리고 가장 큰 잠재력이 기계를 만드는 기계에 있다는 걸 깨달았습니다. 다시 말해, 공장을 만드는 걸 말하는 겁니다. 저는 정말 테슬라의 공장이 하나의 제품이라고 생각합니다.

- 일론 머스크

이야기가 길어져서 다시 한 번 정리해보겠습니다. 테슬라가 내재화해서 직접 만들고 있는 제품들은 대부분 전략적 선택이 아닌 필연적 선택이었다고 생각합니다. 당장 한 달 뒤에 망해도 이상할 게 없는 기업이 생존하기 위해선 모든 걸 직접 해야할 수밖에 없었을 거란 말입니다. 그리고 부족한 역량으로 모든 걸 직접 해내려다 보니 어쩔 수 없이 혁신적인 방법을 시도해야만 했을 것이고요. 이런 점에서 테슬라의 혁신은 고도로 지능적인 판단이라기보다, 절박함의 산물이라고 생각합니다.

다시, 내재화의 시대

다시 자동차에 혁신이 필요해졌습니다. C.A.S.E, Connectivity, Autonomous, Sharing, Electrification으로 대표되는 거대한 변화의 흐름이 시작됐고, 자동차 제조사들은 앞다투어 혁신에 열을 올리고 있습니다. 원래 말이 행동보다 쉬운 법이죠. 제조사들은 2030년까지 전기차 위주로 포트폴리오를 재편하겠다, 자율주행차를 출시하겠다는 등의 계획부터 줄줄이 내놓고 있습니다. 하지만 이런 계획을 제대로 실행하기 위해선, 1900년대 초반의 포드와 같이 내재화가 반드시 필요할 겁니다. 아무리 협력업체에 열심히 당근을 주고 채찍질을 한다고 해도, 자신이 직접 하는 것만큼 효율적일 수는 없을 테니까요.

이런 내재화 흐름이 이미 배터리에서부터 시작됐습니다. 2020년 테슬라가 배터리 데이 행사를 통해 배터리 생산 내재화 계획을 발표하자, 폭스바겐이 1년 만에 이를 그대로 카피해서 자신만의 계획을 내놓았죠. 아마 비슷한 계획을 발표할 자동차 회사가 몇 군데 더 나올거라고 생각합니다. 그리고 비슷한 흐름이 앞서 언급한 Connectivity, Autonomous, Sharing에서도 나올 겁니다. 테슬라처럼 전통 자동차 제조사들이 이 분야에서 내재화를 시도할 겁니다.

단순히 따라하겠다고 계획을 세우는 건 쉽죠. 중요한 건 얼마나 잘 따라할 수 있는가일 겁니다. 그 결과는 아마 시간이 말해주겠죠.

※ 이 글은 전기차 전문 매체 EV POST에 동시 게재됩니다.

References

- Chip shortage expected to cost auto industry $110 billion in revenue in 2021 (CNBC, 21/05/14)

- 현대차가 FCA를 인수해야 하는 이유 (유진투자증권, 17/09/19)

- What’s Missing in the Electric-Vehicle Revolution: Enough Places to Plug In (OnlineEV.com, 21/02/27)

- Tesla Model X Deliveries Fall Short A Bit Due To Supplier Parts Shortages (CleanTechnica, 16/04/05)

- Tesla starts production of Model Y with massive single-piece rear casting (Electrek, 21/01/11)

의견을 남겨주세요