좀 전에 있었던 VentureESG 웨비나 후기를 정리해보겠습니다.

토론은 Pitchbook 의 리서치에서 시작합니다. 지난 해 상반기에 발간되어 한차례 리뷰가 된 리서치입니다. 사모투자를 대상으로 'ESG 투자를 한다고 수익률에 부정적인 영향을 주지는 않는다' 라는 상당히 보수적인 결론을 내리고 있습니다.

사모시장 전체를 대상으로 한 리서치임에도 Venture Capital 은 빠져 있다는 점에서 벤처시장에서는 관심을 받지는 못한 결과였지만, 그래도 보수적인 결론에서 토론을 시작했다는 점이 재미있었습니다. 왜 속 시원한 결론은 안 나오는걸까, 패널마다 이에 대한 생각을 전개합니다.

UN PRI 의 Private equity 총괄이다가 작년에 StepStone 으로 자리를 옮긴 Peter 의 다음 두 가지 지적은 꽤 인상적입니다.

첫째, 리서치는 ESG 투자를 하는지의 여부를 PRI 가입 여부로 구분했는데, PRI 에 가입했다고 모두 ESG 투자를 잘 하고 있는게 아니며 가입사 간에도 PRI 평가 점수가 나뉜다. → 전직 PRI 직원이기에 지적할 수 있는 지점인 것 같습니다.

둘째, Prevention Paradox. 위험을 막아서 발생하지 않았는데, 발생하지 않았기 때문에 역설적으로 측정할 수 없게 된다.

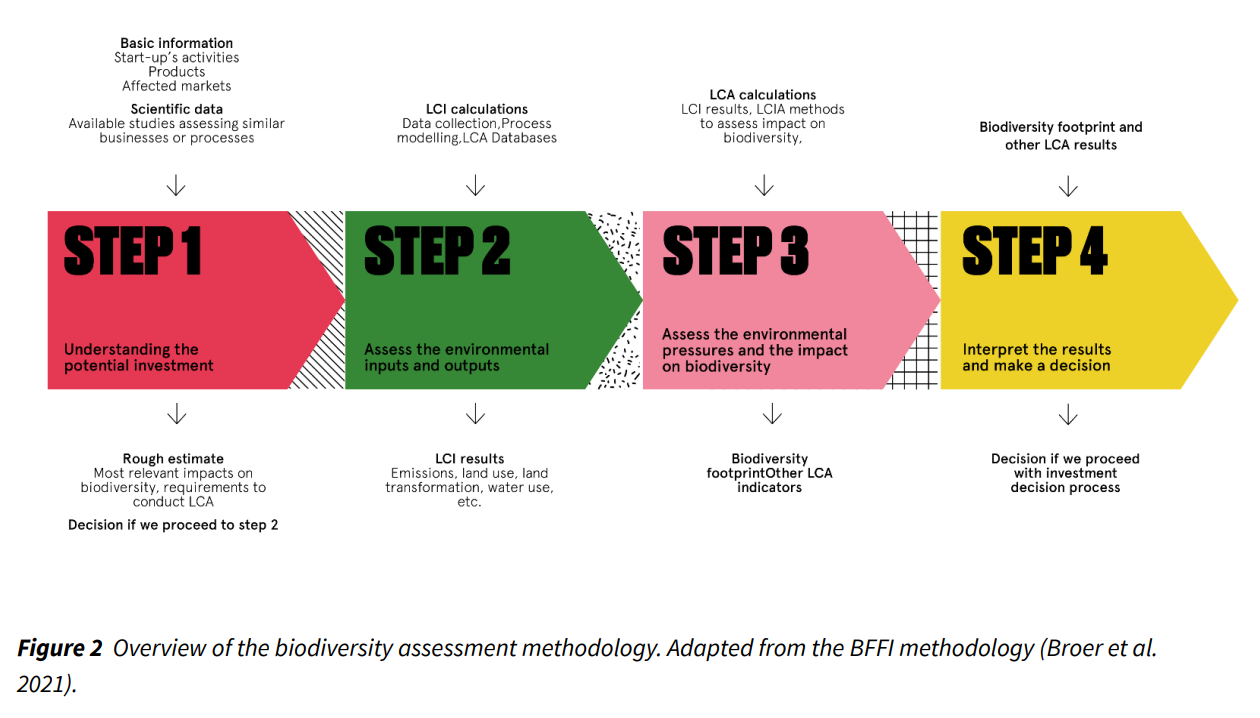

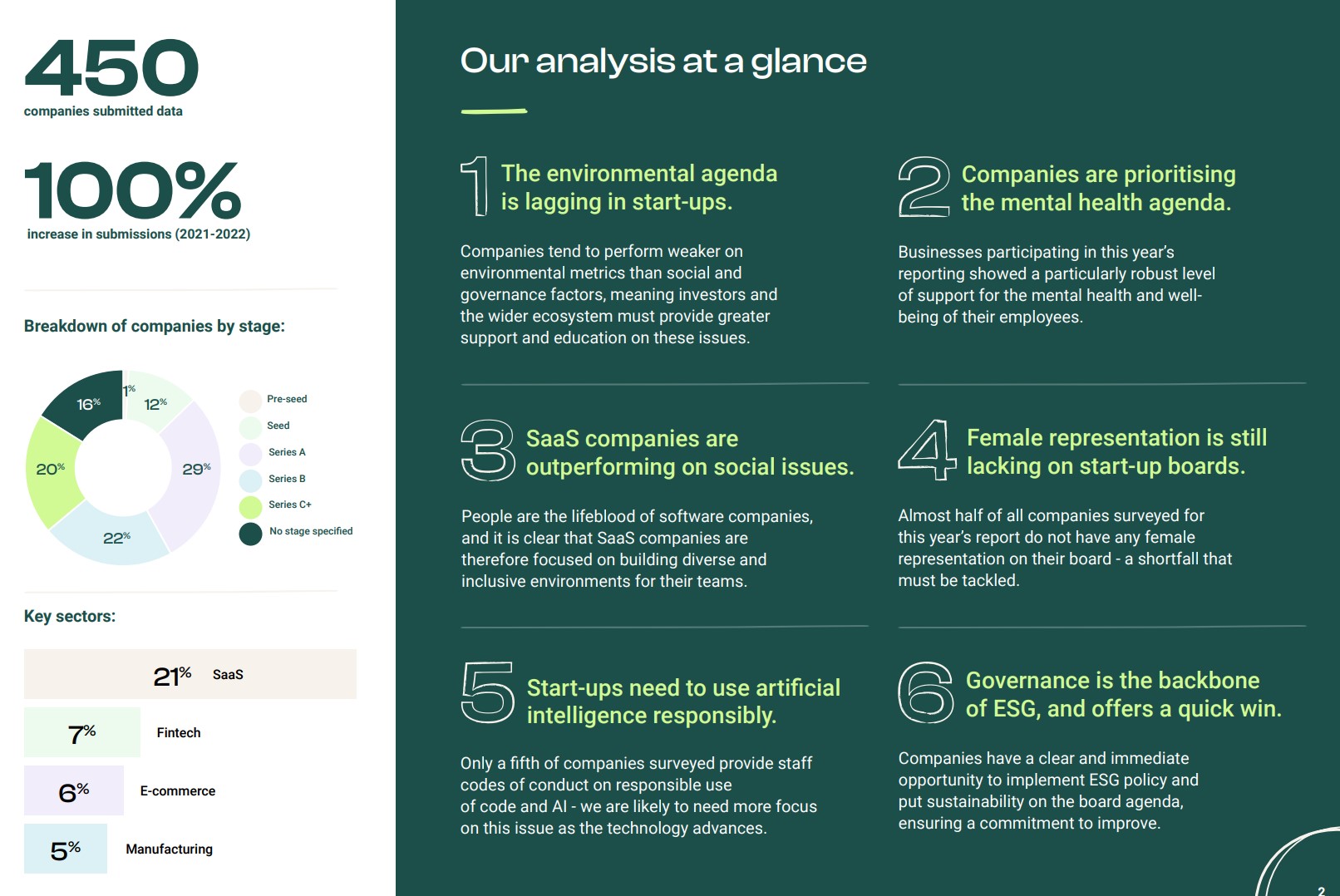

한편, Venture 투자의 경우에는 '측정'이 어렵다는 점도 ESG 와 수익률의 상관관계를 설명하기 어려운 이유 중 하나입니다.

데이터와 측정 문제는 계속 언급됩니다. VC 의 재무데이터조차 구하기 어려운데다가 ESG 측정과 관련해서는 아직 통일된 개념도 부족하다고 하겠습니다. 이쪽 데이터 제공자로서는 최고의 위치라고 할 수 있는 Pitchbook 의 Anikka 도 이부분에 대한 문제를 언급합니다. 'We don't have good data right now. SFDR - but the progress is really slow.'

스웨덴 기네비크(KINNEVIK) 의 Mathew 는 측정할 수는 없으나 ESG 도입이 회사에 긍정적인 영향을 끼쳤던 사례는 수없이 많이 들 수 있다고 제시합니다.

그렇다면 포트폴리오 기업에게 ESG 적용을 왜 강제하지 않느냐는 질문에 Mathew 는 섬세한 접근이 필요하다고 설명합니다.

Peter 는 Mathew 의 접근에 찬성하며, 투자 프로세스로서 ESG 를 접근하지만 수익 창출은 보다 Engagement 에 있다고 말합니다. 더 의식적으로 깊은 접근이 필요하다 'more thoughtful approach' 의 필요성을 언급합니다.

EISMEA & Former Contentsquare 의 KAT 는 왜 기업들이 ESG 를 하지 않냐고 물으면 'It's really hard' 라고 대답한다고 지적하며, 'Operational Cost' 에 대해 언급하며 많은 회사들이 이 부분을 정말 어려워한다고 말합니다.

이에 대해서 Mathew 는 비용이 들지 않도록 노력한다는 두리뭉실한 답변을 내놓다가, 마지막에 규제에 맞는 전략적인 접근으로 Operational cost 를 줄일 것. 이라는 답변을 내놓습니다.

한편, Peter 는 시나리오 분석이나 기후리스크 분석같은 비용이 드는 분석은 벤처기업에게는 필요 없지만, Code of Conduct (행동규범) 도입과 같은 부분은 벤처기업에게 필요함과 동시에 비용이 들지 않냐고 대답합니다.

어떠신가요? 저는 Operational cost 는 기업들이 느끼는 높은 허들이고 생각해볼 지점이라고 봅니다. 행동규범 도입의 경우에도, 규범을 만드는 것은 어렵지 않지만, 이를 회사 내에서 알리고 임직원이 숙지하도록 주기적으로 교육하는 것 자체가 임직원의 노력과 시간이라는 자원을 사용하기 때문에 비용이 들지 않는다는 것에는 공감할 수 없습니다.

다만.. 지금처럼 딜이 없을 때는 말 그대로 돈(money) 을 들이지 않고 할 수 있는 무언가라는 점에서 접근하고 있기는 합니다만...

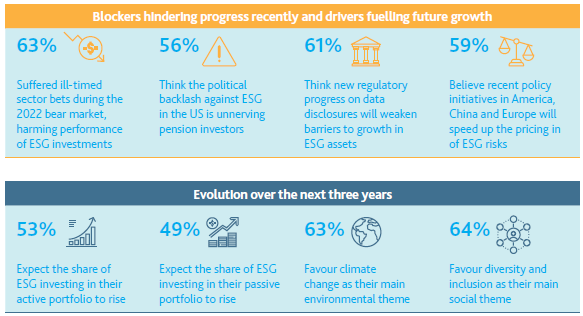

그 외에 ESG 의 정치화, 향후 나아갈 방향 등에 대해서 이야기합니다만, 의미있는 논의까지는 이어지지 못합니다. 한정된 시간이 아쉽기만 하네요.

오늘 웨비나의 분위기와 달리,

최근 ESG 투자는 기후기술 쪽으로 관심이 높아지는 상황입니다.

비단 기후기술 뿐 아니라, ESG 요소 특히 환경에 대한 요소를 시장이 Valuation 에 넣는 과정이 가시화 되고 있는게 아닌가.. 하는 느낌이 들게 하는 움직임들이 보입니다.

아직 가시화되었다고는 말씀 안드렸어요. ㅋ

NYU Stern 에서 기업가치와 관련된 지속가능성 연구를 수행하고 이를 기반으로 기업 컨설팅을 한다고 툴도 발표하고 사람도 뽑고 있습니다. 리뷰하고 싶은데 언제나 할 수 있을지.. 채용공고라도 먼저 공유 드립니다.

읽어주셔서 감사합니다.

오늘도 좋은 하루 보내시길 바랍니다.

의견을 남겨주세요