안녕하세요 구독자님! 저는 이번에 일본에서 몇 년 만에 온천을 다녀왔습니다. 온천이라는 것은 단순히 따뜻한 물에 몸을 담그는 행위뿐만이 아니라, 식사와 료칸의 분위기를 포함한 종합적인 경험이라는 것을 새삼 느꼈습니다. 그리고 역시 이렇게까지 높은 퀄리티의 서비스를 제공할 수 있는 것은 일본만의 강점인 것 같습니다. 일본에서 흔히 미국이나 다른 나라의 서비스가 낮다는 이야기를 많이 듣는데, 다른 곳이 낮은 것이 아니라 그냥 일본이 세계 평균보다 높은 것 같습니다. 덕분에 기분이 좋은 여행이 되었습니다.

예전에 이 글에서 설명드렸듯이 VC 투자에 있어 '펀드 리터너'의 개념을 이해하는 것은 중요합니다. 이 개념은 VC가 투자를 할 때의 목표 밸류에이션과 투자금액을 결정하는 중요한 지표가 됩니다. 펀드 리터너의 개념에 따르면 VC는 펀드 규모가 커질수록 투자금액이 커져야 하고 더 큰 지분을 가져야 합니다. 반면, 펀드 규모가 작아질수록 투자금액과 필요한 지분 목표가 줄어듭니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

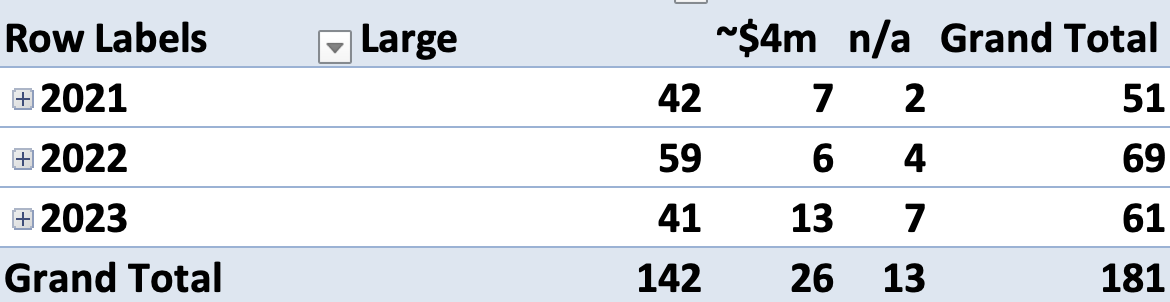

그러나 대규모 멀티 스테이지 펀드가 그들의 '코어' 투자인 큰 투자 이외에도 소규모 시드 라운드에 투자하는 경우가 요즘에 많이 있습니다. 실제로 Pitchbook에 따르면, 안드레센 호로위츠(Andreessen Horowitz)와 같은 큰 VC는 2023년에 예년에 비해 더 많은 소규모 시드 라운드에 투자를 했습니다. 61건의 시드 라운드 중 13건(21%)의 거래가 $4m (약 52억 원) 이하였습니다. $4m는 결코 '작은' 시드 라운드 규모는 아닙니다. 실제로 작년 3분기 시드 라운드의 투자 사이즈의 중앙치는 $3m였습니다. 하지만 안드레센 호로위츠와 같은 대형 펀드에게는 '작은' 규모입니다. 이러한 투자가 대형 펀드사이에서 많이 일어나고 있는데요 그 이유는 무엇일까요?

첫 번째 이유는 이런 투자들은 그들에게 '옵션'을 주기 때문입니다. 즉, 이들 대형 펀드들은 시드 스타트업에 작은 투자를 하고 그중 잘하는 스타트업에게는 후속 라운드에서 코어 투자를 진행하는 경우가 많습니다. 이러한 코어 투자는 딜 사이즈가 크고 펀드 리터너가 될 수 있는 투자입니다. 시드 단계의 스타트업에 소액을 투자함으로써 그들 회사가 얼마나 잘하고 있는지에 대한 정보뿐만 아니라 다음 라운드에 대한 투자 기회에 대한 정보를 얻을 수 있는 것입니다. 즉, 후속 투자에 대한 옵션을 얻게 되는 것입니다.

또 다른 이유는 매력적인 롱테일 수익을 창출할 수 있기 때문입니다. 아마도 투자금 전액을 회수하지는 못하겠지만, 예를 들어 투자금의 30% 정도만 회수할 수 있다면 최고의 투자는 아니더라도 좋은 투자가 될 수 있습니다.

최근 실사를 한 유명 VC 중 한 곳이 수천억 원 규모의 펀드를 조성하고 있는데, 이 VC는 펀드의 수 퍼센트를 이런 소규모 시드 라운드에 할당할 계획입니다. 예를 들어 5,000억 원 규모의 펀드이고, 이 펀드의 5%를 소규모 시드 거래에 할당을 했다고 가정해 보겠습니다. 할당된 금액은 250억 원으로, 25개의 시드 스타트업에 10억씩 투자를 할 수 있는 금액입니다. 혹은 50개의 시드 스타트업에 5억씩 투자를 할 수 있습니다.

모든 투자가 0이 되더라도 여전히 펀드 전체의 5% 수준입니다. 하지만 이 중에서 코어 투자 기회를 하나라도 찾을 수 있고 그 투자가 대박이 난다면, 5%는 충분히 가치가 있는 할당이 될 것입니다. 또는 한두 건의 투자가 각각 펀드 수익률의 30%를 창출한다면 그것도 최고는 아니지만 괜찮은 롱테일 성과가 될 것입니다 (펀드의 60%의 리턴이 되기 때문에).

이는 매력적인 시드 딜에 대한 경쟁이 더 치열해질 것이라는 것을 의미합니다. '#145호 격화되는 시드 투자'에서도 언급했지만, 충분한 경쟁력이 없는 중형~대형 펀드들, 특히 좋은 브랜드가 없는 것은 좋은 시드 투자를 하기가 더더욱 어려워질 것입니다. 제가 아는 어느 한 펀드는 최근 이러한 이유로 펀드의 클로즈를 결정했습니다.

그러나 이는 또한 투자금액이 작아도 괜찮은 작은 VC펀드들에게는 더더욱 좋은 기회가 될 수 있는 것을 의미합니다. 투자금액이 작을수록 매력적인 시드 딜에 투자를 할 수 있는 확률이 높아집니다. 대형 VC와 경쟁하지 않아도 되기 때문입니다. 이러한 트렌드는 스몰 펀드에 대한 저희의 투자 전략에 대한 자신감을 더더욱 높여줍니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

References:

N/A

의견을 남겨주세요