안녕하세요 구독자님! 샌프란시스코의 나쁜 치안 상태에 관해서 여러 매체를 통해서 보시는 분들도 계실 것입니다. 실제로 여기에 살고 있는 주민으로서도 결코 치안이 좋다고는 말할 수 없지만, 지금의 저와 저희 가족의 생활 패턴이라면 SF 중에서도 치안이 나쁜 곳에 일부러 가지만 않으면 그다지 불편한 점도 없이 생활하고 있습니다. 다만 오늘 아침 집 앞 차의 창문에 사진 같은 종이가 붙어 있어서 재미있어서 사진을 찍었는데요, 이 사람은 아마 몇 번 이런 일을 당하지 않았나 생각이 들었습니다. 역시 어느 정도의 경각심을 갖는 것은 중요한 거 같네요.

지난주 비슷한 타이밍에 세 벤처 캐피털 펀드의 피치를 들었습니다. 재미있었던 점은 세 펀드 모두 기존 벤처캐피털 펀드와는 다소 다른, 비슷한 투자 전략은 갖고 있었다는 점입니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

그들의 전략을 한마디로 말하면 보다 '안정적'인 투자를 하는 것입니다. 즉, 비즈니스 모델이 보다 명확하고 매출 같은 하는 트랙션도 어느 정도 있고, 그리고 무엇보다 '예측하기 쉬운' 비즈니스에 투자를 합니다.

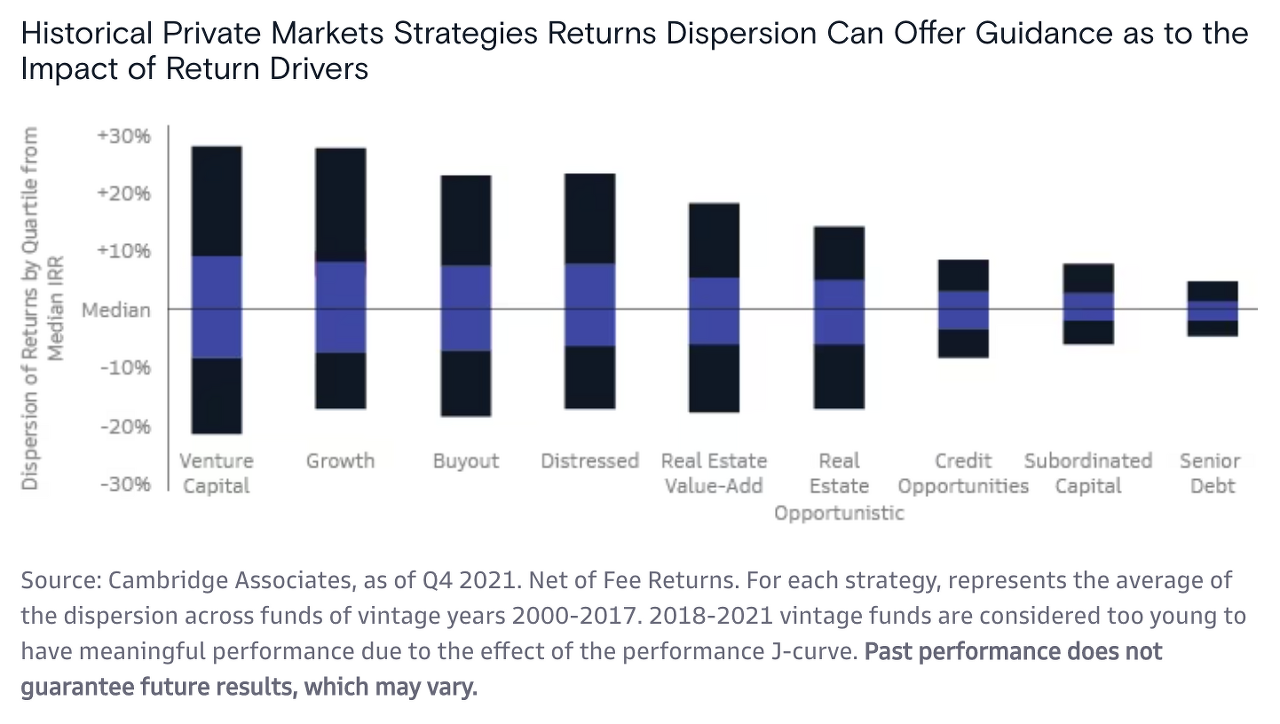

예측하기 쉬움을 바꾸어 말하면 불확실성, 변동성이 됩니다. 파이낸스의 기본에서 배우는 옵션 가격 산출에서는 변동성이 높아지면 옵션 가격도 높아집니다. 반대로 변동성이 낮으면 옵션 가격은 낮아집니다. 즉, 이 펀드들은 불확실성이 낮은 투자를 하기 때문에 기대 수익도 낮아집니다.

다만 동시에 이 펀드들은 손해를 볼 가능성도 낮아집니다. 그래서 리턴 프로파일은 KKR이나 토마 브라보 같은 사모펀드에 가깝다고 할 수 있습니다. 일반적으로 사모 펀드는 벤처 캐피털 펀드에 비해 수익은 다소 낮지만 그만큼 리스크도 낮습니다. 벤처보다 안정적인 것입니다.

하지만 여기에 문제가 생깁니다. 아까 말씀드린 세 펀드들은 자신들을 '벤처 캐피털'이라고 자칭하고 있지만, 그 리스크 리턴 프로파일은 벤처 캐피털이라기보다는 사모펀드에 가깝습니다. 보통 벤처 캐피털에 투자를 하는 사람은 자신들의 투자수익이 매우 낮아질 수 있다는 리스크가 있음을 이해하고 있습니다. 반대로 그러한 이해 없이 벤처 투자를 하는 것은 위험합니다. 하지만 반대로 큰돈을 벌 수 있다는 것도 알고 있고, 저도 그것을 할 수 있다고 믿기 때문에 이 일에 종사하고 있습니다. 고위험 고수익인 것입니다.

극단적인 예이지만 레스토랑에 투자하는 것과 우주 기술에 투자하는 것을 상상해 보십시오. 아마도 전자에 투자하여 투자 자금을 잃을 가능성은 후자보다 낮을 것입니다. 하지만 후자가 '대박'이 날 가능성은 높습니다.

즉, 벤처 캐피털 펀드에 투자하는 펀드 오브 펀즈의 운용자로서 높은 리턴을 낼 가능성이 낮은 그러한 펀드들에는 투자하지 않습니다. 물론 그 펀드에 관심을 갖는 투자자도 많이 있습니다. 예를 들어 벤처 캐피털과 사모펀드 모두에 투자하고 있는 투자자 중에는 관심을 갖는 사람이 있을 것입니다. 그러나 일반적으로 큰손 투자자는 벤처 캐피털과 바이아웃에 대한 투자 한도를 따로 두고 있습니다. 이 경우 그 펀드들을 다른 벤처캐피털펀드와 비교가 되는데 그럴 경우 매력이 낮아집니다. 벤처캐피털펀드를 자처하고 있기 때문에 사모펀드와 비교될 기회는 별로 없습니다. 한마디로 포지셔닝이 애매한 것입니다.

이는 또한 기존 벤처캐피털 펀드가 바이아웃 펀드나 다른 투자자산 클래스와 동일한 수준의 리턴으로 만족해서는 안 된다는 것을 의미합니다. 위에서 언급한 바와 같이 보통 벤처 투자자는 다른 어떤 자산 클래스보다 높은 수익을 기대하며 벤처에 투자를 합니다. 단지 2, 3배의 리턴을 목표로 하는 펀드를 보는 것은 어렵지 않습니다. 2,3 배의 리턴을 낸다는 것은 대단한 일입니다. 그러나 2,3배라는 것은 그 리스크 프로파일에 비해 너무 낮습니다. VC펀드가 2배밖에 벌지 못한다면 덜 위험하고 리턴이 좀 더 확실하게 나오는 사모펀드에 투자하는 것이 현명합니다. 따라서 VC를 자칭하려면 모든 투자자산 클래스에서 가장 높은 수익을 목표로 해야 한다는 것을 의식해야 합니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

References:

Goldman Sachs Asset Management, Drivers Wanted: Sources of Return in Alternative Investments - https://www.gsam.com/content/gsam/global/en/market-insights/gsam-insights/2022/drivers-wanted-sources-of-return-in-alternative-investments.html

의견을 남겨주세요