안녕하세요 구독자님! 저는 저번주말은 친구 부부 두 팀과 저희 가족까지 해서 오랜만에 캠핑을 다녀왔습니다. 집에서 1시간도 채 걸리지 않는 곳으로 다녀왔는데요, 여기가 진짜 실리콘벨리인가 싶을 정도로 오진 곳이었습니다. 한국에서는 캠핑을 안 해 봐서 모르는데 예를 들어 일본 캠핑장에 비하면 미국의 캠핑장은 아무런 시설 없이 그냥 산속에서 자는 느낌입니다. 게다가 이번에는 계속 비까지 엄청 와서 춥기도 엄청 춥고 내내 극기훈련을 하다 온 느낌이었습니다 (20개월짜리 딸아이만 신나 했던 것 같습니다). 캠핑의 좋은 점은 힘들기 때문에 딴생각 안 하고 그 순간에 집중할 수 있다는 점인 거 같은데, 그런 점에서는 충분히 목적을 달성한 것 같습니다. 다음 달이나 다다음달에 또 잠깐 다녀와야겠습니다.

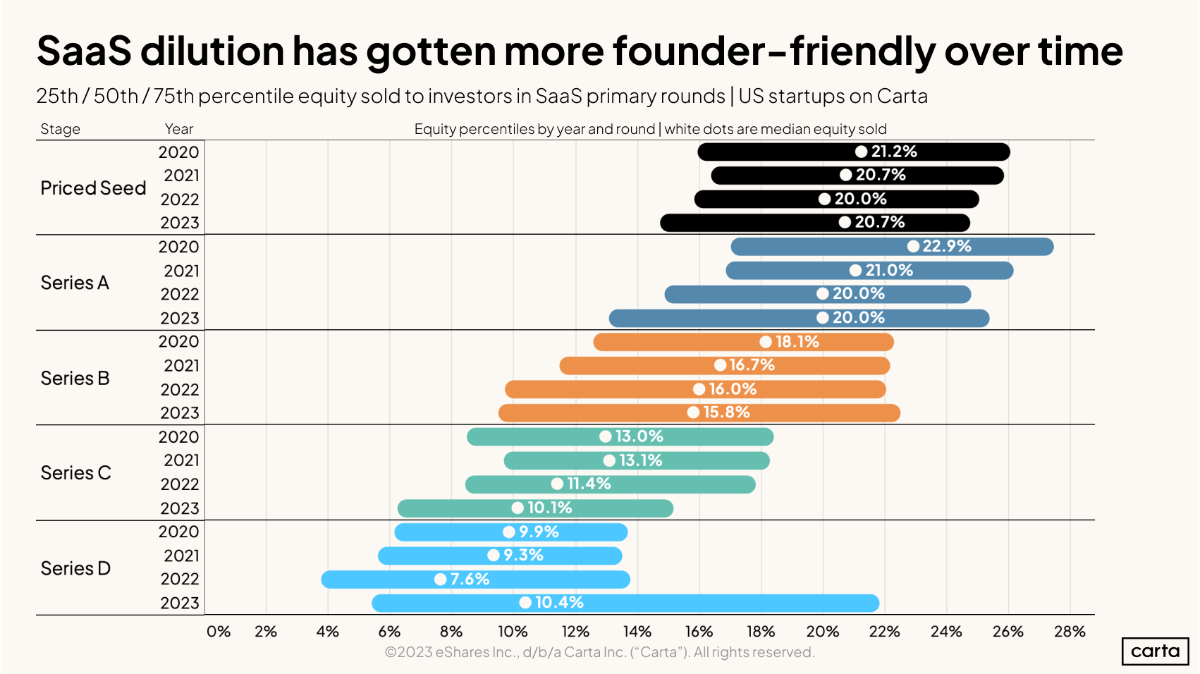

스타트업 캡 테이블 회사인 Carta가 발행하는 뉴스레터인 데이터 미닛의 최근 에디션에서는 각 투자 단계에서 얼마나 지분이 희석되는지에 대해 다루었습니다. 꽤 내용이 재미있었는데요, 예를 들면 초기 단계로 갈수록 거시적 환경과 관계없이 희석되는 정도가 별로 변하지 않는다는 점입니다 (실제 벨류에이션과 투자금도 변하지 않습니다). 아래 차트에서 볼 수 있듯이 지난 4년 동안 시드 라운드는 별다른 변화가 없었습니다.

✉️ 메일리 뉴스 레터 구독 | 실밸 티키타카: 팟캐스트 & 유튜브

하지만 제가 이 글에서 하이라이트를 하고 싶은 포인트는, 이 데이터는 시드 투자자가 투자를 집행할 당시 어느 정도의 지분을 가져가야 할지 생각해 볼 수 있는 유용한 데이터 포인트가 될 수 있다는 점입니다. 이전 글에서도 여러 번 언급했듯이, 일반적으로 "펀드 리터너 (Fund Returner)"라는 개념은 지분 목표에 대해 생각할 때 매우 유용합니다. 이는 기본적으로 유니콘 기업 가치로 투자처가 엑시트를 할 때 투자금 전액을 회수할 수 있어야 한다는 개념입니다. 예를 들면, A라는 회사가 10억 달러, 즉 유니콘 밸류에이션에 인수되었다고 가정해 봅시다. 이제 X라는 VC가 1억 달러 규모의 펀드를 조성하고 이 회사의 지분 10%를 소유하고 있다고 가정해 봅시다. A사의 인수 거래가 무사히 성사되면 X는 1억 달러의 투자수익을 얻게 됩니다. 즉 이 딜은 펀드사이즈와 같은 크기의 리턴, 즉 펀드 리터너가 되는 것입니다.

스타트업들은 스테이지가 뒤로 가면 갈수록 더 높은 가치로 더 많은 자본을 조달함에 따라 시드 투자자의 소유권은 희석됩니다. 따라서 펀드가 투자할 당시 시드 투자자가 10%의 지분을 소유하고 있었다고 하더라도 투자금 회수 시점의 실제 소유권은 훨씬 낮아질 것입니다. 위의 Carta의 차트에서 볼 수 있듯이, 10%의 지분을 소유한 시드 라운드 투자자의 경우, 시리즈 A단계에서는 20%의 희석으로 인해 지분율은 8%가 됩니다.

만약, 어떤 스타트업이 시리즈 D에서 엑시트를 한다고 가정하고 위 차트의 데이터의 중앙값대로 희석이 된다고 가정을 하면, 엑시트를 하는 타이밍에서는 시드 투자자의 지분율은 초기 라운드의 절반 이하가 됩니다. 스타트업 A와 VC X의 예를 다시 한번 이용하면, VC X가 시드 투자당시 10%의 지분을 갖고 있었다고 하더라도 실질적으로 엑시트를 하는 타이밍에서는 5% 이하의 지분을 보유하게 되는 것입니다. 단순하게 생각하면 X는 시드 투자당시 20%의 지분율을 목표로 해야 하는 것입니다. 물론, 실제로는 대부분의 펀드가 follow-on투자를 위한 Reserve를 확보하고 있기 때문에 이를 반영해서 지분 목표를 정해야 합니다.

펀드 매니저의 포트폴리오 모델의 구축을 도와주는 Tactyc과 같은 전문적인 서비스도 있지만, 이번 Carta의 데이터는 VC 펀드 매니저가 소유권 목표에 대해 고민하는 데 큰 도움이 될 것입니다.

✉️ 메일리 뉴스 레터 구독 | 실밸 티키타카: 팟캐스트 & 유튜브

References:

N/A

의견을 남겨주세요