지난주에 투자처 펀드 중 하나인 Hustle Fund가 주최하는 Camp Hustle이라는 이벤트가 있었습니다. 샌프란시스코에서 남쪽으로 차로 1시간 정도 거리에 있는 사라토가라는 곳에서 열렸는데요, 이름이 캠프인 만큼 하루 종일 자연 속에서 이벤트가 진행되었습니다. 자연속이라서 그런지 보통 다른 행사에서는 느낄 수 없는 릴렉스함도 느끼면서, 지금까지 줌으로만 만났던 사람들도 만나고 또 많은 새로운 사람들도 만날 수 있었던 아주 의미있는 시간이었습니다!

벤처 투자는 리스크가 높은 투자 중 하나로 알려져 있습니다. 벤처투자=고위험 고수익이라는 걸 들어보신 분들도 많이 계실 것입니다. 스타트업 투자를 해서 엄청난 부를 얻었다는 얘기도 많이 듣고, 반대로 스타트업에 투자했다가 돈을 몽땅 잃었다는 얘기도 많이 듣습니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

이런 일이 일어나는 이유는 간단합니다. 그것은 스타트업 투자가 정말 어렵기 때문입니다. 자세한 내용은 이전 기사 '#68 스타트업 투자를 잘 하기는 정말 어렵다'에서도 썼지만, 특히 개인투자자로서 스타트업 투자에서 성공하기란 매우 어려운 일입니다.

굿 뉴스로는 다른 방법이 있다는 점인데요, 바로 벤처캐피털 펀드에 투자하는 것입니다. 벤처캐피털 펀드는 보통 20~30개 정도의 스타트업에 투자합니다. 벤처 캐피털이라는 비즈니스 자체가 여러 투자 중에서 하나의 홈런을 찾아내는 것입니다. 20~30개 스타트업 중 한 곳이라도 대성공을 해 준다면 설령 모든 다른 투자가 잘 안 되더라도 투자 수익을 올릴 수 있습니다.

VC펀드는 때로는 10배 이상 혹은 20배 이상의 투자수익을 얻는 경우가 있는데, 이는 드문 경우로 통상 3~5배 정도의 리턴을 노립니다. 3배만으로도 상당히 매력적인 수익인데요, 규모감으로 치면 13%의 이자가 붙어 있는 정기예금에 10년간 투자했을 때 얻는 수익과 같습니다.

미국에서는 개인투자자가 VC펀드에 투자할 수 있습니다. AngelList Rolling Fund는 벤처캐피털 펀드 투자에 관심 있는 이들에게 아주 좋은 시작점이 될 수 있습니다. 이 사이트에 접속하여 그냥 관심 있는 펀드를 선택하고 커밋을 함으로써 쉽게 투자를 할 수 있습니다.

하지만 여기에도 과제가 있습니다. AngelList Rolling Fund 사이트를 보시면 아시겠지만 VC 펀드의 수가 엄청나게 많기 때문에 어떤 펀드에 투자해야 할지 판단하기가 굉장히 어렵다는 점입니다. 사실 이것은 개인투자자만의 문제가 아니라 펀드 투자를 전문으로 하는 기관투자가에게도 쉬운 일이 아닙니다. 그들은 그것을 업으로 삼고 있을 정도니까요.

거기서 등장하는 것이 펀드 오브 펀드(FoFs)입니다. FoFs를 쉽게 말하면, 다른 VC펀드에 투자하는 펀드를 말합니다. VC펀드가 스타트업 투자의 전문가인 것처럼 FoFs는 다른 VC펀드에 대한 투자를 전문으로 하는 펀드입니다. VC펀드가 20-30개의 스타트업에 투자하듯 FoFs는 20-30개의 VC펀드에 투자를 합니다. 그 결과 FoFs는 수백 개의 스타트업에 간접적으로 투자를 하게 됩니다.

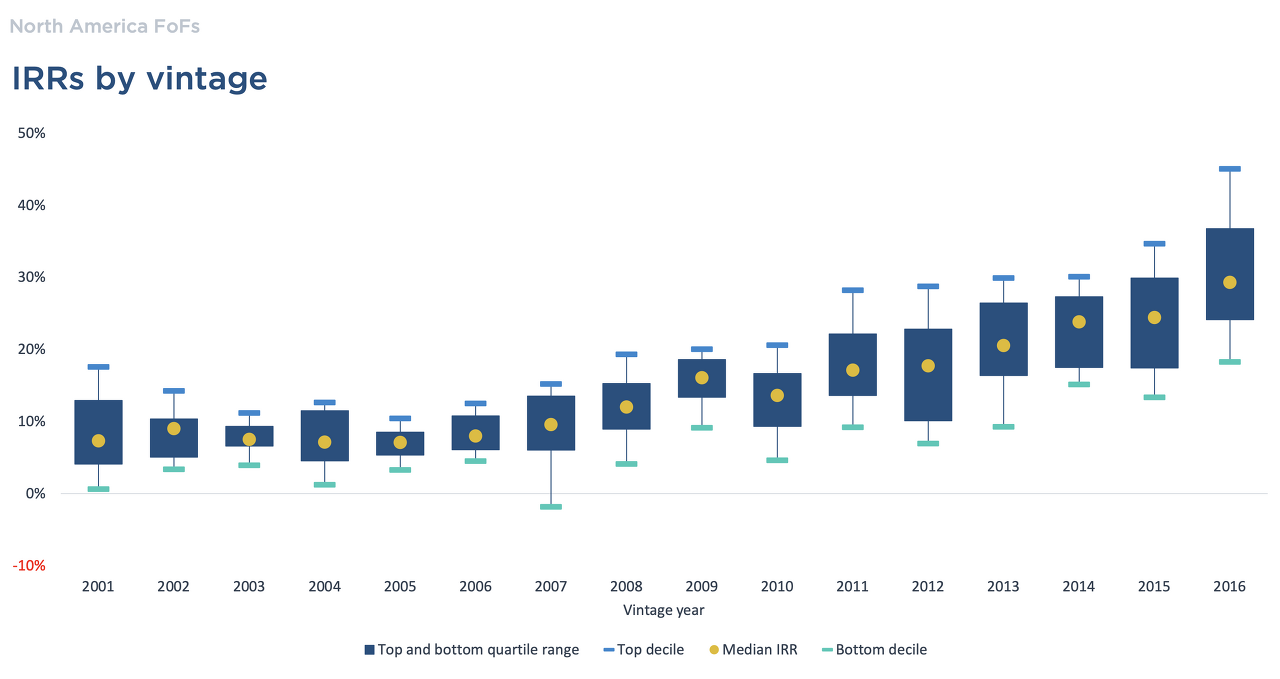

즉, FoFs는 ETF나 투자신탁과 비슷한 투자입니다. 스타트업의 포트폴리오가 넓게 분산되기 때문에 위험도 매우 낮아집니다. 밑의 차트는, 미국 FoF의 과거의 투자수익률을 나타내고 있는데요, 2007년 하위 10%의 FoF만이 약간의 마이너스 수익률(-1.85%)을 기록하고 있지만 그 외에는 항상 수익을 내고 있습니다. 같은 해의 하위 25%는 6.04%, 상위 10%는 15.18%의 투자수익률을 달성했습니다.

그래서 벤처캐피털 투자에 관심이 있는 개인투자자들에게 FoFs는 아주 좋은 투자 전략이 될 수 있습니다. 그러나 지금 개인투자자가 FoFs에 투자할 수 있는 방법은 거의 없습니다. 이것은 FoFs의 펀드매니저로서 항상 문제라고 생각하고 있는 부분이기도 합니다. FoFs투자는 개인투자자에게도 큰 부를 가져다 줄 가능성을 내포하고 있기 때문에, 개인 투자자를 위한 이러한 서비스가 세상에 나타나는 것은 시간문제라고 생각합니다. 결국 저는 이노베이션에 투자를 하는 일을 하고 있기에, FoFs의 이노베이션에도 큰 기대를 하고 있습니다.

References:

・PitchBook Benchmarks (as of Q3 2021) - https://pitchbook.com/news/reports/2022-pitchbook-benchmarks-as-of-q3-2021

의견을 남겨주세요