지난주에는 세계적으로 유명한 골프장인 페블비치의 스파이글래스 힐 골프코스에서 골프를 칠 기회가 있었습니다. 처음 보는 광경 중 하나는 캐디가 그룹당 한 명이 아니라 개개인에게 붙는다는 것입니다. 프로 선수와 함께 있는 캐디 같은 느낌으로 건장한 남자 캐디가 클럽을 들어주면서 같이 치는 것입니다. 저희는 캐디 없이 플레이를 했는데요, 언젠가 실력이 (아주) 많이 향상되어서 그런 캐디분들과 함께 돌아도 손색이 없는 날이 오면 다시 페블비치에 도전해보고 싶습니다!

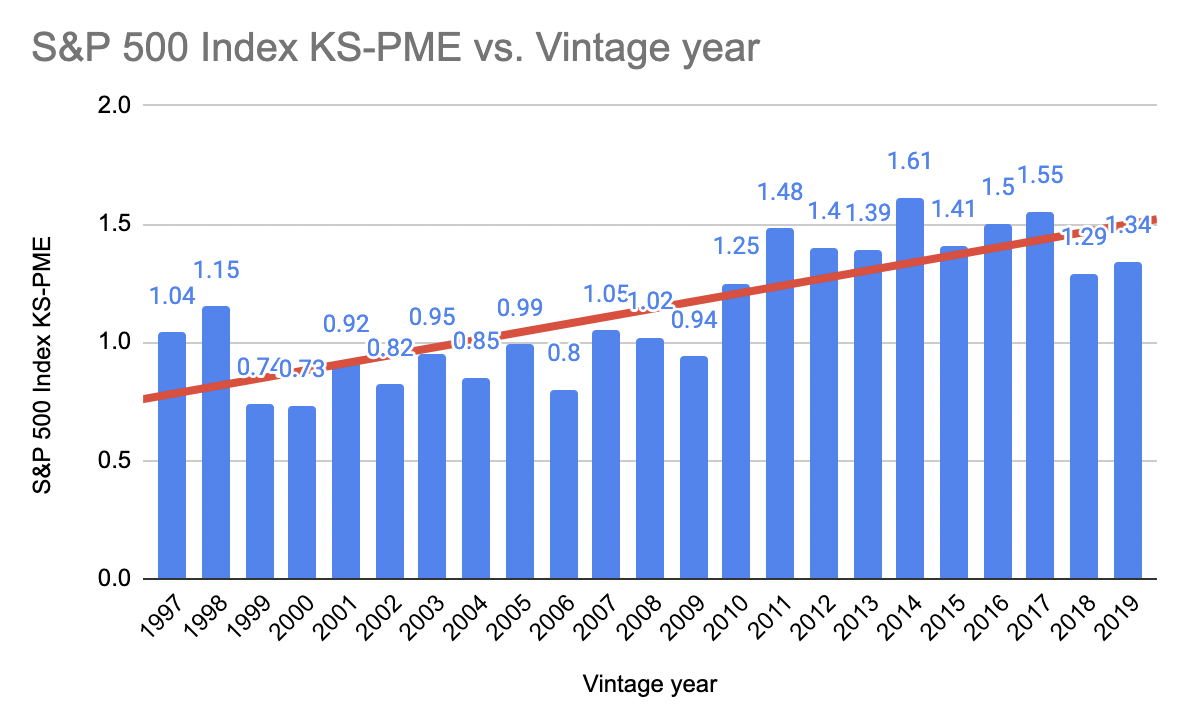

주식 투자와 벤처 캐피털 투자 중 어느 쪽이 더 투자 리턴이 클까요? 결코 단순한 질문이 아닙니다만, 최근 10년간 벤처 캐피털에의 투자(구체적으로는 벤처 캐피털 펀드에의 투자, 이하 VC 투자)는 점점 매력적이게 되고 있고, 저는 그 트렌드가 향후 계속되는 정도가 아니고 보다 강해져 갈 것이라고 생각합니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

우선 PME(Public Market Equivalent)라고 불리는 개념을 이해해야 합니다. PME(Public Market Equivalent) 어프로치란 사모펀드의 투자 성과를 퍼블릭 마켓이라는 관점에서 측정하기 위해 개발된 것입니다. 즉 VC 투자와 주식 투자의 퍼포먼스를 비교할 수 있는 것입니다.

PME를 계산하는 방법을 쉽게 설명하면, VC 투자의 퍼포먼스를 주식 투자의 퍼포먼스로 나눈 것이 됩니다. 따라서 PME가 1보다 높으면 VC 투자 퍼포먼스가 주식 투자 퍼포먼스보다 뛰어나다는 것을 의미합니다. 예를 들어 VC의 퍼포먼스가 3, 주식투자 퍼포먼스가 2라고 한다면 PME는 1.5로 1보다 커집니다. 물론 실제 계산식은 더 복잡하지만 여기서는 넘어가도록 하겠습니다.

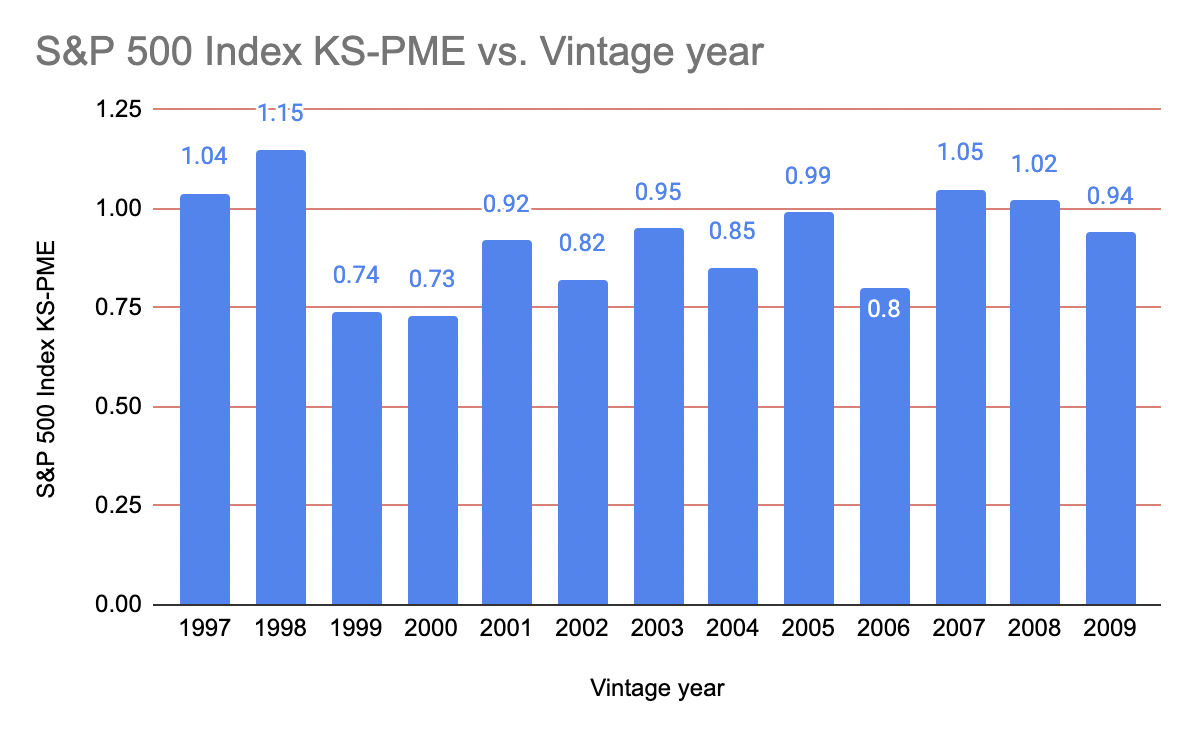

아래 차트는 1997년부터 2009년까지 PME를 나타낸 것입니다. 주식투자에 대해서는 S&P500지수를 사용하고 있는데요, 많은 해에 PME가 1을 밑돌고 있습니다. 즉, 그 기간은 VC에 투자하는 것보다 주식시장에 투자하는 게 나았다는 말이 됩니다.

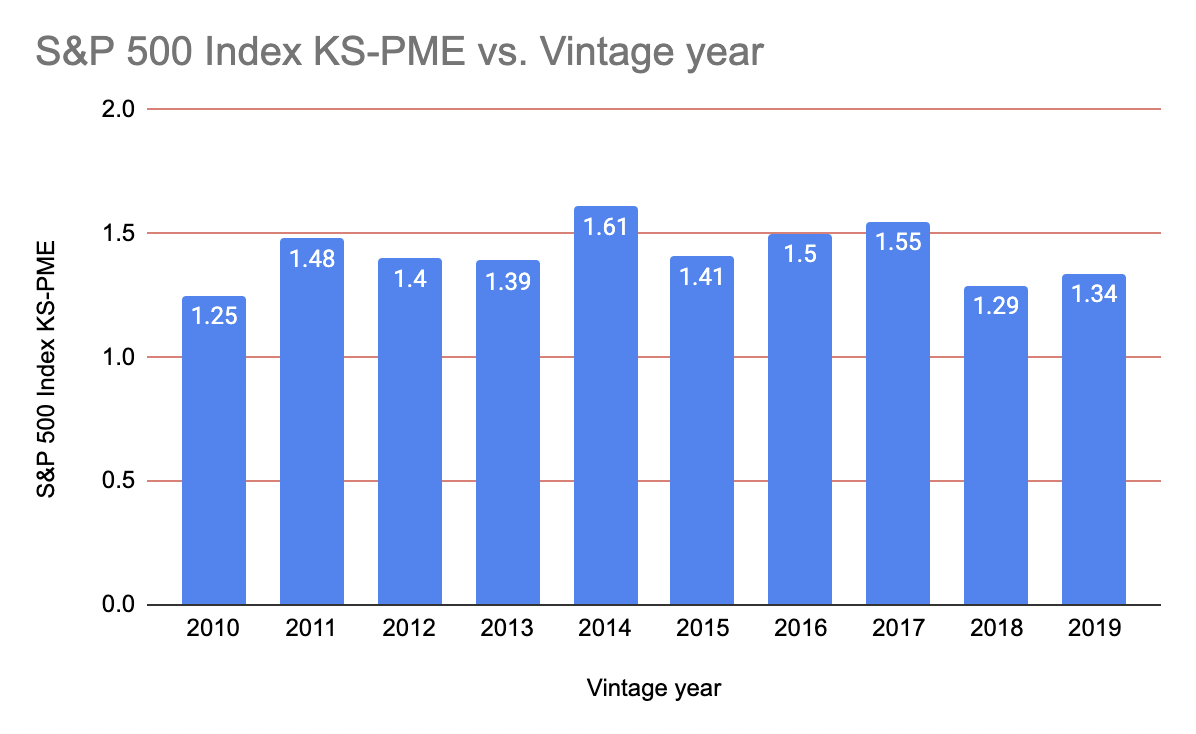

이제 좀 더 최근의 데이터를 살펴보도록 하겠습니다. 다음 차트는 2010년부터 2019년까지 10년간의 PME를 나타낸 것입니다. 이번에는 보시는 바와 같이 PME는 일관되게 주식투자보다 높은 수치를 보이고 있습니다. 즉, 이 기간은 VC에 투자한 사람은 주식 투자한 사람보다 더 높은 투자 수익을 낼 수 있었다고 볼 수 있습니다.

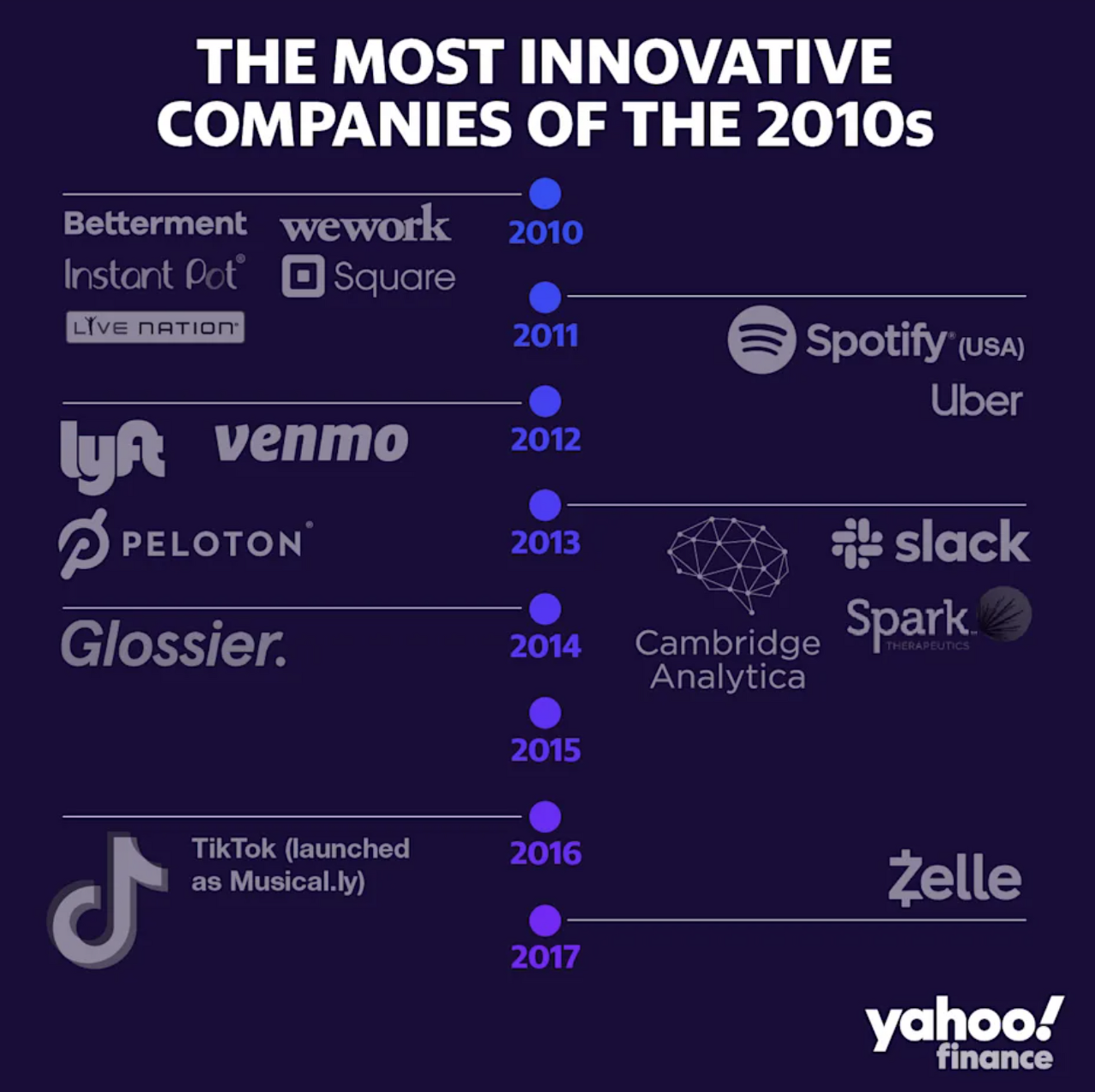

이 차이는 간단히 설명할 수 있습니다. 2000년대에도 구글이나 야후와 같은 강력한 테크 기업이 존재했지만, 우리의 생활을 극적으로 바꾼 기술 이노베이션의 대부분은 2010년대에 탄생하였습니다. 예를 들면 WeWork, Square, Uber, Spotify, Lyft, Slack 등의 기업은 2010년대 전반에 설립되었습니다. 이 기업들이 얼마나 우리 생활을 바꿨는지는 설명할 필요도 없을 것 같습니다.

2022년을 사는 우리 중에 기술 이노베이션이 끝났다고 믿는 사람은 없을 것입니다. 오히려 이노베이션의 범위는 넓어지고 속도는 가속화될 것입니다. 실제로, AI, Web3, 메타버스, 재생 의료, 우주 기술 등, 향후 더욱더 많은 기술 혁신이 진행되어 갈 것입니다. 이들은 우리의 삶을 더욱 극적으로 변화시키고 계속 향상시킬 것입니다. 그런 가운데 당연히 스타트업의 이노베이션과 VC 투자의 역할은 점점 더 중요해지고, 그에 따라 VC 투자는 더욱 매력적인 투자 자산이 되어갈 것입니다. 그에 따라 PME의 증가 추세는 앞으로도 계속될 것이고요.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

Reference:

The 16 most innovative new companies of the 2010s - https://www.yahoo.com/now/the-16-most-innovative-new-companies-of-2010-s-190021422.html

Understanding the universal concept behind Kaplan Schoar PME - https://www.asset-metrix.com/en/explanation-kaplan-schoar-pme-public-market-equivalent/

PitchBook Benchmarks (as of Q3 2021) - https://pitchbook.com/news/reports/2022-pitchbook-benchmarks-as-of-q3-2021

의견을 남겨주세요