오늘 주간SaaS 는, 포스트 코로나 소프트웨어 기업에 대한 가치 평가 기준시 수익성을 강조하던 분위기였는데 요즘은 분위기가 바뀌었나?에 대한 의견이 담긴 Tomaz Tunguz 의 How Markets Value Software Companies in 2023을 소개합니다.. 무엇보다 이 분의 블로그는 짧은 글에 데이터 분석을 더하고 있어 재미난 글인데 이번에도 역시 그렇습니다. 글 중간에 생소한 용어는 제가 설명을 덧붙였습니다.

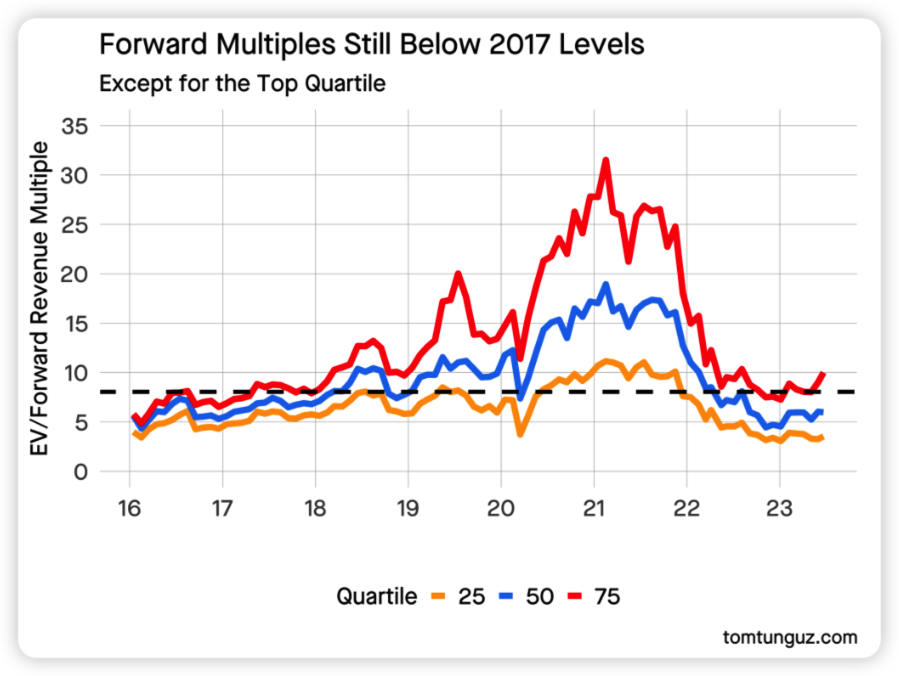

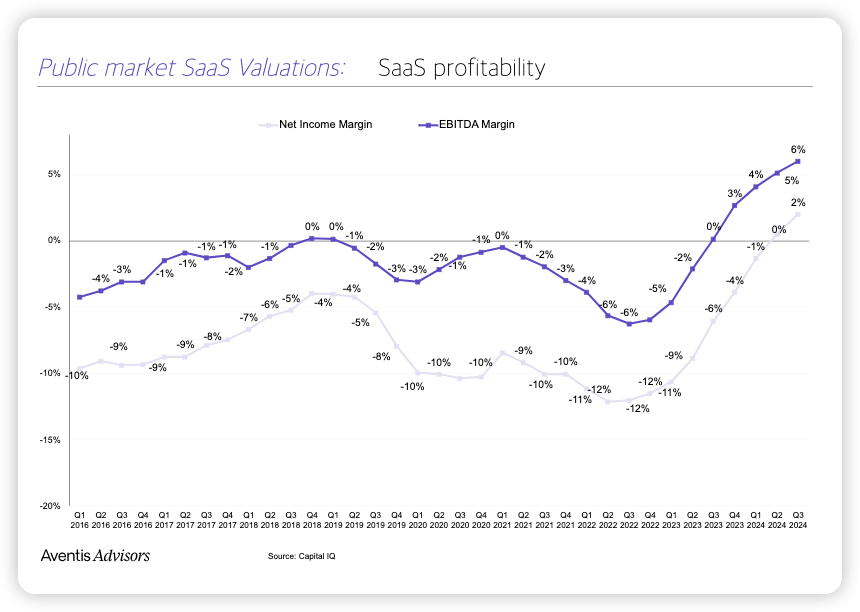

작년 8월, 시장은 SaaS 기업의 가치를 주로 성장성 위주로 평가하던 것에서 수익성 위주로 평가하는 것으로 전환했습니다. 그런데 지난 두 달 동안 성장성이 높은 소프트웨어 기업의 기업가치는 40~112% 상승했습니다.

그래서 저는 시장에서도 이러한 기업의 가치를 평가하는 방식이 다시 바뀌기 시작한 것인지 궁금했습니다.

대답은 '그렇다'입니다. 상위 사분위에 해당되는 기업이라면 말입니다.

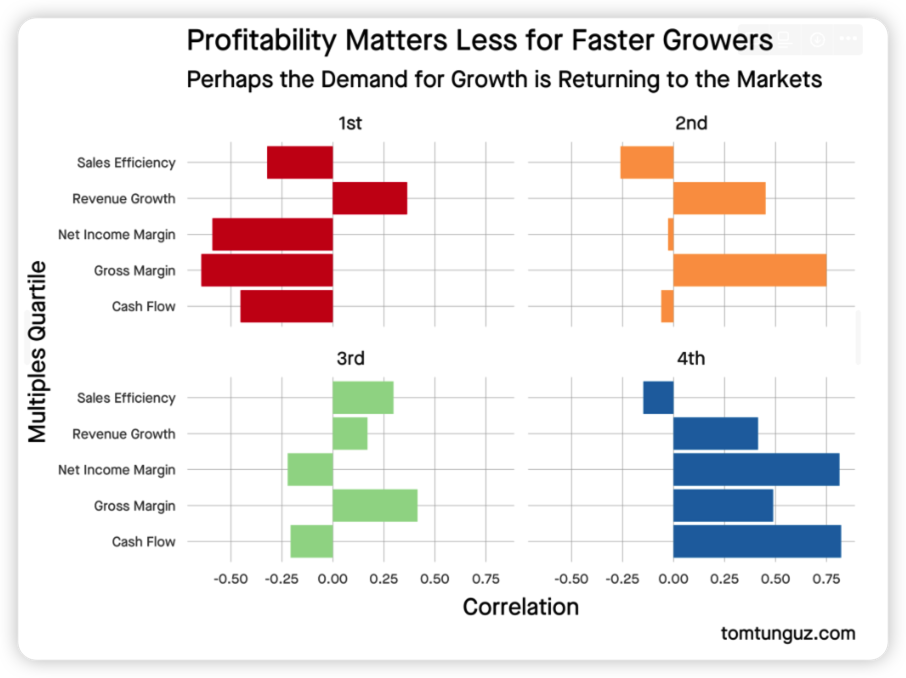

위 그림은 각각의 다섯 가지 지표를 사분위수로 나눈 후, 각각의 지표와 forward multiple(🐶미래의 예상되는 재무 지표를 기반으로 한 기업의 가치를 측정하는 방법) 간의 상관 관계를 보여주는 차트입니다.

상위 사분위에 속하는 회사들은 매출 증가와 같은 지표만이 forward multiple과 양의 상관관계를 보입니다. 판매 효율, 순이익률(수익성), 매출 총이익률과 같은 효율성 지표는 모두 음의 상관관계를 보입니다.

반면, 하위 사분위에 속하는 회사들의 배수는 현금 효율성 지표인 현금 흐름과 순이익에 크게 영향을 받습니다. 성장은 여전히 중요하지만, 그 성장은 효율적 이어야 합니다. 중간 사분위에 있는 회사들은 이 두 가지 사이에 다양한 요인들이 조합되어 있습니다.

다시 말해, 성장 속도가 느린 회사일수록 수익성의 가치가 커집니다. 반대로 성장 속도가 빠른 회사일수록 그렇지 않습니다.

이런 동적인 상황의 결과로, 최근에는 상위 사분위의 회사들의 가치 평가가 반등했지만, 하위 사분위의 회사들은 그렇지 않았습니다.

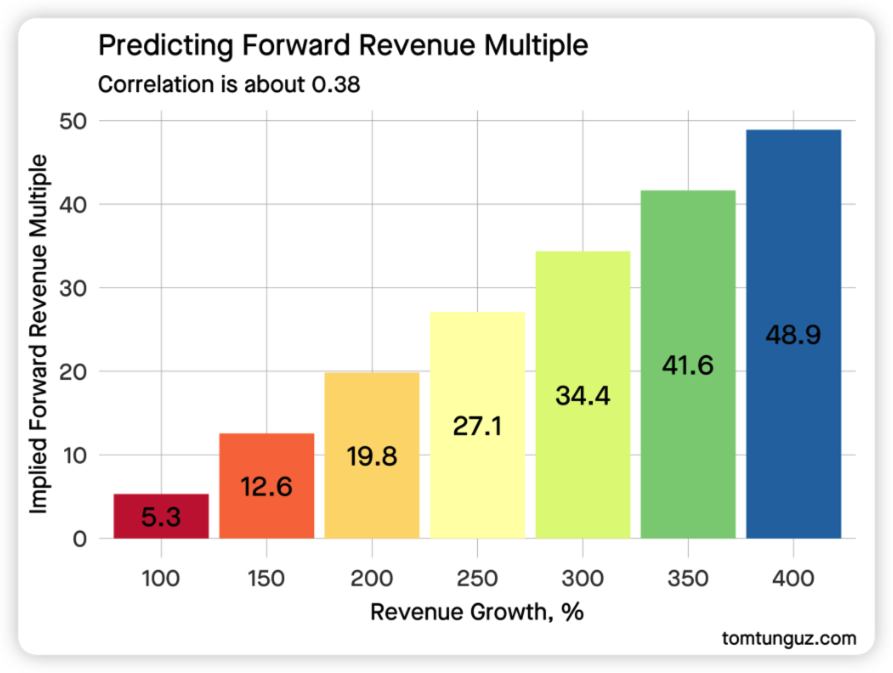

만약 우리가 판매 효율이 0.6, 매출 총이익률이 0.71, 순이익률이 -100%, 현금흐름률이 -100%인 회사에 대해 매출 성장률을 50% 증가시키는 단순 선형 회귀 모델을 구축한다면, 현재 시장 조건 하에서 예측되는 배수를 확인할 수 있습니다. 이 모델은 조정된 R^2 값이 0.38 이므로 예측 능력이 그저 보통 수준입니다.

하지만 가장 빠르게 성장하는 회사들이 주로 성장 - 특히 AI 분야 - 에 기반하여 매우 높은 배수로 거래 되는 것은 비상장 회사뿐만 아니라 상장 회사에서도 의심의 여지 없이 사실입니다.

하지만 나머지 모든 사람들에게는, 강력한 단위 경제학(🐶단위의 상품이나 서비스를 생산하고 판매함으로써 얻는 수익과 비용을 분석)과 마진은 10년 전보다 더 중요합니다.

의견을 남겨주세요