주간 SaaS 이번주 소개 글

17개의 중요한 SaaS 지표를 모아놓은 글 입니다. SaaS Metrics에 관한 많은 글 들이 중요하다고 말하는 메트릭들은 공통적인것 같습니다. 즐겨찾기 해두시고 필요할 때 마다 꺼내보시면 좋겠습니다.

SaaS 비즈니스의 가장 큰 장점 중 하나는 측정이 용이하다는 점입니다. 몇 가지 중요한 지표만으로도 사업 성과를 파악할 수 있습니다. 이 글에서는 Craft에서 투자를 결정할 때 Series A 단계에서 확인하는 주요 성과 지표(KPI)를 분석하고 벤치 마크를 제시합니다. 또한, Craft 내부에서 수백 개의 SaaS 기업 KPI 분석에 사용했던 SaaSGrid 툴을 무료로 공개하여, 창업자들이 자신의 스타트업 지표를 (익명으로도) 계산할 수 있도록 지원합니다.

1. 성장

SaaS 비즈니스를 이해하는 출발점은 제품-시장 적합성을 가장 잘 보여주는 매출 성장입니다.

- MRR 또는 ARR: 연간 반복 매출(ARR)은 연간 구독 계약을 판매하는 SaaS 기업의 표준 지표이며, 월간 반복 매출(MRR)은 월간 구독을 판매하는 기업의 표준 지표입니다. 둘 다 판매하는 경우, 매출의 대부분을 차지하는 지표를 선택합니다. ARR은 항상 MRR의 12배입니다. 계약이 "반복적"(지속적)이어야 한다는 점에 유의하십시오. 전문 서비스 또는 파일럿 프로그램과 같은 일회성 매출은 MRR 또는 ARR에 포함되지 않습니다.

- Series A 투자 라운드를 진행하는 스타트업의 경우 과거에는 ARR 100만 달러가 벤치 마크였지만, 최근에는 라운드가 앞당겨지고 더 빨리 진행되면서 ARR 50만 달러 수준으로 낮아졌습니다.

- CMGR: MRR 성장을 측정하는 가장 좋은 방법은 무엇일까요? 단순히 전월 대비 성장률을 보면 매우 불규칙할 수 있습니다. 이를 정규화하기 위해 CAGR 계산기를 사용하지만 월 단위로 계산합니다(Jason Lemkin의 팁). 이를 월간 복리 성장률(CMGR)이라고 합니다. 예를 들어, 연초에 ARR 10만 달러에서 연말에 ARR 100만 달러로 성장했다면, 12개월 동안의 시작 및 종료 값을 입력하여 CMGR 21%라는 뛰어난 결과를 얻을 수 있습니다.

- Series A 또는 B 투자 라운드를 진행하는 스타트업의 경우, ARR 100만 달러 미만에서는 CMGR 15% 이상, ARR 100만 달러 이상에서는 10% 이상을 기대합니다. CMGR 10%는 연간 성장률 약 3배에 해당합니다.

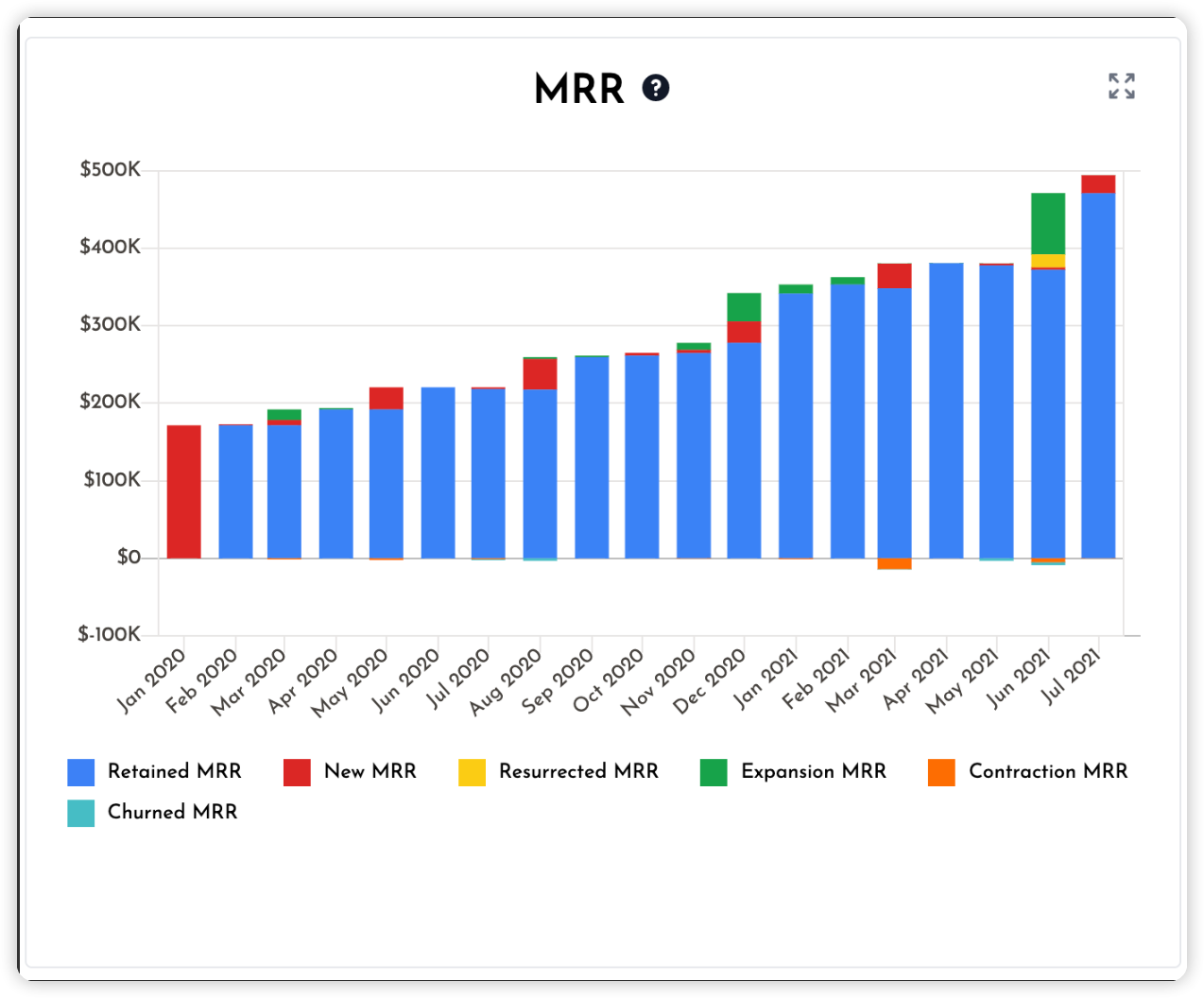

- MRR 구성 요소: MRR을 주요 구성 요소로 분해하면 시간 경과에 따른 MRR 변화를 이해하는 데 도움이 됩니다. 특정 기간 동안 다음 요소들의 기여도를 파악하고자 합니다.

- 유지(Retained) - 기존 고객으로부터 유지된 MRR

- 확장(Expansion) - 기존 고객으로부터 추가된 MRR

- 신규 판매(New Sales) - 신규 고객으로부터 추가된 MRR

- 부활(Resurrected) - 이전 고객으로부터 추가된 MRR

- 축소(Contraction) - 고객 다운그레이드로 인해 손실된 MRR

- 이탈(Churned) - 이탈 고객으로 인해 손실된 MRR

- 고객 집중도: 성장이 소수의 대규모 계약에 의해 주도되는지, 아니면 다수의 소규모 계약에 의해 주도되는지 파악해야 합니다. 너무 많은 매출이 소수의 대규모 계정에 집중되어 있다면 잠재적인 위험 신호일 수 있습니다. 한두 명의 고객이 매출의 대부분을 차지하는 경우, 이는 사업에 상당한 위험 요소이며 검토가 필요합니다. 반면, 가장 큰 고객이 매출의 10% 미만인 경우, 고객 집중도가 낮다는 것을 의미합니다.

2. 유지

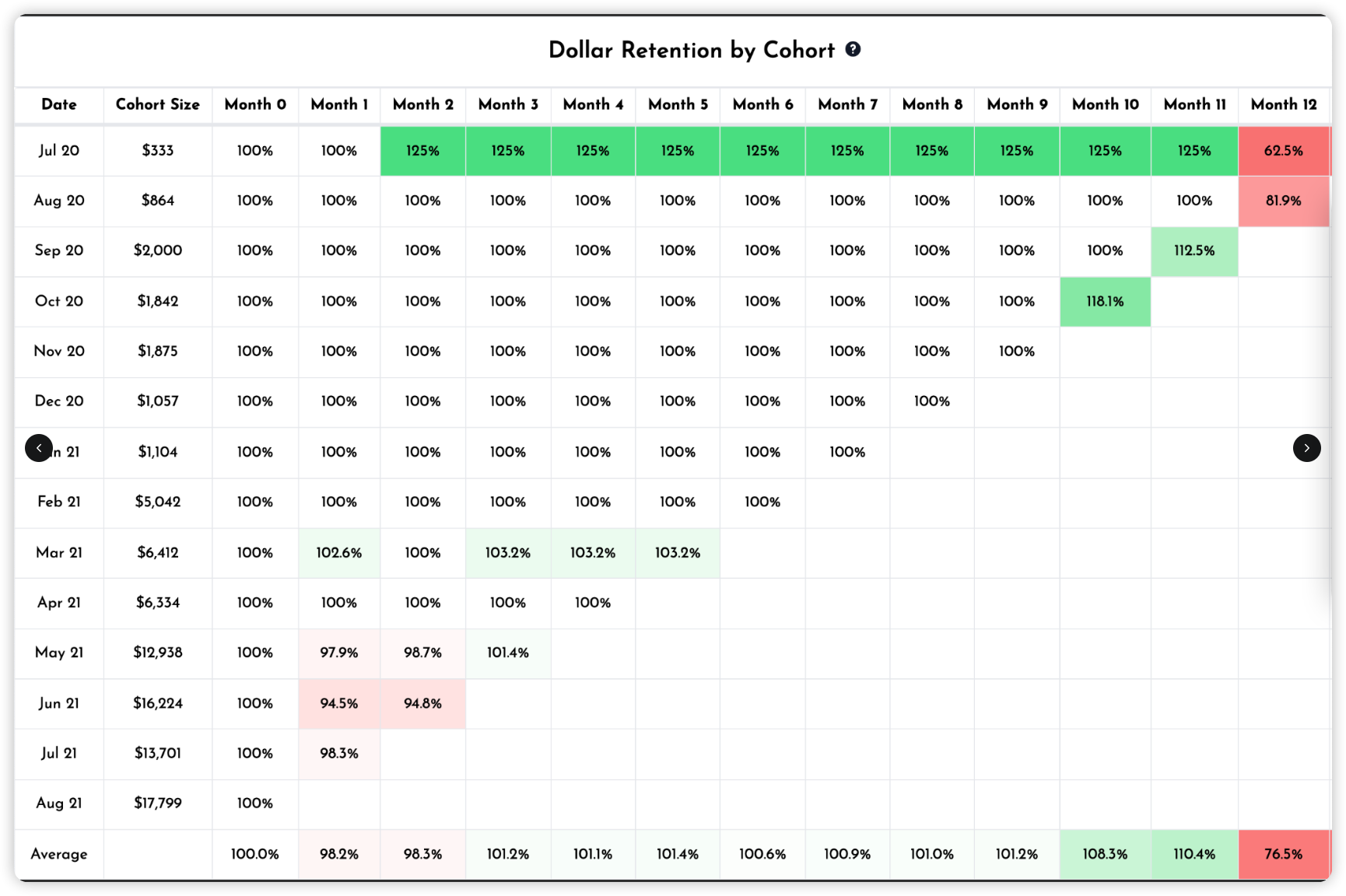

유지는 고객을 가입 기간(월, 분기 또는 연도)에 따라 "코호트"로 그룹화한 다음, 시간 경과에 따라 원래 코호트의 몇 퍼센트가 남아 있는지 추적하여 분석합니다. 일반적으로 12개월 및 24개월 차에 월별 코호트의 유지율을 이해하는 것은 비즈니스 건전성에 매우 중요합니다. 신규 가입의 빠른 성장률이 이전의 더 작은 코호트의 높은 이탈률을 가릴 수 있기 때문입니다. 성장이 둔화될 때만 이 "새는 양동이"가 명확해질 것입니다. 유지를 분석하는 데는 두 가지 주요 방법이 있습니다.

- 달러 유지율: 순 매출 유지율(NRR)이라고도 하는 달러 유지율은 코호트가 각 기간에 원래 규모 대비 얼마나 많은 매출을 창출하는지 측정합니다. 달러 유지율은 확장 매출을 고려하며, 확장이 이탈 및 축소 매출을 초과하는 경우 100%를 넘을 수 있습니다. 최고의 SaaS 기업은 매년 120% 이상의 달러 유지율을 보입니다. 연간 달러 유지율이 100% 미만인 경우 새는 양동이의 증거이며 문제가 됩니다.

- 로고 유지율: 로고 유지율은 활성 상태(이탈하지 않은) 고객의 비율을 측정합니다. 로고 수는 늘어날 수 없기 때문에 로고 유지율은 100%를 넘을 수 없습니다. 결과적으로 로고 유지율은 일반적으로 달러 유지율보다 훨씬 낮습니다. 로고 유지율은 일반적으로 고객 규모에 따라 달라집니다. 기업의 경우 90-95%, 중견 기업의 경우 85%, 소규모 기업의 경우 70-80%가 일반적입니다. 이러한 벤치 마크보다 낮은 로고 유지율은 문제의 증거일 수 있습니다. 즉, 달러 유지율이 로고 유지율보다 훨씬 더 중요합니다.

3. 판매 효율성 / 단위 경제

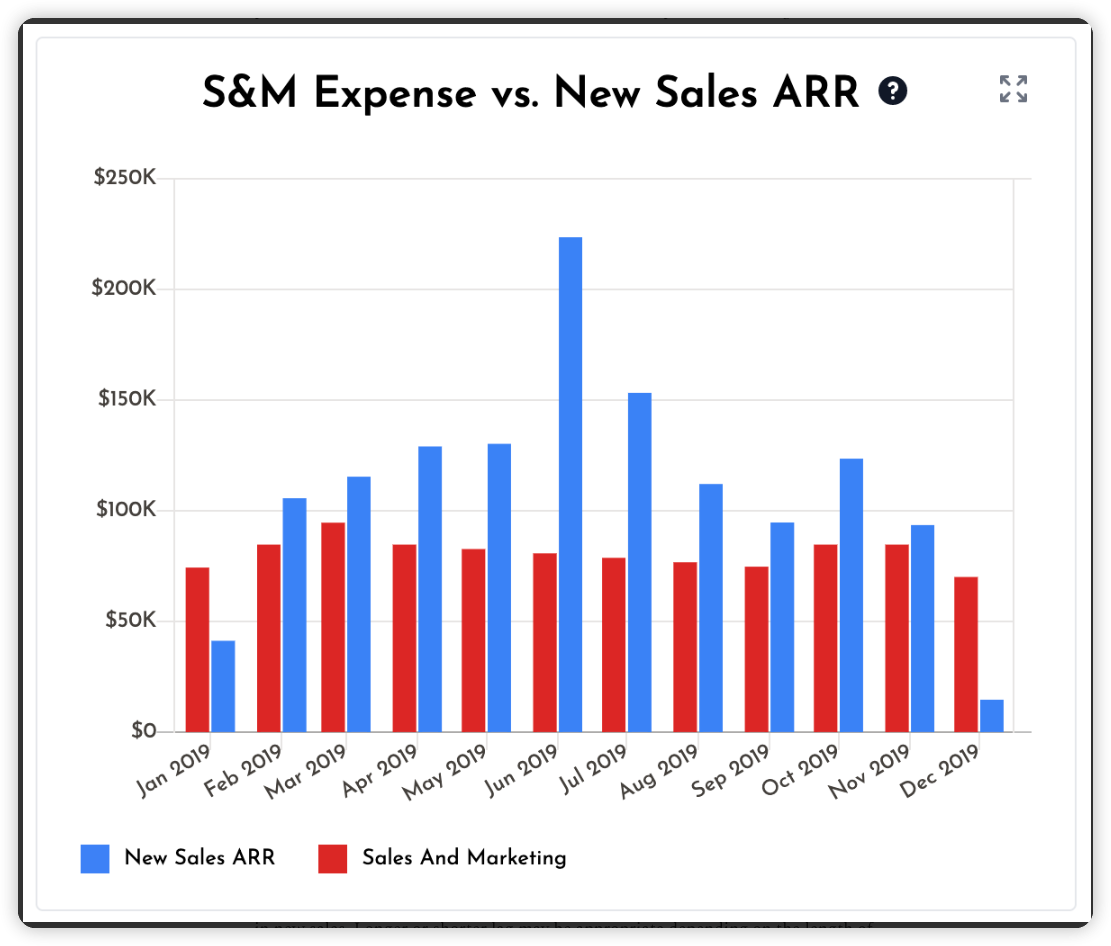

성장이 효율적이고 지속 가능한지 확인하기 위해 판매 효율성을 분석하는 것이 중요합니다. 비경제적인 수준의 지출을 통해 "거짓" 성장을 달성할 수 있습니다. 몇 가지 관련 지표는 신규 고객의 가치를 획득 비용과 비교하여 판매 효율성을 이해하는 데 도움을 줍니다.

- 신규 판매 ARR 대비 S&M 비용: 영업 및 마케팅(S&M) 부서(모든 프로그램 및 인력 포함)가 동일한 기간에 추가된 신규 판매 ARR(신규 고객으로부터 발생한 ARR)에 비해 얼마나 지출했는지 비교합니다. 이상적으로는 신규 판매 ARR이 S&M 지출과 같거나 더 높아야 합니다.

- CAC: 고객 획득 비용(CAC)은 이전 기간(월 또는 분기)의 S&M 비용을 현재 기간의 신규 고객 수로 나눈 값입니다. 이 지연은 S&M 투자가 신규 판매로 실현되는 데 걸리는 시간을 반영하기 위한 것입니다. 영업 주기 길이에 따라 더 길거나 짧은 지연이 적절할 수 있습니다.

- 신규 ACV 대비 CAC: 신규 고객의 연간 계약 가치(ACV)를 CAC와 비교하는 것이 유용합니다. 이상적으로는 ACV가 CAC보다 커야 합니다. 즉, 고객 획득 비용이 1년 차 매출보다 높지 않아야 합니다.

- CAC 회수 기간: 고객이 CAC를 회수하기에 충분한 총 이익을 창출하는 데 몇 개월이 걸리는지 확인하려면 S&M 지출을 MRR x 총 마진으로 나눕니다. CAC가 높고 마진이 낮은 제품은 회수 기간이 길어집니다.

- 매직 넘버: 매직 넘버는 특정 기간의 순 신규 ARR을 이전 기간의 S&M 비용으로 나눈 값입니다. 이상적으로는 이 비율이 1보다 커야 합니다.

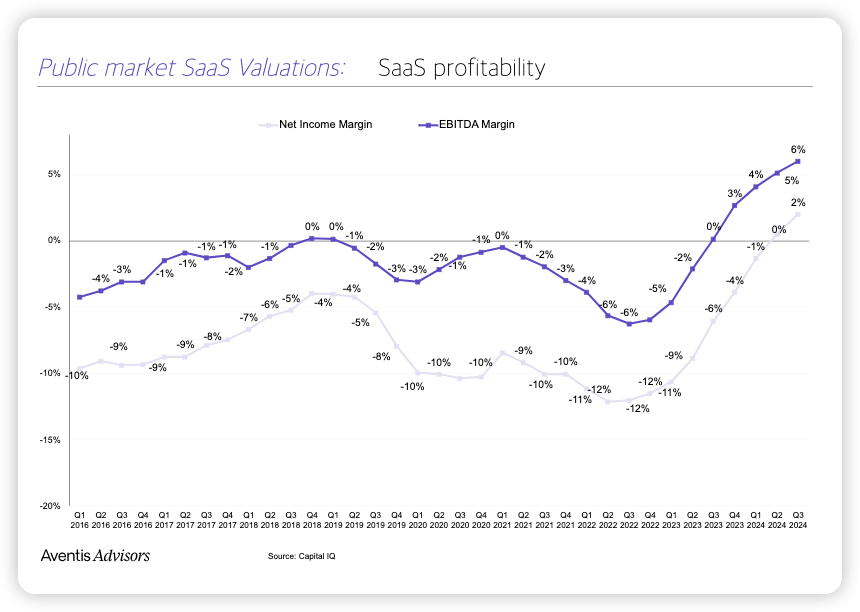

4. 마진

- 총 마진(Gross Margin): 총 마진은 매출에서 매출 원가(COGS)를 뺀 후 회사의 마진을 반영합니다. SaaS 기업의 경우 COGS는 일반적으로 호스팅 비용, 제품 운영에 필요한 데이터 또는 소프트웨어 비용, 최전선 운영 비용으로 구성됩니다. 회사 수명 주기 초기에 총 마진이 낮은 데는 타당한 이유가 있을 수 있지만, 장기적으로 SaaS 기업은 총 마진이 75% 이상이어야 합니다. 지속적으로 낮은 총 마진은 회사가 제품 기능을 수행하기 위해 사람을 사용하고 있다는 것을 의미하는 기계적 터크 문제의 증거일 수 있습니다.

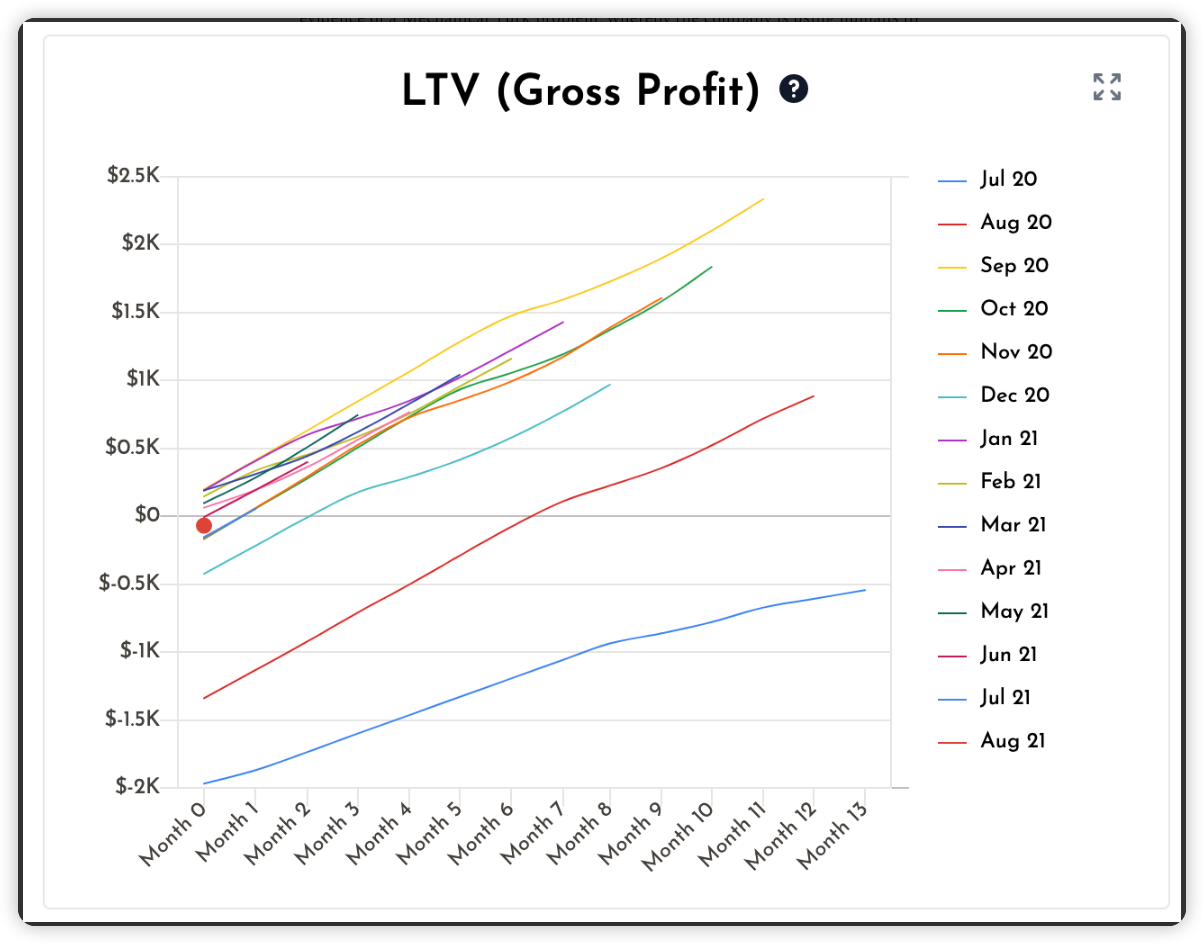

- LTV: 고객 생애 가치(LTV)는 코호트의 평균 고객이 CAC를 제외하고 누적적으로 기여하는 총 이익입니다. 따라서 LTV는 CAC, 달러 유지율, 총 마진을 통합하여 전반적인 회사 건전성을 보여줍니다. 달러 유지율이 100%를 초과하면 LTV는 무기한 증가할 수 있습니다. 그러나 고객이 이탈하면 LTV는 평평해지고 증가하지 않습니다. 건강한 코호트는 12개월 전에 $0 LTV 선을 넘고, LTV는 시간이 지남에 따라 원래 CAC의 3배 이상으로 증가합니다.

5. 자본 효율성

- 번 멀티플(Burn Multiple): 번 멀티플은 특정 기간(일반적으로 연간 또는 분기별) 동안 회사의 순 소진 금액을 순 신규 ARR로 나눈 값입니다. 이 공식은 ARR 성장의 배수로 소진을 평가합니다. 즉, 스타트업이 ARR 1달러를 추가로 창출하기 위해 얼마나 많은 비용을 소진하고 있는지를 나타냅니다. 번 멀티플이 높을수록 스타트업이 성장 단위당 더 많은 비용을 소진하고 있다는 뜻입니다. 번 멀티플이 낮을수록 성장이 더 효율적이라는 뜻입니다. 빠르게 성장하는 SaaS 기업의 경우 번 멀티플이 1 미만이면 놀라운 수준이지만, 2 미만이어도 여전히 꽤 좋은 수준입니다. 스타트업의 번 멀티플이 높지만 CAC가 낮은 경우, S&M 비용이 잘못 분류되었을 수 있음을 나타낼 수 있습니다.

- 하이프 비율: 자본 효율성을 측정하는 또 다른 인기 있는 방법은 하이프 비율입니다. 하이프 비율은 조달 자본(또는 소진 자본)을 ARR로 나눈 값입니다. 하지만 Craft에서는 최근 성과에 초점을 맞추기 때문에 번 멀티플을 선호합니다.

6. 참여도

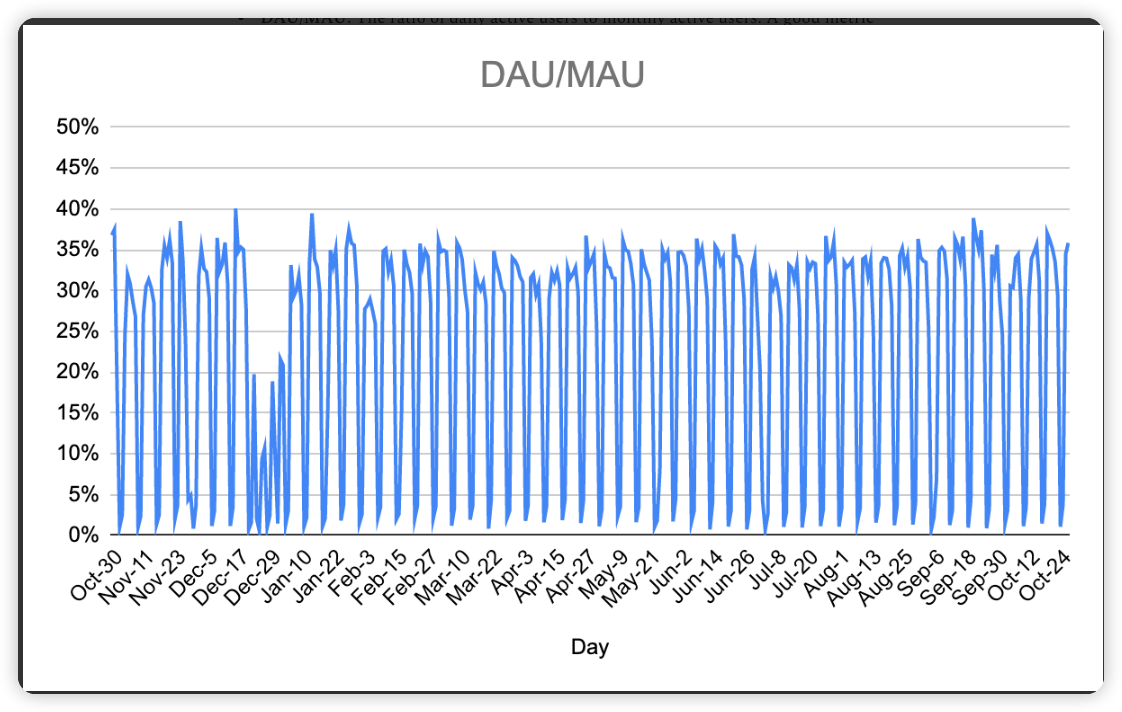

전통적으로 소비자 지표였던 사용자 참여도는 무료 평가판 또는 프리미엄 사용자가 높은 참여도를 보일 때 유료 계정으로 전환할 가능성이 더 높기 때문에 SaaS 스타트업에게 새로운 중요성을 갖게 되었습니다. 유료 사용자의 경우에도 참여도가 높은 계정은 이탈할 가능성이 낮습니다. 참여도를 측정하는 두 가지 주요 지표는 다음과 같습니다.

- DAU/MAU: 일일 활성 사용자 수를 월간 활성 사용자 수로 나눈 비율입니다. 대부분의 SaaS 스타트업에게 좋은 지표는 휴일이 아닌 평일 동안 DAU/MAU 40%입니다. 즉, 일반적인 월간 사용자가 한 달에 최소 8번, 즉 주 2회 이상 사이트를 방문한다는 의미입니다. 일반적으로 차트의 최고점을 보면 휴일이 아닌 평일 사용량을 확인할 수 있습니다.

- DAU/WAU: 일일 활성 사용자 수를 주간 활성 사용자 수로 나눈 비율입니다. 대부분의 SaaS 스타트업에게 좋은 지표는 휴일이 아닌 평일 동안 DAU/WAU 60%입니다. 즉, 일반적인 주간 사용자가 5일 중 3일 사이트를 방문한다는 의미입니다.

두 경우 모두 SaaS 스타트업은 무료 사용자로 인한 잡음을 제거하는 것이 좋습니다. 그 결과 "유료 참여도" 지표는 유료 사용자의 활동 수준을 보여줄 것입니다.

의견을 남겨주세요