안녕하세요 구독자님! 저번주 샌프란시스코는 비바람이 엄청났습니다. 좀 큰 비바람이 불었다 하면 나무가 쓰러지고 신호등이 나가고 하는데요, 이번에도 예외 없이 여기저기 나무가 쓰러지고 신호등이 나갔습니다. 저희 집 바로 앞에도 큰 나무가 하나 있어서 바람이 불 때마다 나무가 휘청거려서 가지가 창문에 부딪혀서 소리가 나는데요 이번에도 아무쪼록 쓰러지지 말고 잘 버텨주길 바라고 있습니다! (그리고 다른 곳에서도 큰 피해가 없기를 바라고 있습니다!)

10년 전만 해도 벤처 캐피털은 모두가 알고 있는 개념이 아니었습니다. 2014년에 제가 미국에서 대학원 (MBA)에 지원했을 때 당시만 해도 벤처 캐피털에 대한 정보가 상당히 제한적이었다는 것을 아직도 생생하게 기억합니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

하지만 지금은 벤처 캐피털이 조금 더 '대중화' 되었습니다. VC나 스타트업 생태계뿐만 아니라 일반적인 테크업계에 관심이 있는 사람들이라면 누구나 어느 정도 알고 있는 개념이 되었습니다.

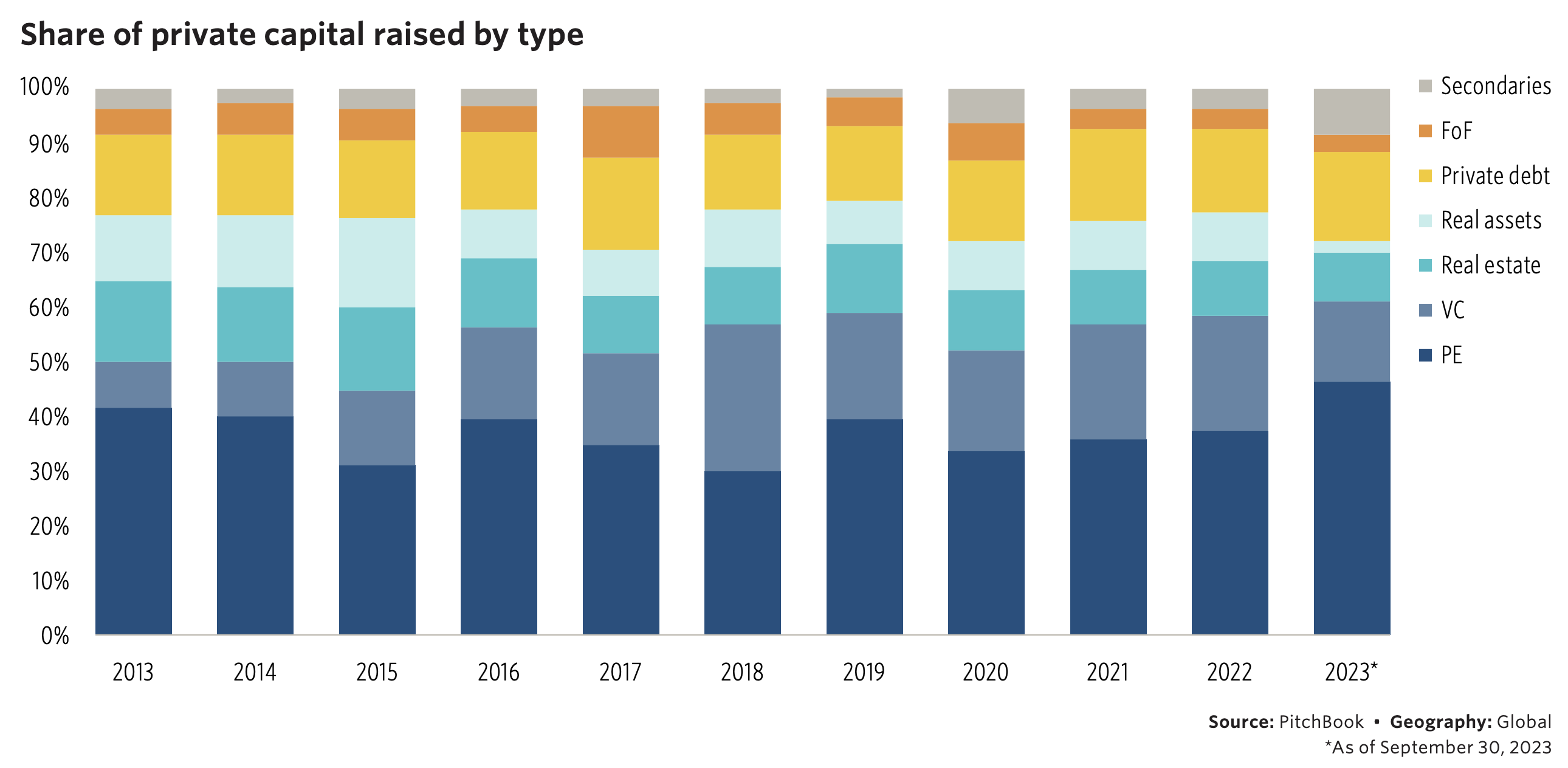

실제로 사모투자 시장에서 조달된 총자본을 살펴보면, 현재 VC가 두, 세 번째로 큰 자산군이라는 것을 알 수 있습니다. 규모면에서 바이아웃(예: KKR이나 블랙스톤과 같은 펀드)이 여전히 가장 큰 자산군이지만, 이제 VC는 부동산과 인프라 자산군을 제치고 가장 영향력 있는 자산군 중 하나로 부상했습니다.

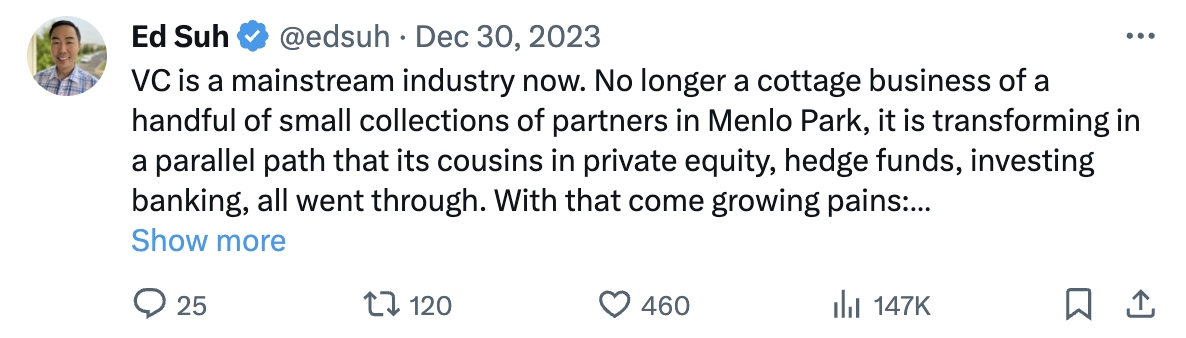

이를 보면 VC는 이미 주류 자산군 중 하나가 된 것이라고 해도 될 것 같다는 생각이 듭니다. 제가 약 2년 전쯤에 처음으로 만난 신흥 펀드 중 하나인 Alpine VC를 이끌고 있는 에드워드 서 씨도 VC 자산군이 이제는 주류 자산군이라고 주장합니다.

이 말은 VC가 바이아웃펀드나 헤지펀드 같은 다른 주류 자산군이 겪은 행보를 따라갈 것을 의미할 것입니다. 더 높은 투명성, 규모의 경제, 치열한 경쟁 등등입니다. 이러한 자산군이 어떻게 발전해 왔는지를 연구하면 앞으로 VC가 어떻게 발전할 수 있을지에 대한 인사이트를 얻을 수 있겠습니다.

그중에서도 '보다 안정화된 수익률 프로필'은 주목할 필요가 있겠습니다. 1조 원 규모의 대규모 자금을 조달하는 VC 펀드의 경우, '벤처다운' 수익을 내기가 점점 더 어려워질 것입니다. 대신 바이아웃 펀드의 수익률 프로필처럼 될 것입니다. 평균은 VC보다 조금 낮지만 안정성은 VC보다 훨씬 더 높습니다. 이것이 바이아웃 시장이 항상 VC보다 더 커 왔던 이유입니다. 다른 점은 VC의 경우 바이아웃과 달리 많은 기술 혁신에 접근할 수 있다는 점 일 것입니다.

벤처캐피털과 바이아웃의 또 다른 큰 차이점은 벤처캐피털은 소규모로 시작할 수 있다는 점입니다. 극단적인 예를 들면, 10억 원 규모의 아주 작은 VC 펀드를 설립하는 것도 가능합니다. 이는 유능한 벤처 투자자들이 쉽게 자신들의 펀드를 설립할 수 있고, 이러한 사람들이 계속해서 본인들의 펀드를 설립해 갈 것이라는 것을 의미합니다 (실제로 이러한 트렌드는 시작되었습니다)

이러한 펀드는 회사의 초기 단계에 투자하는 펀드, 즉 회사가 아닌 사람에 투자하고, 회사가 특정 단계에 도달할 때까지 창업자와 2인3각으로 함께 일하는 펀드입니다. 이러한 펀드는 성공을 거두면 엄청난 자본을 회수할 수 있습니다. 당연히 위험도 높을 것입니다. 예전부터 있었던 스타일의 벤처캐피털이라고 할 수도 있겠습니다.

다시 말하면, 앞으로는 바이아웃펀드에 가까운 VC모델과, 예전부터 있었던 VC모델이 공존하는 시대가 될 것 같습니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

References:

・Q3 2023 Global Private Market Fundraising Report by Pitchbook:

・Edward Sun Twitter: https://twitter.com/edsuh/highlights

의견을 남겨주세요