안녕하세요 구독자님! 저는 얼마 전에 Kintsukuroi라는 독립 영화의 엑스트라로 출연할 기회가 있었습니다. 세계 제2차 대전 때 미국에서 살고 있던 10만 명 이상의 일본인들 (일본에 가본 적도 없는 일본계 미국인을 포함) 강제적으로 수용소에 보내진 사건을 다룬 영화입니다. 이 사건에 대해서는 미국도 1988년에 정식으로 피해자 분들에게 사과를 했을 정도로 중요한 사건인데요, 일본과 같은 적국이었던 독일과 이탈리아계 사람들한테는 비슷한 조치가 없었음에도 불구하고 일본인한테만 유독 이러한 일이 생긴 것에 대해서는 피부색이 다른 아시아인에 대한 인종차별적인 요소도 있었다고 보는 견해도 있습니다. 아무튼 역사 공부도 하고 영화에도 출연하고 좋은 경험이었습니다!

스타트업에 대한 직접적인 투자가 아닌 스타트업에 투자를 하는 VC펀드에 투자를 하는 펀드 오브 펀즈 (Fund of Funds)의 펀드 매니저로서 오늘은 벤처캐피털 투자에 있어 펀드 오브 펀즈 투자가 매력적인 이유에 대해서 말씀드리고자 합니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

이전 글에서 여러 번 강조했듯이 스타트업 투자는 정말 어렵습니다. 누구나 투자를 할 수 있지만, 투자로 매력적인 수익을 낼 수 있는 사람은 소수에 불과합니다. 오직 상위 20~30%의 VC만이 매력적인 수익을 내고, 나머지 70~80%의 VC의 성과는 VC투자가 지닌 리스크를 생각하면 크게 매력적이라고 할 수 없습니다. VC투자는 상위권 VC와 그 이외의 VC사이에 투자 리턴의 격차가 큰 것입니다.

즉, 상위 20~30%에 해당하는 VC에 투자할 수 있다면 매력적인 수익률, 즉 소위 말하는 벤처투자 스타일의 투자 수익을 낼 수 있는 기회가 늘어납니다. 하지만 이 접근 방식에는 두 가지 문제가 있습니다. 첫째, 보통은 상위 20~30%의 VC가 누구인지 모른다는 점입니다. 미국 VC 시장은 한국보다 50배 더 큽니다. 세쿼이아나 안드레센 호로위츠 외에도 잘 알려지지 않은 상위권 VC도 많이 있는 것입니다. 예를 들어 NFX는 미국에서는 상위권 VC 중 하나로 브랜드 인지도도 매우 높지만 한국에서는 잘 알려지지 않은 곳입니다 (disclaimer: NFX는 저희 투자처입니다).

더 중요한 두 번째 문제는 어떤 펀드가 상위권 VC인지 알았더라도, 모두가 그 펀드에 투자할 수 있는 게 아니라는 점입니다. 좋은 네트워크가 없으면 돈 가방을 들고 가도 보통은 그 돈을 받아 주지 않습니다.

이 두 가지 문제를 해결하기 위해 VC에 투자하는 펀드 오브 펀즈가 등장합니다. 펀드 오브 펀즈는 수백 개의 VC를 만나고 평가하는 것이 일상적인 업무이기 때문에 어떤 VC가 상위 20~30%에 해당하는지 알 수 있고, 그들과 늘 네트워킹을 하고 있습니다. VC 펀드 오브 펀즈는 벤처 스타일의 수익을 창출할 수 있는 상위권 VC들의 집합체라고 할 수 있는 것입니다.

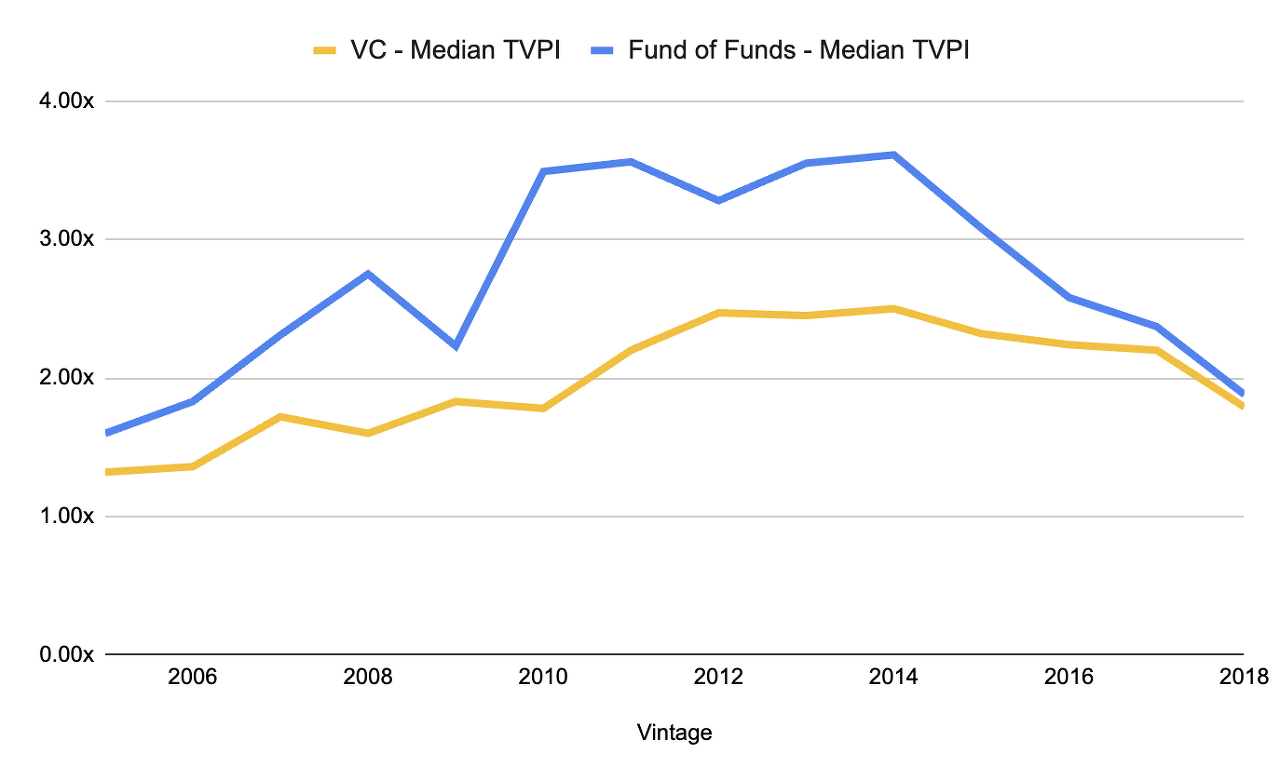

실제로 수익률을 살펴보면(여기서는 VC 성과를 측정할 때 일반적으로 사용되는 TVPI라는 지표를 사용했습니다), 아래의 차트에서 나타내고 있듯이 VC 펀드 오브 펀즈의 중앙값이 VC 펀드의 중앙값 보다 더 높은 수익률을 기록하고 있다는 점을 알 수 있습니다.

펀드 오브 펀즈의 이중 수수료 구조에 대해 비판하는 사람들이 있습니다. 그러나 투자자가 이중 수수료를 지불한 후에도 펀드 오브 펀즈의 수익률이 VC보다 높다는 점은 얼마나 상위권 VC의 성과가 그 이외의 VC보다 매력적임을 나타냅니다.

앞서 말씀드린 것처럼 상위권 VC와 그 이외의 VC 간의 투자 수익의 격차가 큰 가운데, 펀드 오브 펀즈는 상위권 VC에만 투자하기 때문에 VC투자의 업사이드를 포착할 수 있는 것입니다. 이것이 바로 펀드 오브 펀즈가 높은 수익률을 자랑하는 이유입니다.

제가 이 일을 선택한 것도 이러한 이유이고 또한 이것이 대부분의 사람들이 펀드 오브 펀드를 통해 VC 투자에 참여해야 한다고 믿는 이유이기도 합니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

Source:

- PitchBook Benchmarks as of 2022 Q3

의견을 남겨주세요