안녕하세요 구독자님! 저희 집 근처에는 구글의 자동운전 자동차 회사인 Waymo (웨이모)의 주차장이 있습니다. 샌프란시스코에 살면 아래 사진에서 나와 있는 것과 같이 천장에 저렇게 라이더를 그리고 카메라를 여기저기 달고 시내를 활주 하는 웨이모 자동차를 많이 볼 수 있습니다. 작년까지만 해도 사람이 운전석에 타고 있었는데요, 언젠가부터는 무인으로 움직이더니 저번 달부터는 또 다른 자동운전 회사인 크루즈도 같이 무인 운전 택시 서비스가 시작되었습니다. 아직도 완전한 자동 운전 자동차가 광범위하게 채용이 되려면 오랜 시간이 걸릴 것이라고 내다보는 전문가도 많은 가운데, 웨이모와 크루즈가 어떻게 돼 갈지 계속 워치를 해야겠습니다!

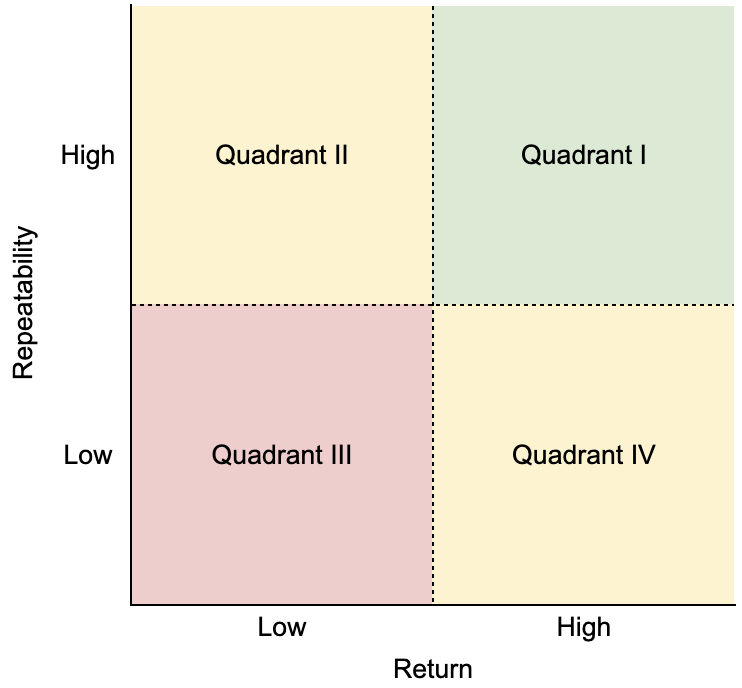

이제는 주식 투자 앱으로 너무나도 쉽게 투자를 할 수 있는 ETF (상장지수펀드)를 포함하여 모든 종류의 펀드에 있어서 가장 좋은 펀드는 물론 가장 매력적인 수익을 창출하는 펀드입니다. 하지만 그에 못지않게 중요한 것은 얼마나 '꾸준하게' 매력적인 리턴을 창출할 수 있는가입니다. 어떨 때는 많은 수익이 나고 또 어떨 때는 손실도 많이 나는 펀드라면 좋은 펀드일지 아닐지 좀 더 검토를 해야 할 것입니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

물론 VC 펀드도 마찬가지입니다. 다섯 번째 펀드의 자금조달을 하고 있는 VC가 있다고 가정해 봅시다. 이전 4개의 펀드 중, 두 펀드의 수익률은 5배 그리고 너머지 두 펀드의 수익률은 1배였다고 가정해 봅시다. 5배는 모든 VC가 목표로 하는 아주 높은 수익률입니다. 반대로 1배는 당연히 전혀 매력적이지 않습니다. 이러한 상황에서 해당 VC가 좋은 VC인지 어떻게 알 수 있을까요?

여기 같은 VC의 다른 시나리오를 예로 들어 보겠습니다. 이제 과거 4개의 펀드가 모두 꾸준히 3배의 수익을 냈다고 가정해 봅시다. 3배는 5배만큼은 아니지만 VC의 리턴으로서는 여전히 매력적입니다. 그리고 무엇보다도 이 VC는 다섯 번째 펀드에서도 꾸준히 3배의 수익을 낼 것이라고 예측하는 것은 어렵지 않습니다.

한마디로 아래차트의 Quadrant I에 들어갈 수 있는 지속적으로 매력적인 리턴을 만드는 펀드가 가장 매력적인 투자대상이 됩니다. 반대로 Quadrant II 또는 Quadrant IV에 속하는 펀드에 대해서는 추가적인 조사가 필요할 것이며 Quadrant III에 속하는 펀드는 피해야 합니다.

사실 Quadrant IV에 속하는 VC를 찾는 것은 그렇게 어렵지 않습니다. 자신들이 운영해 온 펀드 중 일부가 좋은 투자 리턴을 낸 경우입니다. 그러나 Quadrant I에 해당하는 VC는 매우 드뭅니다. 즉, 달성하기가 정말 어려운 골입니다.

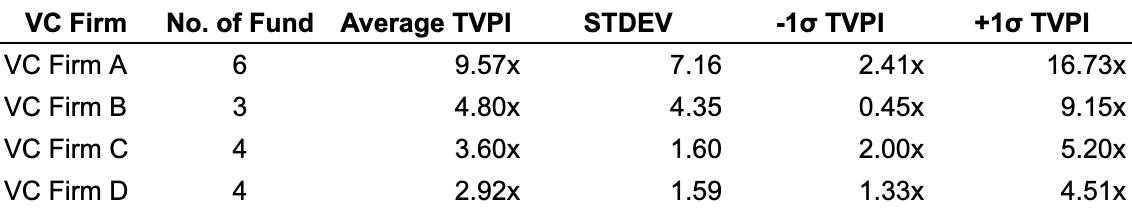

아래의 표는 미국 내 4개 VC들이 운영해 온 펀드들의 각각의 평균 TVPI를 보여줍니다 (TVPI는 VC의 투자 리턴을 나타내는 아주 일반적으로 지표입니다). 또한 변동성, 즉 '일관성'을 나타내는 TVPI의 표준편차도 나타내고 있습니다. 통계 지식을 다시 한번 정리하자면, 1 표준편차는 약 68%의 확률을 의미합니다. 물론 데이터가 많지 않기 때문에 통계적으로 의미가 있다고는 할 수 없지만, VC A의 TVPI는 68%의 확률로 2.41배에서 16.73배 사이가 될 것이라는 것을 유추를 해볼 수는 있습니다. VC B의 TVPI의 경우, 68%의 확률로 0.45배에서 9.15배 사이의 리턴을 낼 것이라고 생각할 수 있습니다.

이 네 곳의 VC 중, 확실한 승자는 VC A입니다. Quadrant I에 속하는 VC인 것입니다. 다시 한번 말씀드리지만 이곳에 속하는 VC는 매우 소수입니다. 자 그럼 VC B와 C 중에서는 어느 쪽이 더 좋을까요? VC C의 경우, VC B보다 평균 TVPI는 조금 낮지만, 충분히 높은 TVPI를 가지고 있고 무엇보다도 훨씬 더 안정적인 것을 알 수 있습니다. 다른 평가 항목을 전혀 고려하지 않고 이 데이터만 가지고 의사결정을 내려야 한다면 VC C가 B사보다 낫다는 결론에 다다를 것입니다.

현재 벤처 환경은 과거 어느 때보다 빠르게 진화하고 있습니다. 이전 글 '#133 유명 벤처캐피털 펀드의 아쉬운 현실'에도 언급했듯이, 설령 꾸준한 리턴을 만들어 온 VC 할지라도 계속적으로도 꾸준함을 유지하기 위해서는 스스로를 계속 진화시켜야 할 것입니다. 이렇게 급변하는 벤처 투자 환경에서 지속적으로 충분히 높은 수익을 내기란, 정말 어렵습니다. 오직 소수의 VC만이 이러한 실적을 얻을 수 있을 것입니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

Reference:

Pitchbook

의견을 남겨주세요