안녕하세요 구독자님!

이번 뉴스레터에서는 지난번 뉴스레터에서 예고했던 바와 같이 이번 뉴스레터에서는 싱가포르, 그리고 말레이시아의 이커머스에 대해 다뤄보겠습니다. 필리핀의 이커머스에 대해서는 가볍게 제 생각을 조금 추가하여 공유해보려고 합니다.

싱가포르, 말레이시아, 그리고 필리핀은 인도네시아나 베트남에 비해 비교적 많이들 중요하게 생각하지 않습니다. 싱가포르와 말레이시아는 인당 소비력은 높지만 전체 규모가 작고, 필리핀은 잘 모르겠기 때문이죠. 베트남과 인도네시아는 진출해있는 한국 회사도 많고, 정보도 많은데, 그에 비해 필리핀은 휴양지를 제외하면 크게 유의미한 정보를 찾기도 힘듭니다. 따로 필리핀에 대한 리서치를 해보기에도 애매하고요. 그래서 제가 생각날 때마다 한번씩 이렇게 아기 숟가락으로 떠먹여드리겠습니다.

2023년도에 시작했던 시리즈가 드디어 끝이 나네요. 제가 발행을 못하는 와중에도 다음 발행을 기다리며 구독해주신 분들, 그리고 기다려주신 기존 구독자분들 모두 감사드립니다.

전 내용이 기억이 안나시는 분들은 아래의 링크를 통해 기존 뉴스레터를 확인하실 수 있습니다.

싱가포르 & 말레이시아의 이커머스

타 아세안 국가와 포지션이 다른 싱가포르와 말레이시아

싱가포르와 말레이시아 두 국가는 인종 구성을 봤을 때에는 서로 굉장히 다릅니다. 싱가포르는 그 현대적 시작이 중국계 이주민들과 말레이시아인들의 마찰로 인해 중국인들이 많이 살던 싱가포르 주가 말레이시아에서 따로 떨어져나오며 시작된 나라라서, 중국계가 절대 다수를 이룹니다. 반면 말레이시아는 중국계를 싱가포르로 떼어낸 만큼, 말레이인이 약 60퍼센트정도로 다수인종이며, 국교와 다수종교 역시 이슬람교입니다. 말레이시아는 인종, 종교, 언어 측면에서는 인도네시아와 더 공통점이 많은 나라입니다. 말레이시아, 인도네시아 모두 Bahasa라는 단어를 ‘국어’, 정확히는 ‘언어’라는 뜻으로 쓰지만, 엄밀하게 나눌 땐 Bahasa Malay와 Bahada Indonesia로 나뉘죠. 동일하게 사용되는 단어도 많고요. 모르고 하는 소리지만 북한과 남한, 스페인과 남미의 스페인어 정도의 느낌이지 않을까 싶네요. 하지만 현재에 와서는 담수, 식량, 그리고 인력 등 경제적으로는 싱가포르와 더 얽혀있습니다.

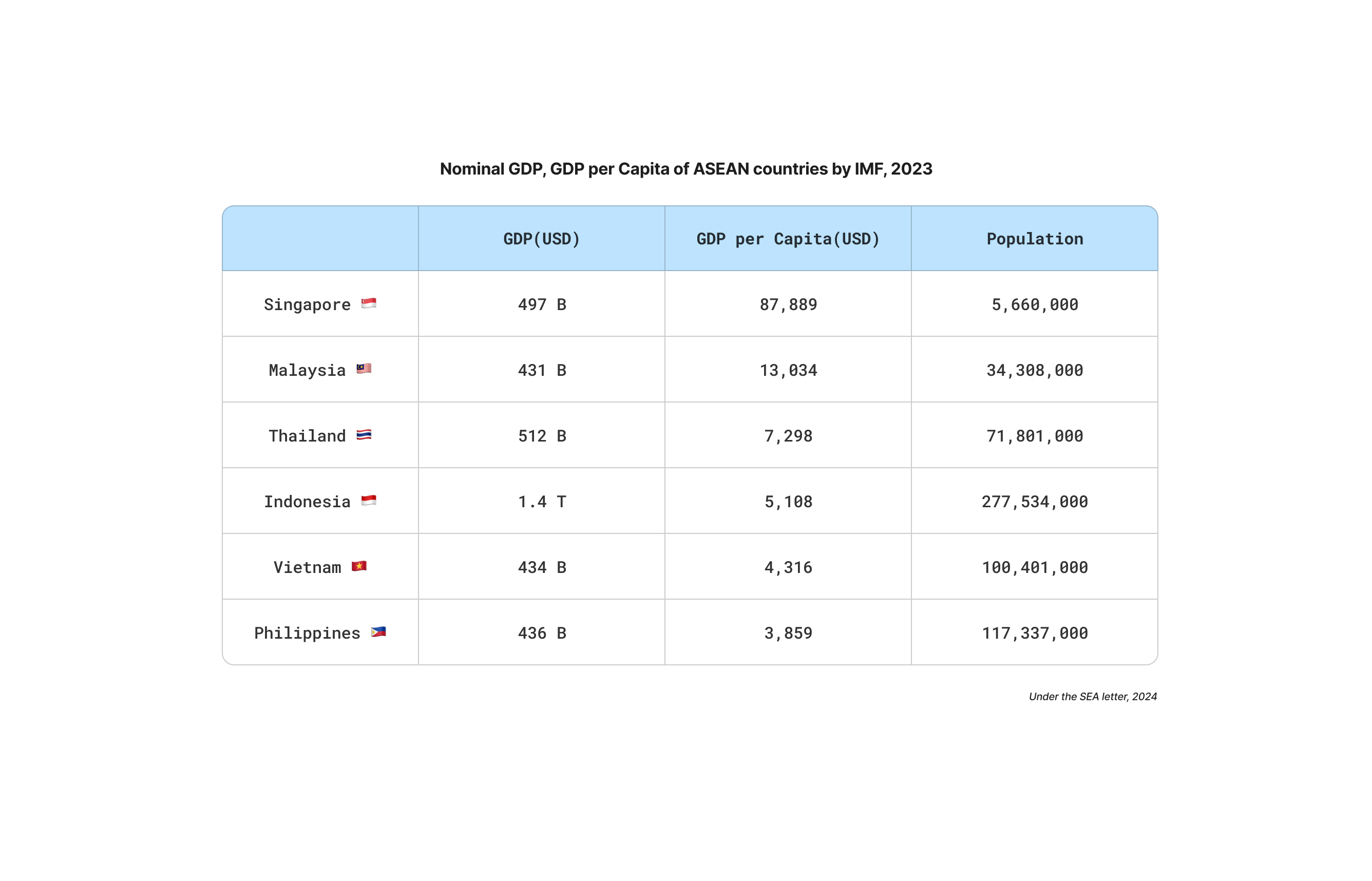

시장 관점에서 바라볼 때는 인당 GDP 관점에서 2023년 IMF의 자료를 기준으로 싱가포르는 USD 87,889로 아세안 국가 중 1위, 말레이시아는 13,034 3위입니다. 참고로 2위는 오늘, 그리고 앞으로도 거의 다루지 않을 석유과 천연가스가 풍부한 브루나이입니다(석유 가격에 따라서 왔다 갔다 합니다).

따라서 저는 싱가포르, 말레이시아는 베트남, 인도네시아와는 크게 다른 시장으로 보는게 합당하다고 생각합니다.

다만, 두 국가를 묶은 것은 관계성이 강하기 때문이지, 두 나라의 다이나믹스는 꽤나 다릅니다. 싱가포르는 의심의 여지 없이 경제허브 역할을 하는 고소득 국가이나, 말레이시아는 중산층이 그럭저럭 꽤 받쳐주는 국가로 봐야 하며, 두 국가간 차이도 두 국가와 다른 국가의 차이만큼이나 중요합니다.

싱가포르와 말레이시아를 묶어서 보는 이유는 싱가포르와 말레이시아가 하나의 권역이라고 봐도 무방할만큼 연결되어있기 때문입니다. 하다 못해 말레이시아의 담수와 식량, 그리고 인력까지 모두 싱가포르와 연결되어 있어, 양 국가는 서로 뗄레야 뗄 수 없는 애증의 관계가 되어버렸습니다. 말레이시아쪽 국경 부근에 거주하며 싱가포르로 출근하는 사람들도 있습니다. 따라서 싱가포르로 진출하는 기업들은 자연스럽게 말레이시아에까지 시야를 확장하게 됩니다.

싱가포르와 말레이시아의 이커머스

싱가포르는 이커머스 앱에서의 모바일 쇼핑이 매우 일반적이고 대부분의 결제가 스마트폰을 통한 카드결제(약 97%) 이뤄지는 반면, 말레이시아에서는 소셜 미디어를 통한 쇼핑이 인기이며, 아직 모바일 카드결제율이 30%정도, 계좌이체가 40%정도를 차지합니다. 나머지는 현장에서 이뤄지는 카드결제, 현금결제 등이 있겠죠.

싱가포르와 말레이시아에서도 쇼피(Shopee)와 라자다(Lazada)는 중요한 이커머스로 꼽힙니다. 특히 쇼피는 트래픽 기준 두 나라에서 1위를 차지하고 있습니다. 독특하게도 싱가포르와 말레이시아에서는 아마존(Amazon)과 타오바오(Taobao, 알리 익스프레스의 자국민 버전)가 5위 안에 들어가는데, 이는 보통 알리바바그룹이 해외에 진출할 때 알리 익스프레스(Ali Express)를 통해 진출하는 것과는 다르게 동남아시아 시장에 대한 접근방식을 달리 가져가기 때문이에요.

타오바오(Taobao)와 라자다(Lazada)로 동남아시장을 공략중인 중국의 알리바바 그룹

싱가포르와 말레이시아는 중국계의 비중이 꽤 크다보니, TaoBao.com을 직접 이용하는 소비자가 많습니다. 따라서 영문 서비스보다는 중국어 서비스가 강조되는 편이에요. 타오바오는 말레이시아 내에서도 중국어 사용자를 주 타겟으로 하는데, 이는 동남아시아의 중국계 인종들이 대체로 소득 수준이 높다는 것을 고려하면 그들에게 별도의 서비스를 제공하는게 전혀 이상한 일은 아니죠. 또, 최근 중국의 불안정성이 커지면서 싱가포르로 많은 자금이 공식적, 그리고 비공식적으로 유입되었는데, 유입량이 얼마나 컸는지 그 돈을 쓸 곳을 찾을 수 없는 싱가포르의 은행들이 계좌 생성과 자금 예치를 제한했을 정도입니다. 물론 싱가포르에 돈만 갈 수 없으니, 사람도 갔죠.

사실 라자다(Lazada)를 알리바바 그룹에서 인수(지난 뉴스레터 참고)했기 때문에, 알리바바 그룹 입장에서는 알리 익스프레스를 사용할 필요 없이 라자다 내에 Taobao Collection을 만들어 중국계 사용자들은 타오바오를, 그 외의 사용자들은 라자다를 통해 공략하고 있습니다.

아마존이 눈독들이는 시장

아세안 내 다른 국가들과는 다르게 싱가포르와 말레이시아에는 아마존이 진출해 있습니다. 아무래도 소득이 높으면서, 동시에 작은 도시국가이다보니 물류효율이 좋다는 점도 진출의 이유일 것으로 예상됩니다. 싱가포르는 금융 중심도시로 잘 알려져 있지만 사실 물류가 전체 GDP의 9%를 담당할만큼 큰 물동량을 처리하는 국가입니다. 특히 많은 선박들이 정박하여 주유를 하는 아시아 최대 선박연료 공급지이기도 합니다. 이 때문에 싱가포르의 물류효율이 좋다는 점은 단순 높은 밀집도 이상의 이야기라고 볼 수 있습니다.

EcommerceDB에 따르면 싱가포르 내에서 아마존의 매출은 2023년 기준 USD 207.8M(약 2870억, 최근 환율 KRW 1380.7 적용)이 나왔습니다. 그에 비해 Shopee의 매출은 같은 기간 USD 39.2M에 그칩니다(약 581억). 쇼피의 모회사 Sea Group은 공식적으로 각 국가별 Break down을 제공하지 않기 때문에 이는 확실한 데이터는 아니라, 실제로 이렇게 작은 매출을 내고 있는지 그다지 신뢰가 가진 않습니다. 참고만 하면 좋겠네요.

참고로 Shopee의 총 매출은 2023년 기준 USD 9B(약 12.4조)입니다.

중고거래 플랫폼 Carousel, Mudah, 그리고 한국인 창업자로 유명한 Qoo10

Carousell과 Mudah는 각각 싱가포르와 말레이시아의 중고거래 플랫폼입니다.

2021년에 Carousell이 Mudah를 인수했는데, 재밌는 점은 이 때 Carousell은 Mudah 뿐 아니라 베트남의 중고거래 플랫폼인 Cho tot, 미얀마의 중고거래 서비스인 OneKyat을 함께 인수했죠. 이 회사들을 각각 인수한 것이 아니라, Telenor Group이라는 노르웨이 회사의 자회사인 701Search을 인수했습니다. Telenor Group은 일부는 현금으로, 일부는 주식으로 거래된 해당 딜을 통해 Carousell 지분의 약 32퍼센트를 가진 주주가 되었습니다. 물론 세개나 되는 국가의 리딩 플레이어들을 인수하는 딜이긴 했지만, 그럼에도 해당 딜에 Carousell은 꽤나 공격적으로 접근했다고 볼 수 있어요. 현금 + 32%의 지분을 내놓는 딜 자체도 크지만, 인수 이후에 각 국가의 서비스를 통합하고 관리하는데에 드는 비용도 생기기 때문이에요. 어떻게 보면 Carousell이 엄청난 자신감을 보여준 것일수도 있고, 한편으로는 각 국가의 서비스들이 은근히 가격대비 좋은 가치를 가진 서비스들이었을 수도 있겠어요. Chotot만 봤을 때에는 거래수수료는 잘 나오지 않더라도, 트래픽 자체는 한달에 천만 이상은 나오거든요.

701Search 인수딜 이전에 2019년 암스테르담에 본사를 둔 Prosus(거대 통신사 Naspers의 자회사)가 소유하고 있던 필리핀의 OLX도 인수했어요. OLX 또한 중고거래 마켓플레이스 서비스입니다. 동남아시아의 오래된 플랫폼들 중에는 이렇게 유럽의 회사들이 가지고 있는 플랫폼들이 종종 있습니다.

이를 통해 Carousell은 Rakuten Ventures, PeakXV(Sequoia Capital India&SEA), 500 Startsups, Golden Gate Ventures, DBS, EDBI에 더해 Naspers와 Telenor를 주주로 가지게 되었습니다. 짱짱하네요.

아무튼, 이렇게 싱가포르, 말레이시아, 베트남, 미얀마, 필리핀의 중고거래 플랫폼을 모두 인수하고, 심지어 대만과 홍콩까지 확장한 Carousell은 대체 얼마나 대단한걸 하려고 이렇게 공격적인 인수와 확장을 진행하는걸까요? 그건 다음에 별도의 뉴스레터를 통해 다뤄보도록 하겠습니다.

- Qoo10

한국엔 영양제 직구하기 좋은 이커머스로 입소문을 탔던 Qoo10(이하 큐텐)은 인터파크의 창립멤버이면서 지마켓의 창업자인 한국 이커머스의 전설, 구영배 대표님이 싱가포르에 설립한 회사인 Giosis Pte. Ltd.와 eBay의 조인트벤처로 시작되었습니다. 지금에야 많은 이커머스 플랫폼이 쿠팡에 크게 밀리고 있지만, 한 때 지마켓은 연간 거래액 3조원을 업계 최초로 달성하며 1위를 달리기도 했습니다.

2009년 이베이가 지마켓을 인수한 후, 구영배 대표는 대표에서 물러나 싱가포르에서 이베이와 함께 큐텐을 설립하고, 지마켓의 성공 경험을 토대로 아시아 전체를 대상으로 하는 이커머스를 구상하게 됩니다. 이 때부터 큐텐은 싱가포르에서 한국 제품을 구매할 수 있는 이커머스라는 이미지를 구축하며 여러 국가로 진입하게 되었습니다. 이베이와의 계약 조건에는 구영배 대표가 한국 시장에서 동일 카테고리 사업 영위 제한이 있었기 때문에, 계약이 만료되는 2020년부터 큐텐이 본격적으로 한국 시장에 진입하기 시작합니다. 2022년부터 티몬, 위메프, 그리고 인터파크를 인수하며 한국의 판매자들을 공격적으로 확보해나가기 시작했습니다.

아무튼, 큐텐은 현재 싱가포르에서 트래픽 기준으로 쇼피, 아마존, 라자다에는 뒤지고 있지만 이커머스를 다룰 때 다루지 않을 수 없을 정도의 규모의 이커머스입니다.

쓰다보니 큐텐의 스토리도 흥미로우니, 이것도 추후 별도 뉴스레터를 통해 다뤄보도록 하겠습니다.

- 그 외 - Zalora, ezbuy, RedMart

위에서 다룬 플랫폼들 이외에 패션과 라이프스타일 중심의 Zalora(잘로라), 해외 직구상품을 다루는 ezbuy(이지바이), 그리고 현재에는 Lazada에 매각된 식료품과 잡화를 다루는 Redmart(레드마트) 등이 있습니다.

필리핀

두테르테 전 대통령과 패스트푸드 프랜차이즈 브랜드 졸리비, 그리고 아름다운 바다로 유명한 국가 필리핀. 필리핀의 이커머스 시장에 대해서는 개별적인 플랫폼을 기준으로 분류하고 이야기하는 것보다는 조금 다른 기준으로 구분하여 이야기해보고자 합니다.

형태만 바뀐 침략의 역사

필리핀은 인구수, GDP, 인당 GDP 등의 숫자만 볼 때에는 모두 베트남과 굉장히 유사한 국가입니다. 그러나 시장으로서 굉장히 큰 차이점이 있는데, 바로 영어를 공용어로 사용한다는 점입니다. 한국에 구글이 쉽게 진출하지 못했던 이유, 일본 시장 진출 난이도가 극악인 이유, 그리고 인도네시아와 베트남에 그래도 자국의 이커머스가 생겨나고 성장할 수 있었던 이유에는 언어(와 그로인한 사고방식과 문화)로 인한 자연적인 진입장벽이 큰 역할을 했습니다.반면에 필리핀은 타갈로그어와 동시에 영어를 공용어로 쓰고 있어 영어권 국가(특히 미국이나 싱가포르) 서비스의 침투가 용이합니다.

뿐만 아니라 한국, 일본 등 한창 많은 국가에서 IT 서비스가 성장할 때 필리핀은 다른 개발도상국들과 유사한 문제들로 인해 자체 생태계를 키우지 못했습니다. 규제도, 인프라도 미비한 상태에서 자체 플랫폼을 키울 시간을 확보하기도 전에 구글, 페이스북, 쇼피, 라자다같은 서비스들이 치고들어온거죠.

물론 정치적 불안정성도 굉장히 큰 문제가 되었습니다. 현재의 많은 개발도상국들이 그렇듯 식민통치를 하던 국가가 철수하며 그 빈자리를 군부독재와 그 주변의 권력자들이 메꿨고, 그로 인해 불안정한 상태가 계속되다보니 제대로 경제개발에 힘쓸 수도, 교육의 질을 높일 수도 없었습니다. 이 상태로 시간이 흐르다보니 국가가 건실한 성장을 하지 못했죠.

한국은 1등 플레이어 자리에 대한 손바뀜이 많았던 굉장히 경쟁이 치열했던 시장이지만, 그럼에도 해외에서 큰 주목을 하는 시장이 아닐 때 네이버, 카카오톡등의 국산 플랫폼이 나타나 성장했기 때문에 현재까지 검색서비스에서는 네이버가, 메신저에서는 카카오가 1위 플레이어를 점하고 있습니다. 이커머스에서도 옥션, 지마켓, 11번가등부터 해서 현재 쿠팡까지, 로컬리티가 있는 시장에서는 한국의 프로덕트들이 중심이 되었죠. 이후 배달시장이 한창 뜰 때에는 딜리버리 히어로가 한국의 배달통을 인수하는 등 해외에서도 한국 시장에 점차 주목하기 시작했으나, 그 전까지 한국은 중국이나 인도같은 거대시장이 아닌데 진입도 어려운, 계륵같은 시장이었습니다. 현재에 와서도 상황이 크게 다르지 않아서, 쇼피나 아마존은 한국에 직접 진출하지 않죠.

한국이나 일본이 아니라, 경제규모가 비슷한 베트남과 비교해보면 그 차이가 명확해집니다. 베트남어를 쓰는 베트남은 비록 구글과 페이스북, 그랩이 강하긴 하나 Be라는 베트남 라이드 헤일링 플랫폼이나 Vin Group에서 운영하는 Xanh SM(빈패스트 차량을 이용한 라이드 헤일링 앱)도 나오고, 메신저는 Zalo가 1위이며, 비록 지금은 강력한 공세에 밀리고는 있지만 Tiki.vn나 Sendo과 같은 로컬 이커머스가 시도는 해볼 수 있었습니다.

반면에 필리핀은 그런 기회를 가지기가 어려웠고, 극히 로컬한 특성을 띄는 비즈니스들 외에 그나마 맛있어보이는 부위들은 모두 해외의 플랫폼들이 들어가있고, 국내 서비스들이 경쟁력을 가지지 못합니다. 언어/문화적으로도, 시기적으로도, 정치적으로도 필리핀은 시기를 많이 놓친 편이죠. 현재 진행중인 AI, 반도체, 데이터, 그리고 로보틱스의 싸움에 필리핀은 끼지도 못하게 되었고요.

벤처투자시장에서 보는 필리핀 - 차선책이지만 이 악물고 베팅

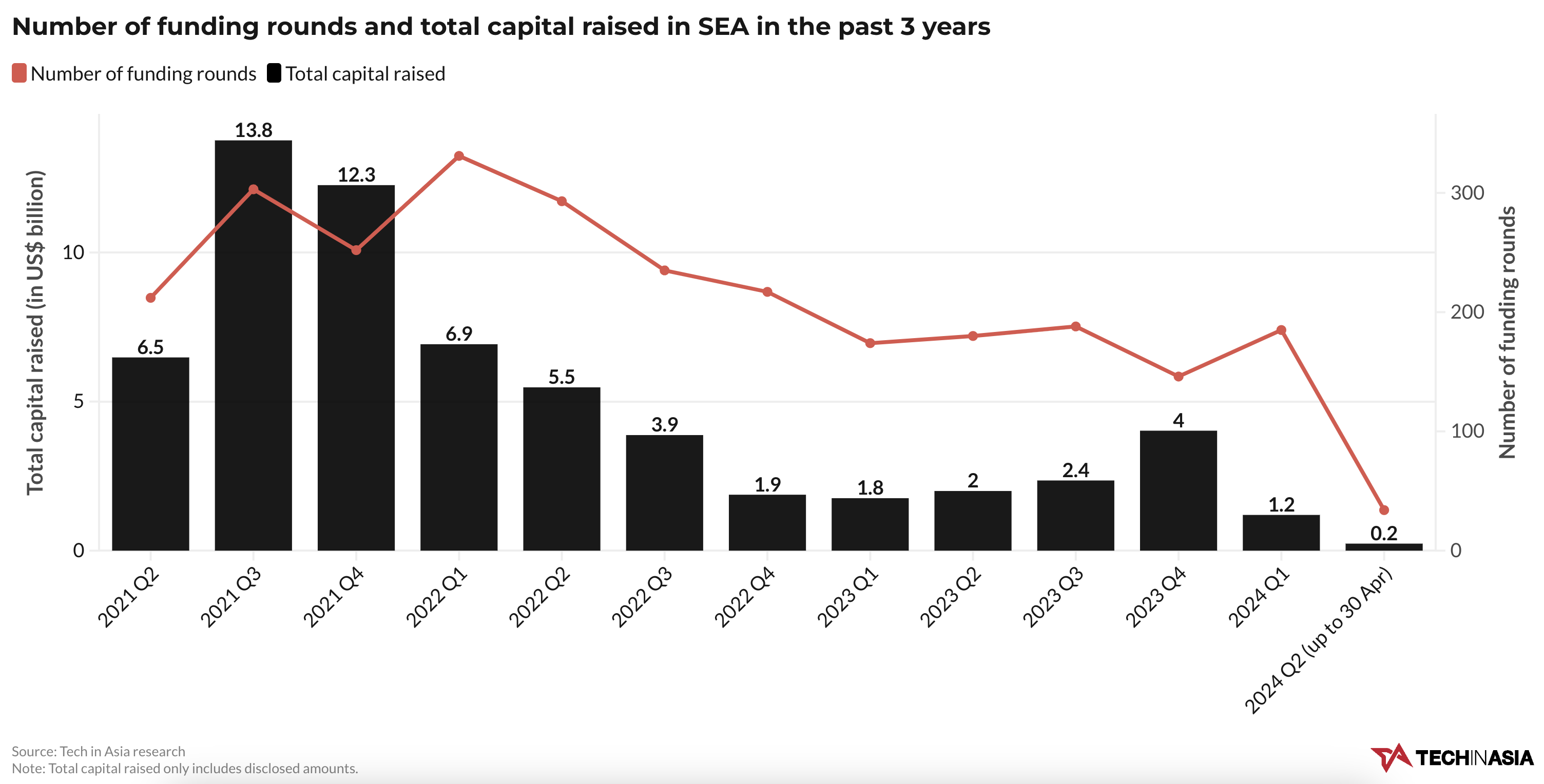

동남아시아 VC 투자시장에서도 필리핀은 비인기 시장이었습니다. 최근 들어서야 필리핀이 조금씩 관심을 받는 이유는, 인도네시아와 베트남의 투자시장이 과열되었다는 것도 큰 몫을 합니다. 2022년에는 동남아시아 전체 벤처투자금액의 비율로 봤을 때에는 2021년까지 굳건한 3위였던 베트남을 제치고 인도네시아 - 싱가포르에 이은 3위를 차지했습니다.

다만 동남아시아 벤처투자의 활황기는 다른 지역과 동일하게 2021년도 3~4분기까지였으며, 2022년도에는 전체 투자금액 자체가 유의미하게 꺾였기 때문에 이 부분은 염두에 두고 해석해야 합니다.

2023년 필리핀에서 가장 투자건이 많았던 분야는 1위가 Fintech, 2위가 B2B SaaS, 그리고 3위가 E-Commerce였습니다. 3위면 충분히 높다고 생각하실 수 있지만, 필리핀과 같은 단계에 있는 국가에서 B2B SaaS에 대한 투자가 E-Commerce를 앞선다는건, 사실 투자할 곳이 마땅히 없다는 뜻이라고 해석해도 됩니다.

위에서 동남아시아 벤처투자금액 중 필리핀의 비중은 크게 올랐다고 말씀드렸지만, 투자 건수 자체는 굉장히 적었습니다. 비교적 안전한 베팅에만 돈이 몰렸다는 뜻이고, 이는 곧 투자자들이 필리핀의 기초체력이 부실하다고 판단한 것이라고 생각할 수 있겠습니다. 이런 환경에서는 아직 많은 창업자들이 싹틀 수 없습니다. 이러한 점을 볼 때 확률적으로는 필리핀 이커머스판은 라자다, 쇼피 중심의 생태계에서 크게 변함이 없을 것 같습니다. Toki, Edamama, etaily등의 소셜커머스나 특화된 버티컬 커머스가 있긴 하지만, 아직 더 다양한 버티컬에서 사례가 나오기에는 소비력이 한참 약하고요.

필리핀 이커머스 전반 - 소비력은 올라오고 있음

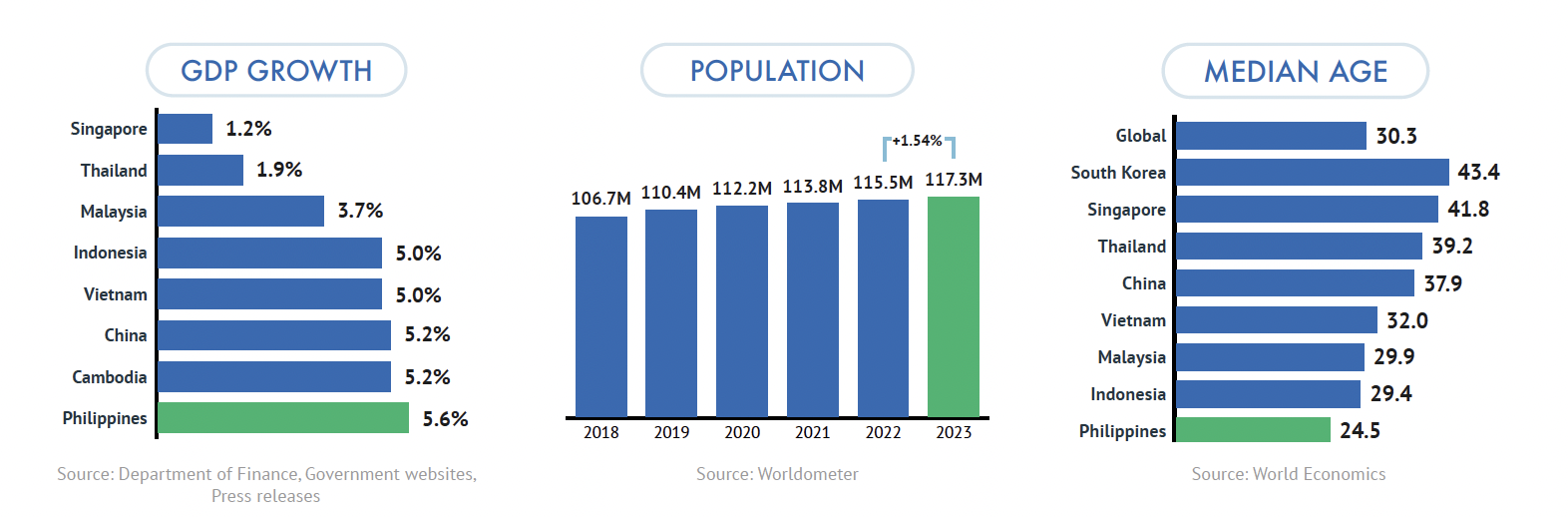

보통 동남아시아 국가들의 성장여력과 가능성을 이야기할 때 자주 거론하는게 젊은 인구, 높은 모바일 친화도입니다. 필리핀은 아세안 국가중에서도 가장 어린 중위연령을 가지고 있습니다. 한국의 중위연령이 43세, 베트남이 32세, 인도네시아가 29세, 그리고 필리핀은 무려 24.5세입니다. 인구수도 꾸준히 증가하고 있으며, 현재 GDP 성장률 또한 5.6%로 아세안 국가들 중 제일 높죠. 심지어 언어까지 영어를 사용합니다.

Digital payment의 GTV(Gross Transaction Volume)도 지속적으로 성장하고 있으며, 필리핀 전체 디지털 이코노미의 GMV도 빠르게 성장중입니다. 18 - 64세 소셜 미디어 사용률도 높은 편(79%)에 속합니다.

필리핀의 이커머스 소비는 꾸준히 증가하고 있는게 확실합니다. 다만 필리핀의 정치적 안정성이 너무 떨어져서 과연 자신감있게 필리핀에 투자할 수 있는 투자자가 얼마나 될지 모르겠습니다. 만약 필리핀을 시장으로서 고려중이신 분이 있으시다면, 그 또한 많이 고민해보시고 가셔야 할 것 같네요.

개인적인 생각으로는 필리핀의 GDP는 성장하고 있으나, 베트남이나 인도네시아같은 업사이드가 보이진 않습니다. 적어도 어디서 초인 정치가가 나오지 않는 한은요.

이것으로 이커머스 훑어보기는 마무리되었습니다. 원래 2023년 내에 마무리되는 것이 예상이었는데, 돌이켜보니 2024년에 마무리하게 되었네요.

최근 경기 불황에 한국도 문제지만, 동남아시아처럼 경제적으로 힘이 약한 지역은 더욱 크게 영향을 받고 있습니다. 이런 때에 동남아시아에 진출하거나, 확장하려고 한다면 기존보다 좀 더 면밀하게 분석해보고 들어가야 하지 않나 생각합니다.

오늘 다룬 내용은 어떠셨는지 궁금하네요! 그럼 다음에 더 유익한 내용으로, 가능한 빠르게 찾아오겠습니다 :)

의견을 남겨주세요