지난주에는 투자처 펀드 중 하나인 Upfront Ventures의 연례행사인 Upfront Summit에 참가하기 위해 LA에 다녀왔습니다. 코로나로 인해 작년은 개최가 캔슬이 되었고 올해도 원래는 1월로 예정되어 있던 것이, 오미크론에 의해 3월 개최로 연기되었습니다. 기다린 만큼 너무 좋은 시간이었는데요, 여러 가지 수준 높은 토론들도 볼 수 있었고, 원래 아는 분들과 또 많은 새로운 분들과도 만날 수 있던 의미 있는 시간이었습니다. 투자가가 아니어도 참가할 수 있는 이벤트이니깐요 (참가비는 있습니다), 혹시 관심이 있으신 분들은 꼭 내년은 체크해 보시면 좋을 것 같습니다. 그리고, 샌프란시스코도 날씨가 좋지만, 역시 LA와는 비교가 안 되는 것 같습니다!:)

얼마 전 타이거 글로벌 매니지먼트(Tiger Global Management)가 작년 말부터의 주식시장의 침체로 인해, 지금까지 적극적으로 하고 있던 레이트 스테이지 (안착 단계)의 스타트업에의 대형 투자를 축소한다는 뉴스를 테크뉴스에의 저명한 미디어인 The Information가 보도하였습니다. 그 대신, 타이거는 주가가 떨어진 상장 테크 기업에 더 초점을 맞추면서, 얼리 스테이지 (초기단계)의 스타트업 투자를 늘리겠다고 밝혔습니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

타이거는 상장시장과 비상장 시장 양쪽 다 투자하는 가장 영향력 있는 크로스오버 투자 회사 중 하나입니다. 크로스오버란, 아마존과 같은 상장사뿐만이 아니라, 아직 상장하지 않은 스타트업 기업에도 투자를 하는 투자 회사의 형태입니다. 타이거는 지금까지 특히 레이트 스테이지 스타트업에 주력하였으며, 작년에는 가장 많은 자금을 스타트업에 투자한 투자자이기도 합니다. 타이거에 대한 보다 자세한 내용에 대해서는 이전 기사에서 자세히 다루고 있습니다: #17 매일 수백억 원을 투자하는 벤처캐피털 펀드

크로스오버인 이들의 전문성을 감안할 때 상장사로 무게중심을 옮기는 것은 당연합니다. 헤지펀드의 뿌리를 가지고 있는 그들은 당연히 상장시장에서의 투자경험도 풍부하기 때문에, 계속적으로 상장시장에서의 투자를 문제없이 진행하는 것은 상상하기 어렵지 않습니다.

한편, 얼리 스테이지 스타트업으로의 포커스를 옮기는 것은 VC업계에서 매우 중요한 의미를 가지고 있습니다. 즉, 시리즈 A와 B와 같은 얼리 스테이지에 투자하는 많은 VC가 이제는 타이거와의 경쟁에서 벗어날 수 없게 되는 것입니다.

타이거가 가지는 최대의 강점의 하나는 「막대한 자본의 양」입니다. 누구보다 빠르고, 높은 밸류에이션으로, 큰 금액을 투자합니다. 이것은 스타트업에게 매우 좋은 조건이 됩니다. 더 중요한 것은 타이거는 이 모델이 먹힌다는 것을 지난 몇 년간 증명해 왔다는 것입니다. 그들은 저번달 $11B(약 13조원)규모의 펀드도 조성하였습니다.

따라서 타이거에 대항하기 위해서는 기존의 VC도 같은 능력 및 규모를 가져야 합니다. 세쿼이아 캐피털(Sequoia Capital), 앤드리슨 호로위츠(Andreessen Horowitz), 제너럴 카탈리스트(General Catalyst), 코슬라 벤처스(Khosla Venture), 라이트스피드 벤처 파트너즈 (Lightspeed Venture Partn Partn)등, 몇몇 영향력 있는 VC는 규모를 늘리는 등 기관투자가화를 꾀해 왔으며 타이거 등의 크로스오버 투자자와도 경쟁할 수 있는 포지셔닝을 만들어 오고 있습니다. 하지만 이러한 VC의 새로운 거시 환경에 아직 준비가 안 된 VC도 상당수 있습니다. 자신만의 경쟁력을 유지하면서 살아남기 위한 독특한 전략을 짜지 않는 한 이들이 중장기적으로 살아남기는 점점 어려워질 것입니다.

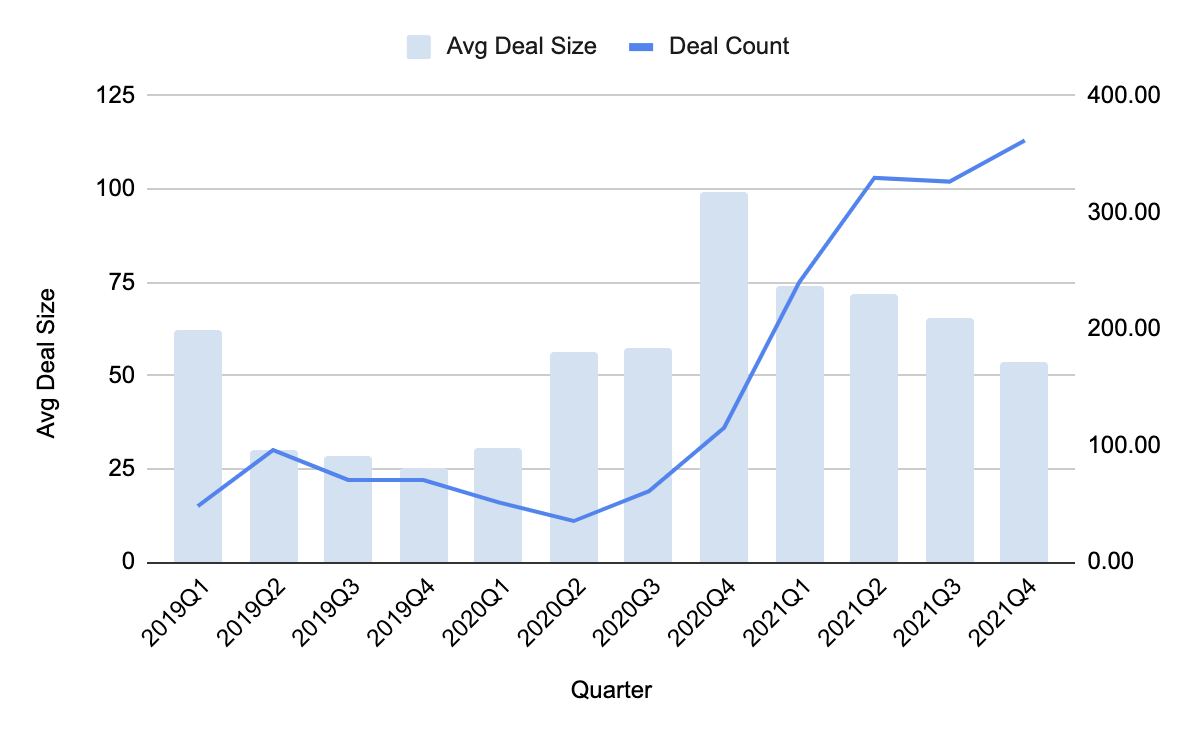

여기서 타이거는 얼리 스테이지 투자를 할 수 없다고 말하는 사람도 있습니다. 레이트 스테이지와는 달리 얼리 스테이지의 경우 투자처 스타트업에 대한 밀접한 경영 지원이 중요해지기 때문입니다. 물론 타이거는 전통적인 VC보다 이 부분의 전문성이 부족할 수도 있습니다. 하지만 저는 이것이 문제가 되지 않는다고 생각합니다. 위에서 말했듯이 그들의 가장 강력한 무기는 자금력이고 그것만으로도 충분히 경쟁력을 가질 수 있기 때문입니다. 예를 들어 스타트업 입장에서는 단순히 타이거에 더해, 스타트업 경영에 밝은 다른 투자자들로부터도 투자를 받으면 되는 해결되는 문제입니다. 실제, Pitchbook의 데이터에 의하면, 타이거의 건당 평균 투자금액은 작년 내내 감소하고 있는 반면, 딜의 수는 증가하고 있습니다. 이것은, 타이거에 있어서 얼리 스테이지에의 투자는 결코 새로운 것이 아니고, 과거 1년 이상에 걸쳐, 서서히 그 경험을 쌓아 오고 있다는 것을 의미하고 있습니다.

VC 시장은 양극화가 진행되고 있습니다. 한편에서는 타이거와 같은 투자 회사나 VC의 대형화가 진행되고 있고, 다른 한편에서는 프레시드/시드 스테이지의 완전한 초기 안건을 커버하는 소규모 마이크로/나노 펀드가 대두하고 있습니다. 지금 어디에도 속하지 않는 VC는 자신들은 어느 진영에서 이길 수 있는지 시급한 결정이 필요한 타이밍이며, 그에 필요한 투자전략을 세우고 투자활동을 시작해야 할 것입니다.

References:

Tiger Global, D1 Capital Signal Pullback From Big Private Tech Deals Amid Market Rout - https://www.theinformation.com/articles/tiger-global-d1-capital-signal-pullback-from-big-private-tech-deals-amid-market-rout?rc=6eiuc8

Tiger Global Raises $11 Billion for Latest Private Fund - https://www.bloomberg.com/news/articles/2022-02-04/tiger-global-raises-11-billion-for-latest-private-fund

의견을 남겨주세요