지난 주말에는 하와이 섬으로 짧은 여행(거의 주말 여행)을 갔습니다. 하와이는 국내선이기 때문에 부담도 적고, 제가 사는 샌프란시스코에서는 지난주에 출장을 갔던 보스 보다도 가까운 거리여서 가기가 쉽습니다. 여기 있는 동안, 염소 등 야생 동물들도 가끔 보고 화려한 색을 가진 도마뱀도 몇 번 발견했는데요, 하와이어로 Mo'o (모?) 라고 불리는 이 도마뱀은 행운을 가져다준다고 알려져 있다고 합니다. 하와이 신화에 거대한 도마뱀이 나온다고 하던데 그것과 관련이 있다고 해요. 이번 주는 여러분에게도 좋은 일이 많이 있기를 바라겠습니다!

세계에서 가장 큰 투자 자산을 갖고 있는 곳은 어디일까요? 피델리티 (Fidelity), 뱅가드 (Vanguard), 골드만 삭스 (Goldman Sachs)등의 대형 에셋 매니지먼트 회사는, 수 천조원 이상의 투자 운용 자산 (AUM)을 가지고 있습니다. 그중 BlackRock (블랙록) 은 9,000조 원에 이르는 최대 규모의 투자 자산운용을 자랑합니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

그런데 여기서 자산 보유자 (Asset Owner)와 자산 운용사 (Asset Manager)의 차이를 이해해야 합니다. 말 그대로, 자산 보유자는 실제로 자산을 소유한 사람을 말합니다. 다시 말해 ‘돈’을 가진 사람들입니다. 반면 자산 운용사는 자산 보유자로부터 돈을 맡아 그 돈을 운영해주는 존재입니다.

블랙록이나 골드만삭스, 피델리티는 자산 운영사입니다. 물론 그들은 자신들의 돈도 운용하지만 어디까지나 자산 운용사로서 자산 보유자의 돈을 운용하고 수수료를 받는 것을 본업으로 합니다. 그래서 이들 자산 운용사들이 투자 운용 자산 (AUM)이 크더라도 그들 자신이 가장 많은 돈을 가진 것은 아닙니다.

그럼 세계에서 가장 돈이 많은 투자자, 자산 보유자는 누구일까요? 아래의 그림은 세계에서 가장 큰 자산 보유자 상위 열 곳을 나타내고 있는데요, 1위는 일본의 연기금입니다. 1,500조 원에 가까운 규모를 가진 펀드입니다. 그리고 보시다시피 우리나라의 연기금도 3위로 엄청난 규모를 가지고 있습니다. 10위권 자산 보유자들은 모두 연기금이나 공적자금을 운용하는 소버린 웰스 펀드입니다. 한마디로 다들 국가 관련 펀드입니다.

그럼 한국의 연기금은 어디에 투자를 하고 있는 것일까요? 기본적으로 80% 상당은 국내 주식, 국내 채권, 해외주식의 자산군에 투자를 하고 있습니다. 그런데 한 가지 주목할 점으로는 그들의 대체투자에 대한 접근입니다.

대체투자에 대한 정의는 다음과 같습니다: "주식이나 채권 같은 전통적인 투자 상품이 아닌 다른 대상에 투자하는 방식을 말한다. 대상은 사모펀드, 헤지펀드, 부동산, 벤처기업, 원자재, 선박 등 다양하다" (출처: 한경 경제용어사전). 이른바 스타트업 투자나 벤처캐피털 펀드 같은 제가 주로 다루는 투자도 모두 비전통적 자산으로서 대체 투자의 범위에 들어갑니다.

연기금의 이야기로 돌아가면, 아래 표에서 나타내고 있듯이, 대체투자의 운용액이 해마다 높아져 오고 있습니다. 2021 4분기 기준으로 119조 원까지 운용액이 증가했습니다.

여기서 강조하고 싶은 포인트로는 벤처캐피털을 포함한 사모펀드의 운용액의 증가율이 특히 높다는 것입니다. 2016년 대체투자의 31%만을 차지하고 있었던 사모펀드가 2021년에는 2배 이상으로 증가하며 40퍼센트 수준까지 올라왔습니다. 이러한 트렌드는 우리나라 연기금뿐만 아니라 일본의 연기금과 다른 나라의 연기금에서도 일어나고 있습니다.

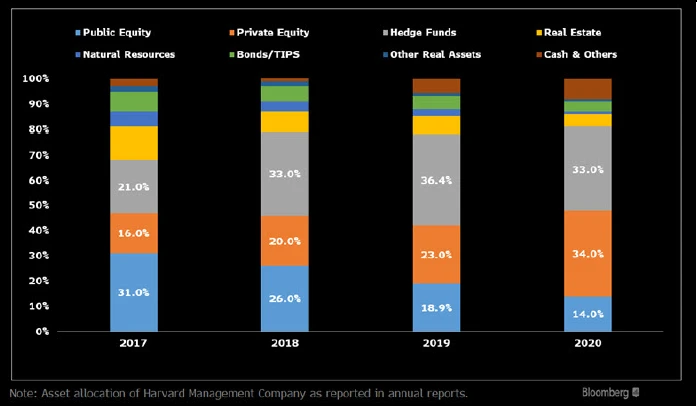

사실, 연기금뿐만이 아닙니다. 다른 종류의 자산 보유자 사이에서도 같은 트렌드가 확대되고 있습니다. 미국에서는 대학 기금이 큰 자산 보유자 중 하나인데요, 그중에서도 50조 원 규모의 자산을 가진 가장 큰 대학 기금인 하버드대학은 보다 공격적으로 사모펀드에 대한 투자를 늘려오고 있습니다.

위의 테이블이 나타내고 있는 바와 같이 사모펀드(오렌지색)의 전체 자산에 대한 비율이 해마다 높아지고 있음을 알 수 있습니다.

그렇습니다, 자산 보유자들은 최근 대체 투자를 늘려오고 있습니다.

이른바 투자의 프로인 이들은 주식이나 채권뿐만 아니라 이처럼 대체투자를 통해 포트폴리오를 다양화시키고 투자 리턴을 높이고 있지만, 안타깝게도 개인투자자들에게는 이런 포트폴리오를 짜는 것이 불가능합니다.

하지만 최근 긍정적인 변화가 생기고 있습니다. 미국의 Cadre라는 스타트업은 보다 많은 개인 투자자들이 프로 투자자와 같은 부동산 투자를 할 수 있는 서비스를 제공하고 있습니다. 일본에서도 Luca라는 스타트업이 개인 투자자에게도 대체투자의 투자 기회를 제공하는 서비스를 만들고 있습니다.

이 흐름은 가속되어 갈 것입니다. 개인이 보다 다양한 대체 투자에 접근하는 것은 옵션이 아니라 필수 있기 때문입니다. 주식시장이 처음 생겼을 때 주식투자는 아무나 할 수 있는 게 아니었습니다. 그러나 지금은 누구나 아주 쉽게 주식투자를 할 수 있게 되었습니다. 앞으로 더 많은 Cadre나 Luca 같은 스타트업이 나오는 것은 분명 시간문제일 것입니다.

References:

・Here Are the World’sBiggest Asset Owners - https://www.institutionalinvestor.com/article/b1p7flhqqcgq15/Here-Are-the-World-s-Biggest-Asset-Owners

・Worlds' Top Asset Management Firms - https://www.advratings.com/top-asset-management-firms

・대체투자(사모투자)(연기금 운용현황) - https://fund.nps.or.kr/jsppage/fund/mcs/mcs_04_07_03.jsp

・Harvard's bet on alternative assets could pay off on a rainy day - https://www.bloomberg.com/professional/blog/harvards-bet-on-alternative-assets-could-pay-off-on-a-rainy-day/

의견을 남겨주세요