주식 투자자에게 가장 중요한 한 가지 지표를 뽑으라고 한다면, 단연 ROE (Return on Equity, 자기자본이익률)입니다.

왜 주식투자자에게 ROE가 중요할까요?

기업은 내 돈(주주 돈) 과 남의 돈(빌린 돈)으로 사업을 합니다.

기업이 사업을 잘 해서 세금도 내고, 돈 빌려준 사람에게 돈을 값거나, 이자를 내고 나면 비로소 당기순이익이 남습니다. 그리고 이 당기순이익이 주주 몫에 해당하는 이익입니다.

결국 주주가 기업에게 준 자본(자기자본)을 통해 사업 활동을 해서 주주에게 돌아갈 수 있는 이익(당기순이익) 률을 측정하는 개념이 ROE입니다.

쉽게 말해 ROE 는 말그대로 '내 돈을 가지고 이익을 얼마나 내었는가?' 를 의미합니다.

마치 우리가 은행에 돈을 빌려주면 2% 수익률을 얻듯이, 기업은 주주 돈 1억을 가지고 1년동안 1천만원을 벌었으면 ROE 는 10% 이고, 만약, 2천만원을 벌었으면 20% 입니다.

워렌버핏과 함께 버크셔 헤서웨이를 이끌어온 찰리 멍거가 ROE에 대해 이런 말을 남긴 적이 있죠.

장기적으로 주식이 그 기반이 되는 사업이 벌어들이는 이익보다 훨씬 높은 수익을 올리기는 어렵습니다. 만약 어떤 사업이 40년 동안 자본에 대해 6%의 이익을 올리고, 그 주식을 40년 동안 보유한다면, 막대한 할인 가격에 매입했다 하더라도 6%의 수익을 거의 벗어나기 어려울 것입니다. 반면에 어떤 사업이 20년 또는 30년 동안 자본에 대해 18%의 이익을 올리면, 비싸 보이는 가격으로 매입했더라도 최종적으로는 좋은 결과를 얻을 수 있을 것입니다.

결국 장기적으로 주식투자 수익률은 기업이 사업을 통해 벌어들이는 이익률에 수렴하게 된다는 의미입니다.

정말 그럴까요?

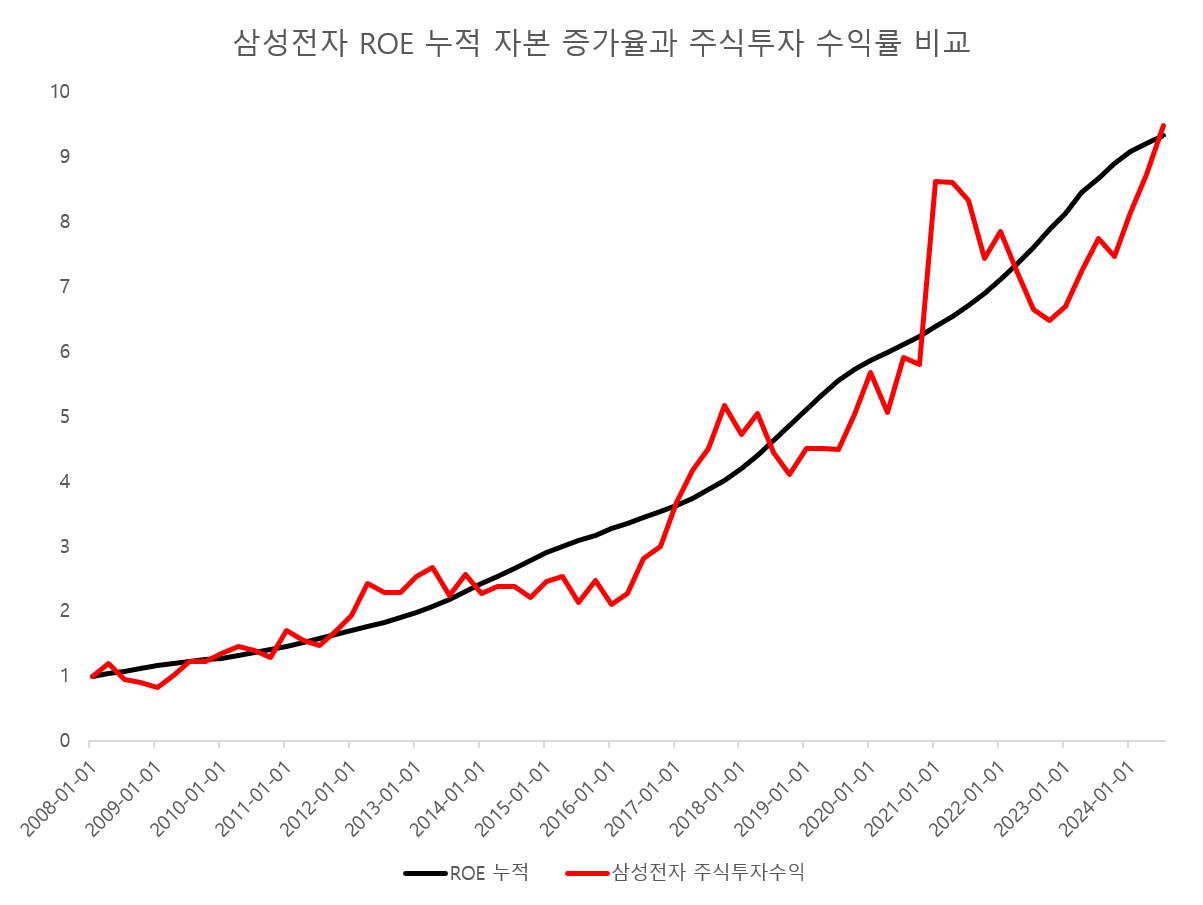

아래 그림은 삼성전자가 2008년에 1억원으로 시작을 했다고 가정하고 매년 ROE 만큼 이익을 내서 자본을 쌓고, 다시 사업이익율 만큼 재투자를 해서 회사를 키워왔다고 가정해보겠습니다.

한해 ROE가 10%였으면, 1억의 10%를 벌었으니 1천만원의 수익을 얻어 자본이 1억1천만원이 되어있고, 다음년도에 사업을 잘해서 ROE가 15%였다면, 1억1천만원 * 15% 인 1650만원을 또 벌어서 1억 1천만원 +1650만원 = 1억2천65만원이 되어 있다는 것이죠. 이렇게 계속 누적을 한 결과와, 2008년 당시 삼성전자 주식에 1억원 투자를 했다고 가정하고 받은 배당금은 포함해서 얻은 투자수익률을 비교해 보겠습니다.

어떤가요, 단기적으로 주가는 출렁이지만 장기적으로는 그 기업이 벌어들인 돈 만큼 주식투자 수익률도 수렴하게 된다는 찰리멍거의 말이 틀린지 않은 것처럼 보입니다. 본질적으로 주식투자라는 것이 사업 성과를 공유 받는 것이기 때문이죠. 그래서 많은 투자자들이 가장 주목하는 지표가 ROE입니다.

(물론 실제로 모든 주식에 이런 현상이 해당되진 않아요, 지금은 성숙한 기업과 시장에서 이런 현상이 두드러진다는 정도로만 기억하세요 )

엄밀히 이야기하면, 투자자는 미래를 보기 때문에 미래의 ROE를 알고자 합니다. 여러 분석과 의견과 자료, 애널리스트 평가 등을 수집해서 궁극적으로는 미래의 ROE를 나름대로 추정해 보고자 하는 것이죠.

ROE, 진짜로 그게 돈이 됩니까?

만약, 여러분이 타임머신을 타고 가서 기업들의 1년 뒤 이익을 알 수 있다고 해볼게요. 미래에 나올 재무제표를 슬쩍 보고 올 수 있다고 해보죠.

내년 이익을, 미래의 ROE를 알 수 있다면, 투자 성과에는 얼마나 도움이 될까요?

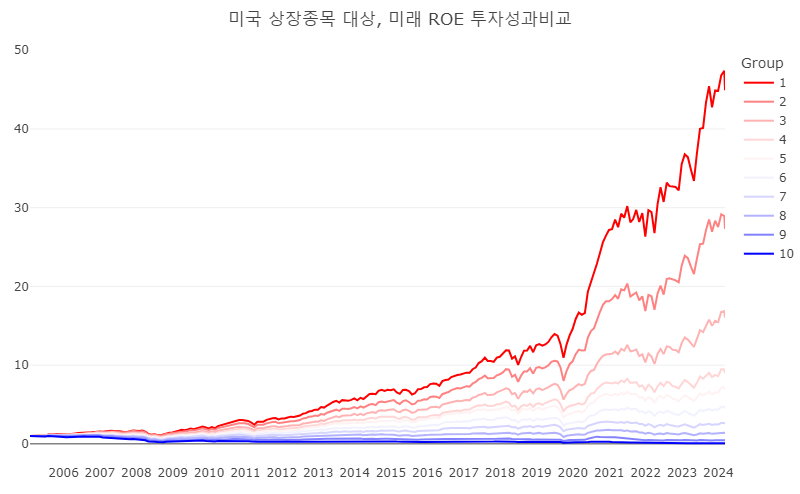

실험을 위해, 2006년부터 매 분기마다 미국에 상장된 3000 종목들의 1년 뒤 ROE 를 슬쩍 보고 왔다고 해볼게요. 2006년 3월이라면, 2007년 3월로 가서 모든 종목들의 ROE를 보고 ROE가 높은 순부터 낮은 순까지 순위를 매기고, ROE가 높은 종목들 1등 ~ 300등까지 1번 그룹, 301등부터 600등까지 2번 그룹, ... 2701등 ~ 3000등 까지는 10번 그룹 이렇게 그룹을 나누겠습니다. 그다음 3개월동안 각 그룹에 투자를 하는거죠.

1번 그룹은 항상 미래 ROE가 가장 높은 종목들에 투자를 한다는 의미이구요, 10번 그룹은 항상 미래 ROE가 가장 낮은 종목들만 골라서 투자를 하겠다는 의미입니다.

빨간색 선을 봐주세요. 만약 여러분이 1억을 1번 그룹에 2006년부터 투자했다고 하면, 지금쯤 50억이 되어 있을 거라는 의미입니다.

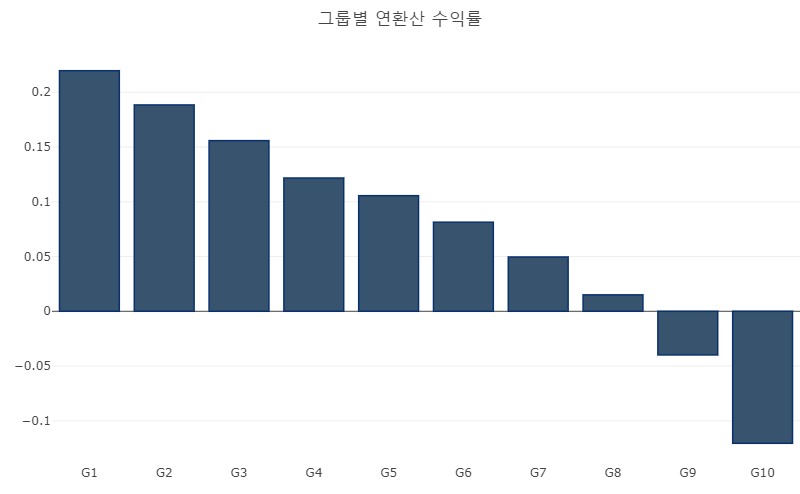

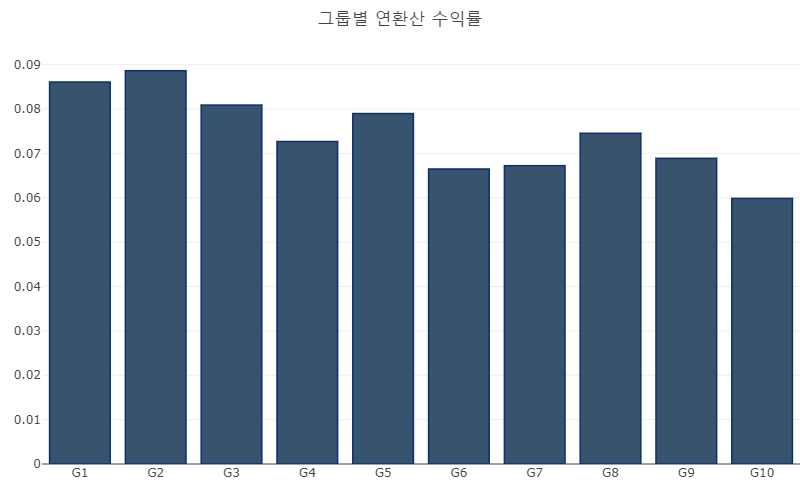

위의 차트를 연간 수익률이라는 하나의 숫자로 요약해보면, 연간 투자수익률이 미래ROE 등수에 따라 점진적으로 증가하는 것을 알 수 있습니다.

위의 1번 그룹은 평균적으로 연간 22%의 수익률을 얻었을 것이라는 의미이고, 10번 그룹은 평균적으로 연간 -12%씩 손실을 봤을 거라는 의미입니다.

결론적으로는, 미래 ROE 와 투자수익률과는 매우 강한 관련성을 보여줍니다. 미래의 ROE를 알 수 있다면 여러분은 부자가 될 수 있습니다.

이렇기 때문에 뉴스에서, 애널리스트 보고서 등에서 내년에 이 기업의 실적이 어쩌고, 제품이 잘 팔리고 있고 새로운 계약을 맺었고 등을 이야기 하는 겁니다.

자, 그러면 미래의 ROE가 중요하다는 것은 알겠는데, 알 수만 있다면 투자 수익에 큰 도움이 되는 것도 확인을 했고요. 문제는 우리에겐 미래를 예측할 능력이 없다는 겁니다.

그러면 어짜피 미래는 알 수 없으니 ROE 가 중요하지 않다는 의미가 되는 걸까요?

과거 ROE 를 봐도 그게 돈이 됩니까?

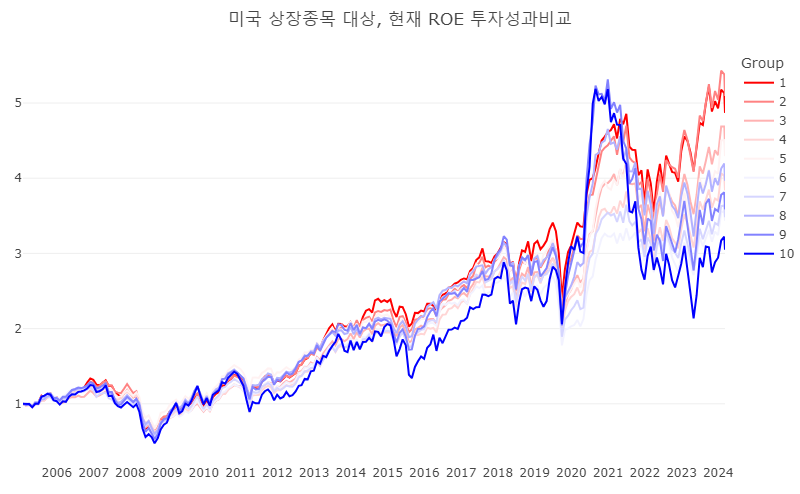

이번에는 매 분기마다 당시 시점에 이미 '공개되어 있는 ROE' 를 바탕으로 같은 실험을 해보겠습니다.

빨간색 선이 당시 시점에 ROE가 높은 종목들만을 대상으로 그룹을 매겨 반복 투자한 결과이고요, 파란색 선은 당시 시점에 ROE가 낮은 종목들, 즉 돈을 못 버는 기업들만 묶어서 투자한 결과입니다.

다시 연간 투자 수익률로 요약해서 보겠습니다.

ROE가 높은 기업들만 묶어서 투자를 했더니, 연간 9%정도의 투자 수익률을 얻었을 것이란 결과가 나오고, ROE가 낮은 기업들만 묶어서 투자를 했더니 연간 6%의 성과를 얻었을 것이란 결과가 나옵니다.

이렇게 보면 차이가 커 보이지 않지만, 1억이 5억이 되어있는것과, 1억이 3억이 되어 있었을 것이라는 차이를 보면 연간 3%가 오랜기간 누적되면 제법 차이가 크게 벌어집니다.

이번엔 투자 기간중의 가격 변동 위험과 비교해서 봐볼게요.

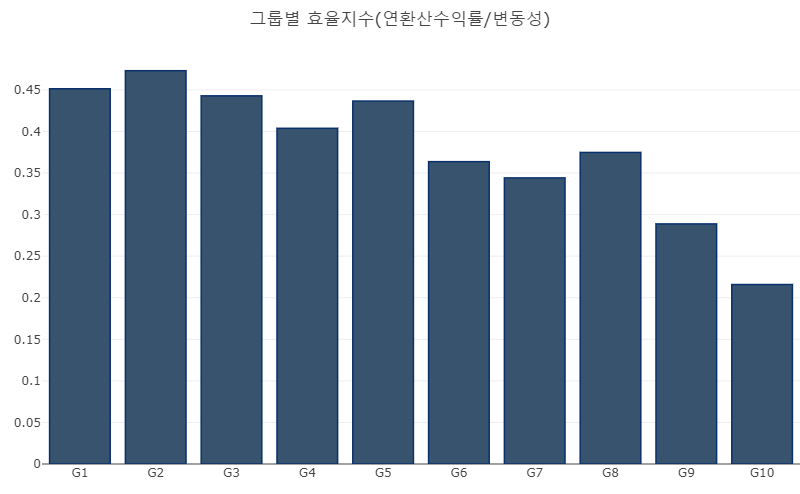

연간 평균 수익률을 투자기간동안 가격이 얼만큼 변덕스럽게 움직였는지 (가격이 크게 출렁거릴 수록 투자 기간동안 손실에 놓여 있을 가능성도 증가합니다) 와 비교해서 보는 지표가 있습니다. 투자수익률 / 위험 <- 이렇게 보면 내가 얼만큼 안정적으로 투자성과를 내었는지를 알 수가 있습니다.

그룹별로 비교해보면, ROE가 높았던 종목들에 투자했을떄 (0.45)가 ROE가 낮았던 종목들에만 투자했을때 (0.2) 대비 2배 이상 더 효율성이 좋았다는 결론이 나옵니다.

즉, ROE가 높았던 종목들에만 투자를 했다면 연간 평균적으로 9%의 투자 수익을 훨씬 안정적으로 벌었다는 의미이고,

ROE가 낮았던 종목들에만 투자를 했다면, 연간 평균적으로 6%의 투자수익을 얻었겠지만 가격 변동이 심해서 상당히 위험하게 벌었다는 의미입니다.

미국시장은 전세계 투자자들이 투자를 하는 시장이고, 주식시장의 역사와 제도가 오랜시간 발전되어 매우 성숙한 시장으로 알려져 있습니다. 그래서 이미 공개된 과거 정보는 투자에 전혀 도움이 되지 않는다는 관점을 주장하는 학자와 투자자들도 많답니다.

그런데, 실제로는 그렇지 않습니다. 이미 모두에게 공개된 정보임에도 불구하고, ROE 라는 숫자 하나만을 기준으로 단순 무식하게 투자를 해도 차이가 발생합니다.

스스로 자문해봐야 합니다.

매년 15%의 이익을 내는 기업과 돈을 못 버는 기업, 여러분은 어떤 사업에 투자를 하고 싶나요?

결론

- ROE 는 주주관점에서 이익률을 나타낸다.

- 장기적인 관점에서 주식투자수익률은 ROE 만큼의 수익률에 가까워진다.

- 미래의 ROE 를 알지 못해도, 현재의 ROE 도 도움이 된다. 특히, 더 낮은 위험으로 더 높은 수익을 얻는데 도움이 된다.

의견을 남겨주세요